多变行情下,投资“焦虑症”怎么治?

【白酒投资日报】中高端白酒需求仍旺盛,估值高位谁在裸泳?|| 【新能源汽车投资日报】上汽发力新能源,低谷期已过?|| 【大金融专场——新浪财经2021年度投资策略会】

近期市场整体看上去是上涨,但其实主题、行业、板块的内部的波动还是比较大,“焦虑人设”又多了起来:涨了会焦虑,怕踏空;跌了会焦虑,怕浮亏。

市场风吹草动,心中七上八下,如何才能摆脱这种状态?

持基过程中之所以情绪起伏,背后的深层次原因是“市场的不确定性”。在小安看来,如今我们面临的A股走势无外乎以下四种:

整体上涨、整体下跌、先跌后涨、先涨后跌。

如何应对这种不确定?小安仍然要推荐“基金定投”,这是在“不确定中寻找确定”的有效手段。如果还无法理解这一结论,请先看看组对比测算:在以上四种不同的市场趋势中,以沪深300指数的为模拟投资对象,定投与单次投资相比,到底有什么不同?

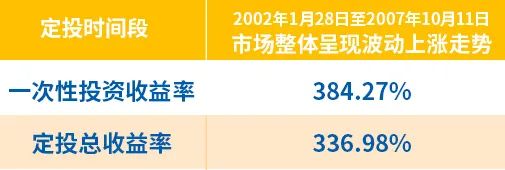

第一种,整体上涨

在典型牛市主导的行情中,市场总体呈现波动上涨状态,在此期间定投、一次性投资均盈利。

(数据来源:Wind,U8定投计算器模拟定投标的:沪深300指数,忽略费用;模拟定投区间如表中所示;每月投入1000元;模拟定投收益率=(当期期末余额-累计定投成本)/累计定投成本;当期期末余额=(上期余额+定投金额)*(1+当期收益率))

第二种,整体下跌

市场宽幅震荡来袭,整体市场趋势震荡向下时,定投成本随时间推移而逐渐下跌,有效平摊了成本,最终亏损幅度也较一次性投资大大降低。

(数据来源:Wind,U8定投计算器模拟定投标的:沪深300指数,忽略费用;模拟定投区间如表中所示;每月投入1000元;模拟定投收益率=(当期期末余额-累计定投成本)/累计定投成本;当期期末余额=(上期余额+定投金额)*(1+当期收益率))

第三种,先跌后涨

A股先跌后涨,走出了“微笑曲线”走势,这是最适合定投的走势行情,充分发挥定投低位积累廉价筹码优势,市场反弹时基金定投可以快速获利。

(数据来源:Wind,U8定投计算器模拟定投标的:沪深300指数,忽略费用;模拟定投区间如表中所示;每月投入1000元;模拟定投收益率=(当期期末余额-累计定投成本)/累计定投成本;当期期末余额=(上期余额+定投金额)*(1+当期收益率))

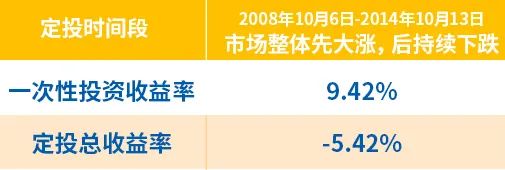

第四种,先涨后跌

A股市场先涨后跌,走出了并不幸运的“倒微笑曲线”,在市场冲高的过程中,定投多次以高价购得基金份额,拉高了平均成本,最终投资效果不如一次性投资。

(数据来源:Wind,U8定投计算器模拟定投标的:沪深300指数,忽略费用;模拟定投区间如表中所示;每月投入1000元;模拟定投收益率=(当期期末余额-累计定投成本)/累计定投成本;当期期末余额=(上期余额+定投金额)*(1+当期收益率))

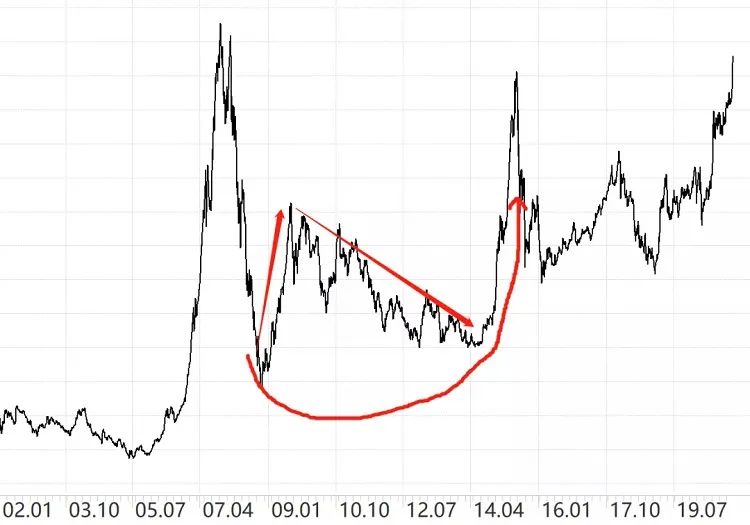

在上述定投测算中,2008年10月6日-2014年10月13日坚持定投,定投不如一次性投资,不过,需要注意的是——如果继续坚持一下,到2015年,我们会发现更大的“微笑曲线”。

(沪深300指数历史走势;数据来源:Wind;时间区间:2002年1月4日至2021年1月11日)

总结来说,面对不确定的后市,长期坚持定投确实可以降低不确定性,单边上涨时,定投不会踏空;单边下跌时,定投平摊成本;先跌后涨时,定投微笑曲线帮助我们快速获利。最不适合定投的就是先涨后跌的市场,但只要能够长期坚持,等到下一个指数上涨周期再来看,“小的倒微笑曲线”会被“大的微笑曲线”覆盖,我们仍然有希望获得成功。

与一次性投资不同的是,基金定投从来不预设行情,未来上涨或下跌都在情理之中,都能坦然面对。定投即预测最好的情况,也预测最坏的情况,并准备好了应对策略。

投资这件小事,如果你觉得缺少幸福感,一定是因为打开方式不对。基金定投的魔力,在于通过长长久久的坚持,收获点点滴滴的幸福,它可以让给投资者避免陷入“焦虑人设”,变得更沉稳、简单、快乐。所以如果你对当下的行情有疑惑,不妨尝试基金定投吧。

在具体的定投标的上,华安基金旗下的华安逆向策略、华安宝利配置、华安科技动力均是成立超过八年的长跑健将,数据显示,截止2020年12月31日,此三只基金自成立来的年化回报分别高达29.52%、19.70%、22.56%(业绩源自经托管行复核的净值计算),均是投资者可以选择作为基金定投标的的长期绩优基金。

华安逆向策略、华安宝利配置、华安科技动力的历史业绩如下所示,数据来源基金季报、海通证券:

华安逆向策略混合基金成立于2012-08-16。业绩比较基准为沪深300指数收益率*80%+中国债券总指数收益率*20%。“2013年度-2020年”历年业绩(及业绩基准表现)为35.51%(-7.65%)、41.68%(51.66%)、104.51%(5.37%)、-4.37%(-9.38%)、1.10%(16.57%)、-23.21%(-19.01%)、65.53%(29.08%)、81.00%(21.73 %)。华安逆向策略的历任基金经理为:陆从珍(20120816-20150618)、崔莹(20150618至今)。

华安宝利配置,成立日2004年8月24日,业绩比较基准为天相转债指数收益率*35%+天相280指数收益率*30%+天相国债全价指数收益率*30%+金融同业存款利率*5%,2010年-2020年上半年净值增长率及业绩比较基准收益率分别为:7.53%(36.10%)、-15.12%(-6.75%)、4.03%(-11.54%)、9.94%(5.21%)、34.81%(-1.52%)、43.94%(-0.13%)、-12.92%(-0.23%)、5.75%(7.50%)、-18.24%(-6.19%)、54.02%(19.87%)、27.77%(1.29%)。华安宝利配置的历任基金经理为:袁蓓(20040824-20080425)、汤礼辉(20050525-20070418)、邓跃辉(20080425-20100319)、沈雪峰(20081011-20100421)、陆从珍(20100421-20150618)、康平(20120530-20130809)、翁启森(20150616-20160921)、刘伟亭(20150925-20180514)、王嘉(20180226-20181112)、陈媛(20181112至今)。

华安科技动力成立于2011年12月20日,业绩比较基准为中证800指数收益率*80%+中国债券总指数收益率*20%,2012年-2020年历年业绩(及业绩基准表现)分别为-0.90%(4.85%)、45.21%(-2.43%)、30.23%(39.40%)、64.83%(14.17%)、6.22%(-10.68%)、18.02%(11.07%)、-18.10%(-21.37%)、31.90%(26.87%)、22.71%(3.32%)。华安科技动力的历任基金经理为:汪光成(20111220-20131029)、李冠宇(20130408-20141230)、陈逊(20141230-20150626)、谢振东(20150325-20191108)、李欣(20191108至今)。

风险提示:基金投资有风险,投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。投资者在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。

基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。基金产品由基金管理人发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。