奔跑南华,不负韶华|南华基金2021年投资策略报告(权益篇)

【白酒投资日报】豪言15年内超茅台 山西汾酒今年将加大提价力度 || 【新能源汽车投资日报】新能源大幅反弹 高估值下如何寻找确定性?|| 【问题征集】白酒指数近10天跌12%,板块回调,买入还是离场?

来源:南华基金

2020年市场回顾

2020疫情蔓延全球,病毒在其他多国被发现,美国、印度等国家的新增人数仍维持高位,部分欧洲国家重启疫情防控措施,全球经济复苏预期仍未有大的变化。但疫情防控措施的实施可能会带来一定的不确定性。国内出口数据持续表现良好,体现了国内的产业竞争优势和经济韧性,全球经济的逐步恢复将为国内经济复苏持续提供支撑。

1

长期结构性投资机会

2019年2月中央政治局会议定调“金融是国家重要的核心竞争力”,未来的融资结构有望从工业化时代的银行信贷为主走向信息化时代的股权融资为主;另外,华为事件后,未来自主创新、国产替代会进一步加速;科技创新是国家转型升级的重要依托,随着科创板的推出,科技创新上升成为国家战略;科技领域将是后续改革红利释放的主要板块,投资机会凸显。

我国过去20年房市表现优于股市,源于过去经济增长模式、人口年龄结构极大地刺激了房屋需求。在过去,工业化、城镇化的时代红利是房产。而现在房住不炒转型升级,信息化时代红利是股权。

2

指数普涨

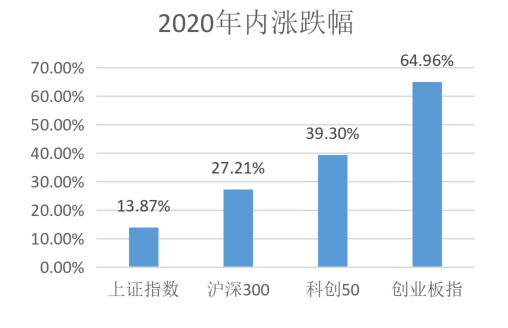

贯穿2020年全年的关键词——疫情、经济刺激,这也决定了2021年的2大关键变量——恢复和流动性。2020年各指数在3-4月份年内新低,年底上证收涨13.87%,沪深300收涨27.21%,科创50收涨39.30%,创业板指收涨64.96%。

▲资料来源:Wind 南华基金整理

3

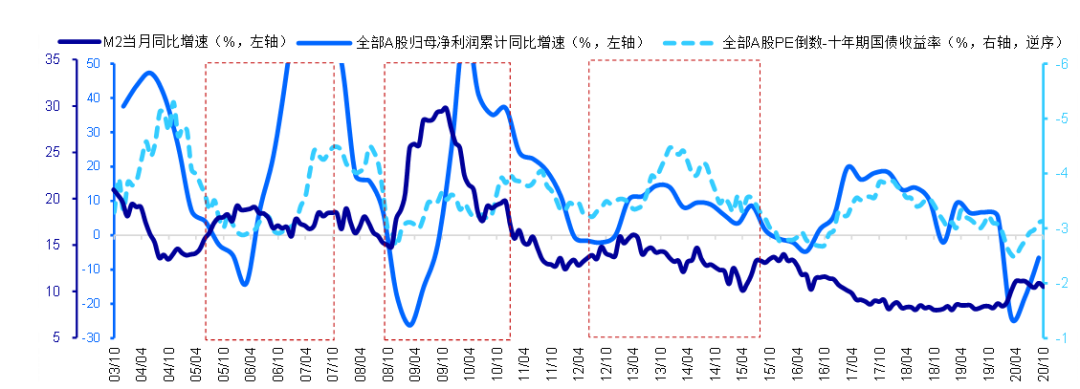

流动性、盈利、风险偏好依次好转

流动性、盈利、风险偏好依次好转,目前是流动性+盈利双轮驱动,未来盈利+风险偏好驱动。

2021年权益市场策略

1

补库延续至2021Q2-Q3

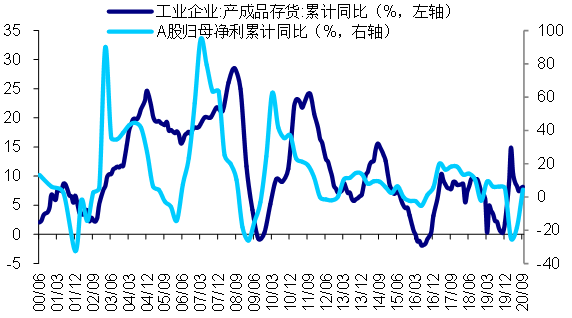

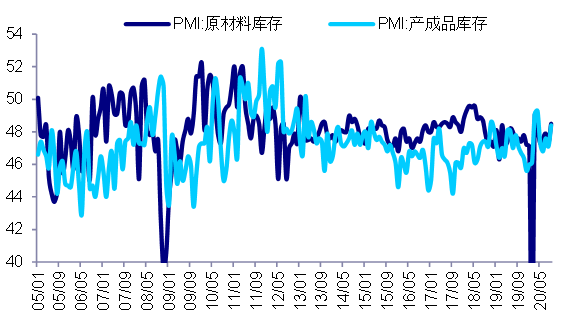

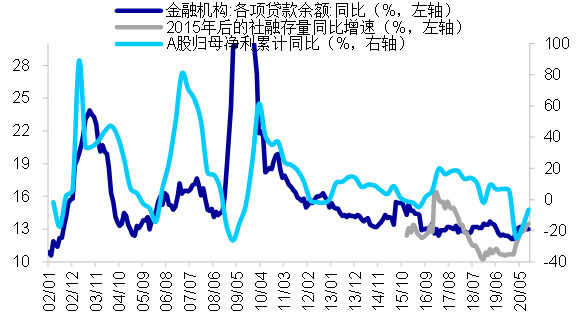

企业盈利与库存周期对应,原本19年12月开始补库存,被疫情打乱节奏,预计补库存延续至21Q2-3。

▲资料来源:Wind 南华基金整理

▲资料来源:Wind 南华基金整理2

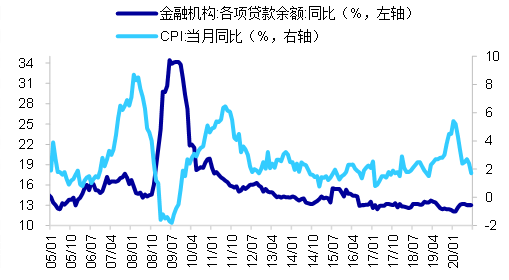

通胀拐点预计21Q1末

贷款和社融增速领先企业利润增速3-9个月,目前货币信贷增速仍较高,拐点看通胀数据,预计21Q1末。

▲资料来源:Wind 南华基金整理

▲资料来源:Wind 南华基金整理3

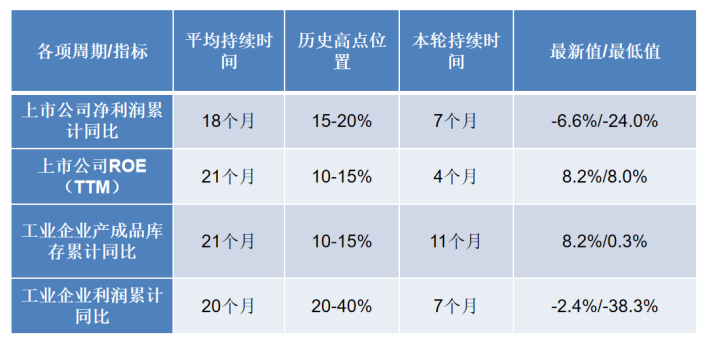

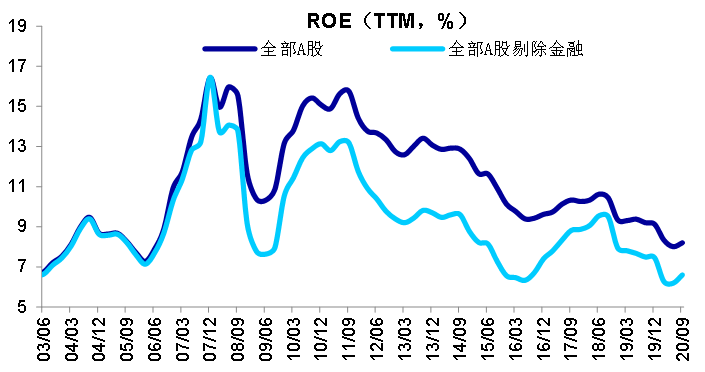

盈利周期

历史看,净利润累计同比和ROE回升周期一般持续6-7个季度,目前才1-2个季度。

▲资料来源:Wind 南华基金整理

▲资料来源:Wind 南华基金整理4

细分行业

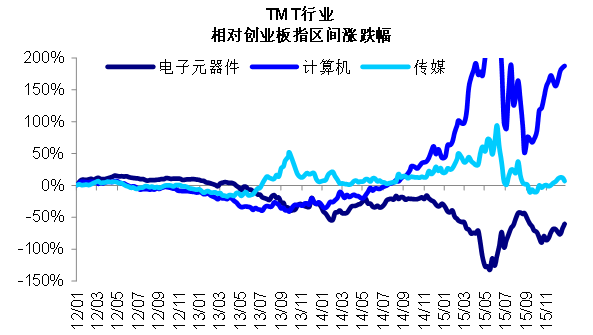

政策红利:新基建+十四五规划。

技术红利:硬件>内容> 软件>应用场景,技术创新扩散中。

▲资料来源:Wind 南华基金整理

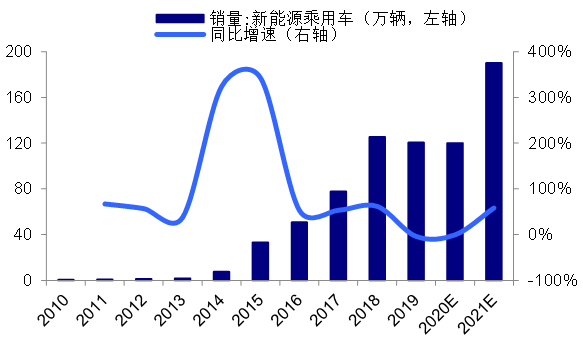

新能源

预计21年中国电动车销量190万辆,同比58%。20Q3基金重仓股中新能源汽车产业链占比为7.3%,较低。

▲资料来源:Wind 南华基金整理

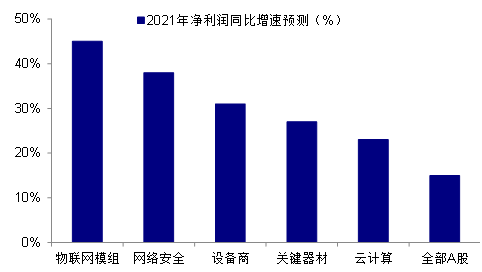

科技

5G改造生产:云计算、人工智能。中国信通院预测,19年我国云计算市场规模1334亿,预计23年2300亿。我们预计人工智能市场规模未来几年有望保持30%增速。

▲资料来源:Wind 南华基金整理

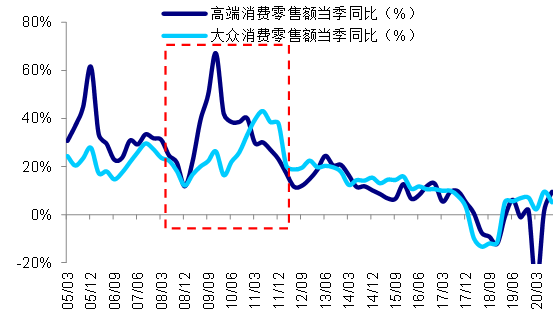

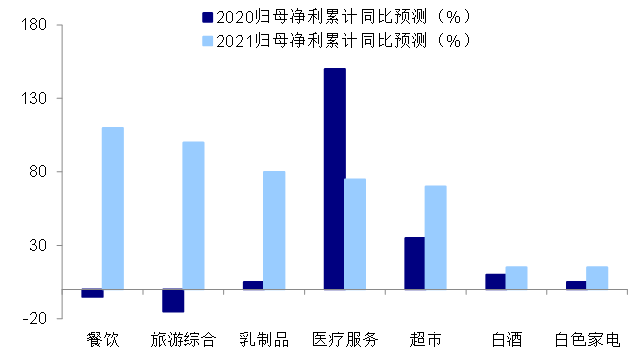

消费

借鉴08年底经验,货币宽松环境下,第一年高端消费品销售加速,第二年大众消费品崛起。

大众消费品估值相对较低、21年利润增速有望更高。医美、医疗器械净利率较高。

▲资料来源:Wind 南华基金整理

5

保持谨慎,灵活操作

对2021年的预期——预期宽松会趋紧,但是经济扩张的确定性很强,所以我们整体上对2021年的策略为保持谨慎,灵活操作。

1)宏观上经济恢复预期不断上升&政策收紧预期不断加强

2)微观上企业盈利不断释放

3)国内政策温和退坡叠加海外需求复苏加强

结论:

1)2021年存在结构性机会;

2)操作上——保持谨慎,灵活操作

3)偏好行业——光伏和电动车;5G、半导体、云计算;中游制造;食品饮料、医药等消费蓝筹

4)投资理念——寻找长期可持续的优质资产

6

南华基金·精选产品

一直以来南华基金始终坚持“稳健经营控风险、差异定位求发展”的经营理念,专注于投资能力建设,搭建了高效的投研一体化管理平台,培养出一批富有个性的新生代基金经理。未来南华基金将不断完善产品管理体系,打造南华特色投资能力圈,为投资者创造长期稳定性回报。

由徐超管理的南华瑞盈混合发起基金以及南华丰淳混合基金过去一段时间里,凭借“好行业+好生意+好管理”的投资理念,沃土掘金,表现优异。

截至2021年1月12日,南华瑞盈混合发起基金A 类、C类份额净值分别为1.4754,1.5352。南华丰淳混合基金A 类、C类份额净值分别为1.7564,1.7004。

南华瑞盈混合发起,2017年8月16日成立,A类2017、2018、2019、2020Q1、2020Q2、2020Q3收益率分别为-1.48%、-43.33%、46.25%、-10.83%、36.67%、14.09%,C类2017、2018、2019、2020Q1、2020Q2、2020Q3收益率分别为-1.73%、-43.70%、45.60%、-10.87%、36.62%、20.64%,同期业绩比较基准收益率分别为5.68%、-16.93%、25.06%、-6.37%、8.62%、6.74%。数据来源:南华瑞盈混合发起定期报告,统计日期2017年8月16日至2020年9月30日,业绩比较基准:沪深300指数收益率×70%+中债综合全价(总值)指数收益率×30%。刘斐担任基金经理自合同成立之日起,徐超担任基金经理自2019年9月10日起。

南华丰淳混合,2017年12月26日成立,A类2018年、2019、2020Q1、2020Q2、2020Q3收益率分别为-28.54%、46.32%、-4.97%、33.60%、3.99%,C类2018年、2019、2020Q1、2020Q2、2020Q3收益率分别为-29.65%、44.45%、-5.07%、33.48%、3.92%,同期业绩比较基准收益率分别为-18.36%、26.86%、-6.98%、9.34%、7.31%。数据来源:南华丰淳混合定期报告,统计日期2017年12月26日至2020年9月30日,业绩比较基准:沪深300指数收益率×75%+中债综合全价(总值)指数收益率×25%。刘斐担任基金经理自合同成立之日起,徐超担任基金经理自2020年1月17日起。

风险提示:

本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。南华基金管理有限公司(“本公司”)尽力为投资者提供全面完整、真实准确、及时有效的资讯信息。本材料并非法律文件,所提供信息仅供参考,本公司不对其准确性或完整性提供直接或隐含的声明或保证。本材料不构成任何投资建议,投资者在投资前请参阅本公司在中国证监会指定信息披露媒体发布的正式公告和有关信息并根据自身风险承受能力独立做出投资决策。本公司及其雇员、代理人对使用本材料及其内容所引发的任何直接或间接损失不承担任何责任。基金过往业绩不预示其未来表现,基金管理人管理的其他产品业绩并不构成基金业绩表现的保证。基金有风险,投资需谨慎。

你有在看吗?▼

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。