华泰柏瑞沈雪峰:价值投资路上的悟道者

【白酒投资日报】白酒再度大涨 劲牌欲借壳青青稞酒?|| 【新能源车投资日报】明星基金经理重仓标的有何看点?|| 【独家直播】白酒板块回调,买入还是离场?

来源:华泰柏瑞微理财

来源:今晚吃基

去年5月,中基协允许专户投资经理兼任公募基金经理后,公募与专户基金经理防火墙正式打通。

一些原来受限于旧规而只能管理专户的优秀基金经理,重回公募舞台。

这其中,华泰柏瑞的沈雪峰,是基哥最为关注的。

实际上,对于老基民来说,沈雪峰是个熟悉的名字。

在2015年6月19日转向专户管理之前,沈雪峰缔造了公募圈中的不少传奇。

她管理过的多只公募产品,都成为了业绩闪闪发亮的长期牛基:

华泰柏瑞价值增长混合,产品近十二年回报同类排名第2,(样本总数116,数据来源:银河证券,分类:标准普通偏股型,截至2020/12/31)获得过三年期和七年期金牛奖;华安宝利配置混合基金,先后拿过9座金牛奖,是目前拿金牛奖次数最多的公募产品。

★

致敬金牛老将

★

沈雪峰是金牛奖的常客,她的持仓一直被业内称为“牛股集中营”。这其中的代表作,就是对某知名白酒股的挖掘。

2001年,该公司刚刚上市,首募资金规模20多亿元,净利润不及对手的1/3,瓶酒的市场价格也只有对手的一半。

明珠蒙尘,慧眼何在?

在当年,价值投资远不如今日风行,巴菲特式的价值投资理念在中国正经历着“拓荒”的起步阶段,市场上更流行坐庄、题材概念炒作。

沈雪峰当时是初出茅庐的食品饮料行业研究员,她一个人从上海出发直奔贵阳,乘了11个小时的火车,翻山越岭,在酒厂里用了3-4天时间进行全面细致的调研。随后又辗转多地,实地走访的足迹遍布了大江南北。

深入到每一个车间,细化到每一个酿造流程,沈雪峰最后给出的调研结论简单而有力:

“建议重仓长线持有。”

沈雪峰后来总结过,自己很享受提前挖掘的成就感,那就是市场还没意识到的投资价值,而自己能先于他人发现。这种成就感是她长期职业生涯中,持续不断发掘出牛股的推动力。

与巴菲特偏好消费股相似的是,沈雪峰的投资框架也是以消费医药这类具备成长确定性、稳定性、持续性的资产为主干。另外,她也会以科技、新能源等处于景气向上阶段的资产为两翼,同时保持组合仓位的灵活性。

在价值投资已经成为主流的当下,我们再去回顾上世纪90年代到2000年左右这段A股市场的“鸿蒙时期”,会发现像沈雪峰这样在当年就已践行价值投资的人士堪称“悟道者”,值得致敬!

★

绝对收益之上的相对收益

★

投资本质上是在风险可控的前提下,实现资产的保值增值。

沈雪峰将自己的投资目标总结为“追求绝对收益之上的相对收益,实现长期复利价值”。

用更形象的话来描述就是:牛市中凤凰展翅、凌厉出击,熊市里控制仓位、规避风险,震荡市中发挥专业优势、跑出超额收益。

沈雪峰的组合配置思路可以总结为“一体两翼”,这套投资框架,既保证了组合稳定性,同时又不乏进攻性,战略战术灵活机动:

投资组合就像是一架飞机,所谓“一体”就是稳定性较好的消费、医药等核心能力圈中的长期牛股;“两翼”就是市场趋势性热点,或者每一阶段性景气上行的行业机会。

在2015年6月之后,沈雪峰专注于管理专户产品,专户产品以机构客户为主,且业绩不允许公开宣传,这也使得这位金牛名将逐渐淡出公众视野。

专户产品对基金经理回撤控制等方面的要求更高,沈雪峰的管理绩效也着实令人惊叹,其管理时间超过一年的专户产品,最大本金回撤百分比都极低,在严格控制本金回撤的情况下,均实现了显著正收益和相对沪深300的超额收益,获得了机构投资者的高度认可!

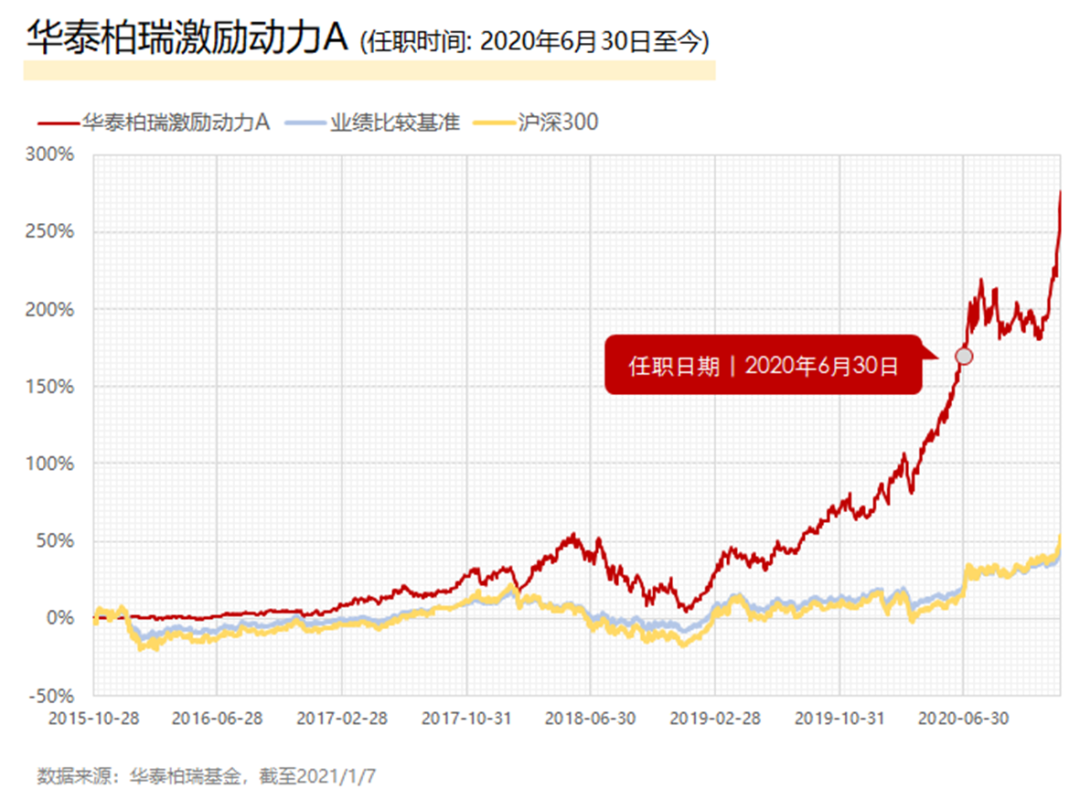

如果对“绝对收益之上对相对收益”理解得不够透彻,那么不妨看看2020年6月之后,沈雪峰“回归”之后所管理的第一只公募产品——华泰柏瑞激励动力A,产品在任职期间不断创下净值新高:

★

“大局观”投资方法论

★

我们以往分析过不少基金经理,其收益来源大都可以归结为“自下而上的选股”。

业内对巴菲特式价值投资的理解,也往往喜欢用“通过长期持有优质个股,穿越牛熊”来描述。

不过,这导致了不少基金投资者对“自上而下”分析的漠视,以及对基金经理“择时”的一概式否定。

作为业内稀缺的、横跨公募与专户投资领域的金牛名将,沈雪峰将对企业价值的挖掘摆在收益来源首位,同时也很强调“自上而下”的分析,她将这种思维归结为“大局观”:

“自下而上地基本面选股是我们获得长期可持续回报的源泉,但是如果过于只强调于自下而上地选股,有可能会出现‘只见树木不见森林’的现象,以致系统性风险来临的时候,你还茫然未觉。我们做投资首先要有大局观,要对市场全景有所洞察,要对系统性风险保持敏感。”

“在我的投资框架里面,大局观可能要占到30%以上的比重。大局观能够让我们从容地捕获市场的系统性风险。”

实际上,“大局观”恰恰是沈雪峰这样的“投资老将”,与新晋明星基金经理的区别!

2018年,她以极低的仓位避开了大的系统性风险,2019年初,她又及时加仓,转守为攻。既有出色的绝对收益表现,又有突出的回撤控制能力。

沈雪峰对于这种从大局观出发的“择时”操作并不讳言:“比如2018年这种泥沙俱下的行情,降低仓位是最有效也是最理智的选择。等到2019年系统性风险过去,我们可以果断地把仓位加回来。”

在沈雪峰的投资方法论中,“大局观”不仅仅是大方向上的择时,它更多的是强调立体式的观察视角:

“大局观能够让我们自上而下地找到投资机会,自上而下地去看宏观经济周期、库存周期、产业周期;去看货币政策、流动性、财政政策以及行业政策,这样我们能更轻松地找到那些处于景气周期、受到政策扶持的行业,从而更快地抓到优质的个股。从优势行业出发,再自下而上地寻找优质个股,事半功倍。”

归结起来,沈雪峰的“大局观”投资思维就是:

自上而下和自下而上相结合做投资,自上而下判断市场全景、规避系统性风险;自下而上寻找优质企业、把握结构性机会。

★

价值投资是一场修行

★

沈雪峰的证券从业时间已达27年之久,在她看来,追求复利这件事,不仅仅是在投资上,在做人方面也是一样。

价值投资,更是一场长时间的修行。

在沈雪峰的观念中,基金经理修行的不仅仅是专业本身,更是对个人心性的修行。

“经历了二十几年的投资,我们经历过牛市、熊市、成功、失败,到了今天,我们的心态是从容而平和的。回归投资的本心,我不是为了追求名利、不是为了追求排名,作为权益基金经理,我就是要为投资人管理好资产,在做好风险控制的情况下,长期地、持续地增加它的价值,让投资人比较安心、比较放心。”

追求“投资的本心”,沈雪峰靠的是挖掘具有稳定性、确定性和可持续性的公司,因为市场会给予这些公司的“可持续高质量成长”以估值溢价。

和A股全部股票长期回报率相比,沈雪峰长期跟踪的个股稳居相对较高的回报区间。

分析沈雪峰以往的组合,她长期投资的标的中,多为能够带来长期超额回报的个股。

实际上,在价值投资这场修行中,沈雪峰对自己提出了极高的要求——不仅要通过挖掘优秀公司实现长期超额回报,还要在管理对过程中控制好回撤和波动。

“在我的心态里面,第一要务就是为投资人管理好他的资产,实现资产的增值,而且增值过程要控制好波动。”

“绝对收益策略并不是指净值不会下跌,在一些阶段,我们的产品也一样会随着股市的调整而下跌。绝对收益策略的核心,是在系统性风险来临时,尽可能控制住回撤,在市场上涨或者有结构性机会的时候,全力进攻。”

在基哥接触过的基金经理中,沈雪峰的证券从业时间可谓最长,能够如此长时间的在投资一线,正如她自己所说,追求的是“投资的本心”。

而她回归公募产品,也让更多基金投资者得以收获超额、稳健回报。

二十年前,那个独自一人从上海至贵阳再辗转向北,沿300公里崎岖山路,夜半才抵达河谷底部的女孩,如今已是硕果累累的金牛名将。

这是一条价值发现之路,她是这条路上的悟道者。

风险提示 | 转载内容仅代表该第三方观点,并不代表华泰柏瑞基金的立场,内容仅供阁下参考,不构成任何投资建议或承诺,华泰柏瑞基金不对其准确性或完整性提供直接或隐含的声明或保证。过往业绩不代表未来表现,投资有风险,选择需谨慎。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。