基金经理 | 广发基金邱璟旻:与时间做朋友,不做“时间窗口”的投资

【白酒投资日报】省长@茅台 股王茅台“十四五”能翻几番?|| 【新能源汽车投资日报】板块再次陷入调整 细分领域或仍存预期差

来源:宏赫臻财

来源:点拾投资(ID:deepinsightapp)

作者:基金经理英雄榜

过去两年,这支团队较好地把握了科技、医药、消费、先进制造等领域的行情,并取得了出色的成绩。2020年,广发高端制造、广发鑫享、广发新经济3只产品获得了翻倍的回报。其中,广发新经济基金经理邱璟旻入行11年,具有5年投资管理经验,是一位均衡成长风格的选手。我们从下图也能看到,广发新经济自从2019年二季度开始,取得了持续稳定向上的超额收益。这一点,也和邱璟旻投资框架的“蜕变”有关。

广发新经济业绩表现

数据截止日期:2021年1月7日;数据来源:基煜基金(第三方基金销售平台)

邱璟旻属于典型的成长风格基金经理,他希望找到具有竞争优势,业绩能持续成长的公司。这些公司大多数需要在一个市场空间足够大的行业赛道,并且具备很强的壁垒,最好能把握利润增长加速的那个阶段。邱璟旻通过定性研究和定量的财务模型,对不同的细分产业进行长期跟踪,筛选出长期复合增长率在20%以上的公司。从行业配置角度看,邱璟旻的组合行业相对均衡,长期会超配医药、科技和消费。

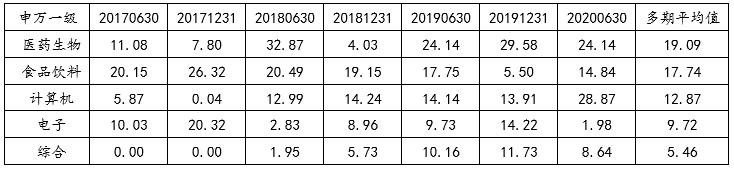

图表:广发新经济行业配置(申万一级行业,%)

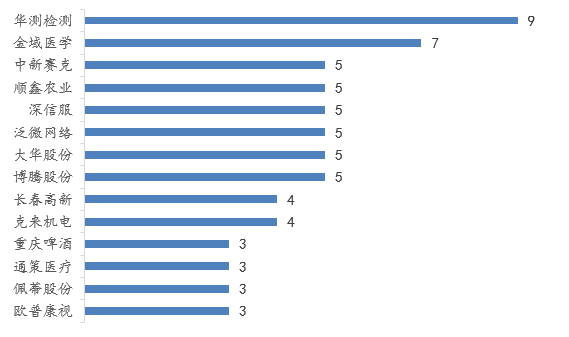

图表:广发新经济近三年重仓股出现次数(出现3次以上)

数据来源:基煜基金(第三方基金销售平台)

在投资理念上,邱璟旻强调与时间做朋友,他不会去买需要选择“时间窗口”的投资标的。在组合风险管理上,他的策略是通过把握企业的业绩增长(EPS)来控制组合波动率。邱璟旻认为,股价=EPS X PE,其中PE波动较大,不是他擅长把握的领域,因此,他主要看重EPS的可持续增长。

展望2021年,邱璟旻认为,成长赛道中的医药、科技和消费具有结构性机会,但需要精心挑选阿尔法属性强的优秀公司。在此次访谈中,邱璟旻也分享了自己长期看好的四大方向,以及自己的投资框架是如何一步步构建的。

以下,我们先分享邱璟旻关于投资的一些感悟:

1.我的目标是寻找具备优势且业绩持续增长的、确定性强的公司,分享公司由业绩驱动带来的市值增长的果实。

2.我自己做过统计,2009到2019年的11年中,假设投资者以“后视镜”的角度选取当年业绩增速超过20%的公司,均一行业权重,年化收益率是25.86%,而同期沪深300指数是7.67%,超额收益18.19%,且仅有2017年落后于指数,其余年份均跑赢或者大幅跑赢。

3.股价是EPS×PE(每股收益*市盈率),PE波动太大,不是我擅长的领域,我能把握的是EPS(盈利的变化)。在EPS增长的情况下,PE维持不变,则可以赚EPS增长的收益;PE向上,则有望获得业绩和估值的戴维斯双击;PE向下,EPS增长能对冲估值的下调,能弥补亏损。

4.我对持仓公司的要求是在保证盈利质量的前提下,希望未来3~5年EPS能够超过20%。

5.那些能持续看很多年的细分赛道,比如创新药产业链,CXO、医疗服务、消费品,本质上跟消费升级和科技进步密切相关,这些产业有着非常广阔的发展空间。

6.投资与每个人的价值观、人生观、世界观有关,组合的构建最终反映的是基金经理获取知识的能力,以及对知识的变现能力。

7.做投资这么多年,我也犯过一些错误,事后总结,这些错误基本上都是做了能力圈以外的事,把短期的不可持续现象作为长期现象看待和理解。

投资要做时间的朋友,不要和时间赛跑

朱昂:先谈谈你的投资理念吧?

邱璟旻 我的投资理念有三句话,投资每一个公司都要看是否符合这三句话:

第一,与时间做朋友。我不做跟时间赛跑的事,因为跟时间赛跑,没有人会赢。比如需求较好但是短期产能较低的投资,可能静态的基本面很好,但是动态来看,竞争对手会进行产能扩张导致利润率下降。这种基于“时间窗口”的投资,我就不会做。投资不能跟时间赛跑,要做时间的朋友。

第二,公司的增长具有可持续性,能不断创造价值,而非脉冲式增长。这个增长不一定是利润的增长,也不一定是收入的增长,而是看企业价值有没有得到持续增长,对社会有没有创造价值。

第三,与伟大企业同行。一个企业或者组织是否有长久持续的创造力、完整的格局观和进取心,都是我看重的因素。选择最优秀的公司,是控制回撤最好的方法。

我研究每一家公司的时候,都会拷问自己这个企业是否符合这三个特征。用一句话概括我的投资理念,就是寻找具备竞争优势且业绩持续增长的、确定性强的公司,通过买入并持有的方式分享公司的成长果实。

朱昂:那么我们再聊聊你的投资框架吧?

邱璟旻 我把自己定义为成长风格基金经理,具体而言,我主要选择两大类的成长股。

第一类是稳定成长类,这类公司通常在可预期的时间范围内收入有稳定增长,增速要比GDP的增速快一些,收入和利润的增速基本一致。我们看到绝大部分行业的龙头企业,都有这样的特征。

第二类是快速成长类,这一类公司的收入增速会比第一类再快一些,但更重要的特征是利润会以更快速度增长。这类公司利润的快速增长通常来自盈利能力的提升。

我个人更偏好第二类成长股,这类公司在经历快速成长阶段后,也会逐渐变成第一类的稳定成长类公司。

按照申万一级行业分类,A股有28个行业,再往下细分有上百个二级和三级行业。每一个细分行业都有自己独特的商业模式。过去五年,我把大部分细分行业的商业模式做了梳理和研究。只要这些细分行业中有可跟踪、可追溯的行业经营数据,有龙头企业或者可能成为龙头的企业,我就会纳入研究范围进行跟踪。

具体到选股策略,我始终坚信先有产业逻辑,才有个股逻辑。产业的演化,不是一朝一夕就能完成,通常而言,有较多的逻辑线索,这就好比于“盲人摸象”与“拼图”,只有收集足够多的细节信息才能更加接近于客观事实。

当然,我的投资并不是“重产业、轻个股”,因为只有优秀的公司才能分享到较大的产业红利,研究的价值就体现于此——找出同业最优秀的公司。因此,只有扎实的基本面研究支持,才能提供强大的持股信心;只有在持仓结构上领先于市场,才能在业绩上战胜指数。

以20%复合收益率为个股选择目标

朱昂:那么你在个股选择上,是怎么做的?

邱璟旻 个股选择的大原则必须和我的投资收益目标相吻合。我买入任何公司,都以公司的EPS是否可以实现20%为目标。我在做投资之前,分析了海外成熟市场的优秀基金经理,发现长期复合收益率20%是一个非常重要的分水岭。如果能做到复合收益率20%,就是非常优秀的投资大师。在A股市场,过去10年维度中取得复合收益率20%的产品其实不算很多。同时,我们还要留有一些容错率,并不是我们选择的每个公司最终都能实现这个目标。假设我能把胜率控制在80%,那么最终做下来就是16%的复合收益率,能达到这个目标我已经比较满意了。

那么具体到选股,我的框架是定性为主、定量为辅。在定性方面,我要找到雪道长(好赛道)且湿(竞争力突出)的标的。

首先,看雪道长不长,即评估行业的空间与未来潜在增速。赛道的选取主要是参考“高阶数据”,简而言之就是行业景气度,不同的行业有不同的观测指标,不能一概而论。

其次,看雪湿不湿,看这个雪球能不能从上滚到下,越滚越大,即企业的核心竞争力是否突出,能否支持企业一路成长,这两者缺一不可。企业的竞争力的判断是综合比较的结果,是一个相对的优劣。

定量方面,许多人会关注毛利率、净利率、ROE、ROIC、收入和利润的增长等因素,这些指标我都会看。我自己设计了一个很详细的财务模型模板,只要输入股票代码,就能把我需要的财务指标全部显示出来。

这个模板我会实时更新,更新的原则有两个:1)不同的行业应用不同模板;2)当我找到更适用的指标时,会调整权重,不能用单一指标来套用所有的个股选择。比如说大家都喜欢ROE这个指标,但是如果在计算机行业筛选ROE超过20%的公司,基本上一只手就数得过来,ROE指标可能对消费类企业更加适用。同样,如果用毛利率指标做筛选,会发现医药企业有80-90%的毛利率很正常,但是制造业就又是截然不同的现象。不同行业要用不同的财务模型分析框架,这个框架要符合行业的商业模式特征。

当然,我们最终都希望落实到业绩的可持续增长。业绩持续的增长是公司竞争力、产业发展趋势、行业商业模式的一个结果。我自己做过统计,2009到2019年的11年中,假设投资者以“后视镜”的角度选取当年业绩增速超过20%的公司,均一行业权重,年化收益率是25.86%,而同期沪深300指数是7.67%,超额收益18.19%,且仅有2017年落后于指数,其余年份均跑赢或者大幅跑赢。

因此我对持仓公司的要求是在保证盈利质量的前提下,希望未来3~5年复合增长能够超过20%。此外,评估大股东与中小股东的利益是否一致也很关键,避免利益漏出的现象。

朱昂:成长风格的基金长期回报不错,但在某些阶段可能也会出现净值波动较大的现象,这一个问题你如何解决?

邱璟旻 股价是EPS×PE(每股收益*市盈率),PE(估值)波动太大,不是我擅长的领域,我能把握的是EPS(盈利的变化),通过前面讲到的方法论,选择盈利持续增长的公司,把EPS上下波动的公司筛选掉,等于股价的波动率基本取决于PE(估值)。

影响股价波动的两个因素中,我至少能抓住盈利这一头。对于估值波动的把握,我觉得确实非常艺术,客观来说很难找到一个方法完全规避掉估值的剧烈波动。我们做投资都要追求胜率。如果我买的公司EPS能增长,那么假设估值不动,我能赚到业绩增长的钱。如果估值PE下降,那么盈利增长至少能对冲估值下降带来的损失。最完美的是盈利和估值双升带来戴维斯双击。

所以,通过聚焦找到业绩持续增长的公司,最终是能够解决股价波动的问题,而且投资的胜率也更高。

朱昂:能否谈谈你是如何做组合管理的?

邱璟旻 我的持股相对集中,组合中一般只有30多个公司,行业会分散到10个左右。在行业上,我长期超配具有成长性的科技、消费、医药。我投资的每一家公司,都会自己亲自研究,包括公司调研、上下游访谈、做财务模型等,所以我持仓的个股数量不会很多,这样才能做到对每家公司都有深度的研究。

我不会做仓位选择,组合长期保持高仓位运作。我会通过不断比较不同公司的景气度,规避组合出现较大的回撤,对组合进行持续的动态管理。

2021市场展望:看好四大方向

朱昂:进入2021年,市场的分歧在加大,能否谈谈你对今年市场的展望?

邱璟旻 基本面方面,新冠疫情是最大的变数,国内已经控制住了,但海外疫情依然比较严重,接下来要等疫苗和有效的抗病毒药物上市后的效果。反映到经济方面,中国的经济率先控制住,我们的制造业面临非常好的发展环境,海外有大量需求,可以借机提升在全球的市场份额,从而进行转型升级。而新产能扩张不再是过去的牺牲环境或纯粹靠人力成本的堆积,更多是靠提高效率的方式进行。

政策层面,目前阶段性在财政政策上略微有一些降温,但总体上财政政策还是以宽松为主,国内的货币政策是精准滴灌,因为要防止资金流向地产,更多还是希望资金能进实体。整体来说,政府比较呵护资本市场,对企业出台了很多减税降费政策,有利于保护资本市场,有利于企业EPS提升。

我看好以下四个方向的行业:

首先是市场化率持续提升的行业,国内以前是由计划经济向市场经济转型,在这个过程中,很多产业不让社会资本参与,现在简政放权,行业自身在发展,再加上社会资本介入之后,社会化率提升,龙头企业既享受市场化“蛋糕”的增长,又享受到市场集中度份额提升带来的双重红利,相当于双向增长。比较有代表性的行业,比如第三方检测、医疗服务、教育等。

其次是拥有工程师红利的行业,目前最新数据统计中国人本科以上学历只有4%,当前新生儿出生率1500万,大中专招生基本都是600、700万,未来全社会的素质会大幅度提升,现在我们有非常丰富的工程师红利,因为对比欧美发达国家,中国的人力成本只有人家的三分之一或六分之一,我们在全球产业链转移中可以做一些离岸研发外包,比较受益的行业主要是医药、汽车、电子等。而且可以从沿海地区向内地转移,因此会有长周期的红利窗口期。

再次是科技进步,主要是云计算、5G、人工智能、机器人等等,它能提升企业运营效率,增加企业的盈利。

最后是消费升级,随着经济发展和人民生活水平的持续提升,人们对产品品质的需求会持续提升,因此很多行业或产品升级带来利润增长,在调味品、休闲食品、医美、新能源电动车、家庭科技类产品等产品存在消费升级带来的机会。

整体而言,我依然看好2021年的资本市场,认为会有结构性的投资机会,但同一行业内部的公司表现也会分化,需要耐心挑选标的。

朱昂:你是读书的时候是学习医药生物专业的,对于医药很了解,能否谈谈你对医药行业的展望?

邱璟旻 医药板块是A股市值排名前三的板块,超过地产,在专业投资者眼中,除了二级行业,还可以分出很多三级行业。这个行业受政策影响比较大,因此,在选择投资方向时,我首先会规避政策负面的细分产业,如器械、耗材,或者仿制药,因为没有长期的成长性。但与之相反,那些能持续看很多年的细分赛道,比如创新药产业链,CXO、医疗服务、消费品,本质上跟消费需求和科技进步密切相关,这些产业有着非常广阔的发展空间。

医药行业未来的空间在于两点:一是市场无风险收益率下降,对于优秀的公司而言,一定是估值提升的,因为投资者都很聪明,总是在买最优秀的公司。二是这些企业自身成长带来的回报,举例来讲,中国目前还没有一款能卖到200亿美元的药品出来,CXO这个行业的空间是700-800亿美元, A股做得最好的公司也就百亿收入,未来还有很大的提升空间。

朱昂:那么对于科技行业,你怎么看?

邱璟旻 科技行业比较细分,电子、通信、计算机的商业模式完全不同。电子和通信属于典型的周期成长股,全球来看都有周期股的特点,而国内因为叠加了国产替代,所以也具有比较好的成长性。就计算机而言,我们看全球的to B云服务SaaS企业,或者to C的互联网企业,都属于提升效率的类消费属性企业,从中可以找到一些具有长期成长性的好公司,例如云计算产业链、信息安全等细分行业。

我看好科技行业的核心逻辑是,首先,看好国内的产业从劳动密集型向科技密集型转型,充分享受工程师红利。其次,电子是周期成长性行业,虽然大时代的红利已经结束,但阶段性机会依然存在,如5G时代的换机潮、汽车电子发展等。

投资的成长来自不断反思

朱昂:聊了那么多投资上的“术”,我们再聊聊投资的“道”,你是怎么看待投资?

邱璟旻 对我来说,投资不仅仅是一份工作,它已经融入到了我的生活中。虽然每个交易日,A股交易时间是4个小时,但其实我们大量的工作都是在4个小时之外完成的。从业十几年以来,投资已经占据了我生活的主导地位。再往深层次讲,投资反映出每个人的价值观、人生观、世界观,体现的是我们获取知识的能力,以及最终对知识的变现能力。

朱昂:投资中有什么让你突变或者飞跃的时间点吗?

邱璟旻 我是2009年入行做研究员,2016年开始管理基金组合,每一年都有对过去进行复盘,都会找到做得不够好的地方,在反思和总结的基础上,再对投资方法进行完善。最近一两年,给我留下深刻印象的是在2018年下半年到2019年一季度。

我在2018年前三季度业绩还算不错,但到了2018年四季度,许多能持续增长的公司股价下跌,对基金净值出现了很大的拖累。那时,我做了一个选择,将这些公司卖掉,换成一些股价横盘整理的公司。但其实,这些公司的长期基本面没有我此前持仓的公司好。到了2019年开年,市场全面反弹,我的持仓品种并没有涨,我忍不住又做了一次持仓调整。结果,有些换仓的公司,买了之后又遇到市场的调整。

2019年上半年,我把过去一年每一笔交易都打印了出来,审视自己的组合和买卖决策。我发现赚钱最多的公司,就是完全符合我标准买入的快速成长企业,意味着自己选股的这套方法是有效可行的。我又去复盘了A股历史上的大牛股,发现我的这套方法能够理解大量的公司。而且,我发现自己框架中的快速成长公司长期收益率很高,于是按照这个方法来构建组合,之后的业绩也表现比较好。

到了2019年四季度,我又对自己这套方法进行了完善,在行业上进行了更大幅度的分散,即便自己再看好一个行业,也不会持有太高的比例。通过行业分散,能够比较好减少单一行业下跌带来的回撤。但是,我在个股投资中必须集中,精选好的公司。我之前看过彼得·林奇的书,他当年看好美国的汽车股,同时买了克莱斯勒和福特汽车,两者最终带来的收益率差别很大。

朱昂:有什么你比较欣赏的投资大师吗?

邱璟旻 从工作方法和勤奋度上,我比较欣赏彼得·林奇的工作方法和勤奋度。他一年调研两千家公司,后来他激流勇退,写书感谢家人的付出之情。其实,和他一样,我的大部分时间也都给了工作。

在投资方法上,我更趋向于像安东尼·波顿一样去做事。我研究安东尼·波顿发现,他做了一些跟大多数人不太一样的工作,但取得了非常好的结果。在《安东尼波顿的成功投资》一书中,波顿在估值时采用的方法独具一格,他决定买进或卖出的标准不是数字,而是自己对其的信心程度。很多时候,你并不知道因何而赢,当然你可能知道因何而败。

安东尼·波顿的业绩特别好,但也有失利的时候,比如曾经连续九个季度业绩很差,被投资者写信抨击,但他也挺过来了,坚持自己的投资风格和方法。

做投资这么多年,我也犯过一些错误,事后总结,凡是犯的错误基本上都是做了能力圈以外的事:把短期的不可持续现象作为长期现象看待和理解,总是想买业绩增速最快的公司。但事实上,只要公司处于比较好的赛道中,只要业绩能持续、稳定地增长,这时的慢其实就是快,长期持有获得的回报大概率都不会差。

宏赫臻财 | 巨人的肩膀

投资大师&基金经理

长

按

查

阅

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。