在投资中国股票市场这方面,听说国际资产管理机构去年表现逊色……

由瑞银资产管理有限公司和富达国际等公司管理的一些最受欢迎的海外中国股票基金, 去年表现逊色于同行平均水平。一些国际资产管理公司的基金投资经理,未能把握在新冠疫情大流行期间发展较快的行业及主题的投资机会。

与此同时,包括富国基金和易方达基金在内的一些中国基金管理公司,在同类可比的海外中国股票投资策略中,展现了最好的业绩回报。

尽管如此,长期以来一直享有在多个市场跨境销售欧洲发行的中国基金产品优势的国际基金公司,去年还是通过募集大量资产,进一步巩固了它们在管理规模上的主导地位。

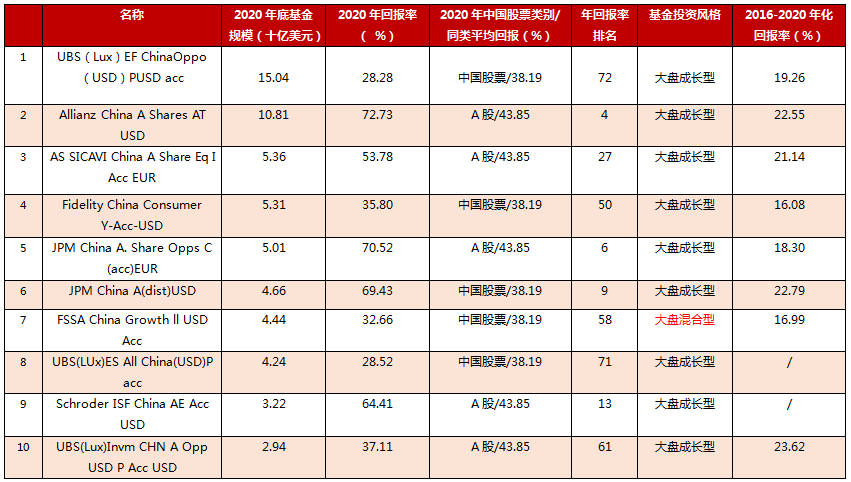

晨星投资分析平台数据显示,截至2020年底,规模最大的10只海外中国股票基金,其资产规模合计达610亿美元,其中有5只基金,未能跑赢各自的同业平均水平。

具体来看,其中3只表现不佳的基金来自瑞银资产管理有限公司,包括全球最大的中国股票基金——规模达150亿美元的瑞银(卢森堡)股票基金 - 中国机遇基金(UBS (Lux) Equity Fund China Opportunity Fund),该基金由明星基金经理施斌,及其在香港的大型中国股票分析团队管理。

该基金的美元份额,去年的回报率为28.3%,远低于根据晨星分类的中国股票策略类基金的平均回报率38.2%,也低于MSCI中国全部股票净总回报指数(MSCI China All Shares Net Total return Index) 29.5%的回报率。

根据研究公司的分类,中国股票策略基金主要投资于在境外市场上市的中国股票,而非境内市场股票。然而,总体上这些基金呈现出将更多资金配置到中国A股的趋势,这意味着,许多由国际资产管理机构管理的中国股票策略基金,越来越像中国本土的基金。

此外,截至去年底,瑞银资产管理有限公司旗下的海外中国股票基金——UBS(Lux)ES All China Fund,规模为42亿美元,回报率为28.5%,落后于同类平均;UBS(Lux) China A Opportunity Fund,规模为29亿美元,回报率为37.1%,低于同期同类43.9%的平均水平和40%的基准回报率。

瑞银(UBS)中国股票业务主管施斌,是负责这三只产品管理的领头人。他向Ignites Asia表示,该公司最近主要将资金配置到中国某些确定性较高的投资中,只是采取了较为谨慎的方式。

施斌表示:"2020年,我们对市场中一些上涨特别快的板块的估值持谨慎态度,比如IT、医疗保健、电动汽车和生物科技相关的中小盘股。"。

驻香港的基金经理研究总监杰曼•沙尔(Germaine Share)表示:“即使是最优秀的基金经理也会出现小的意外。”

她认为,业绩表现不尽如人意,是由于该基金经理的投资风格,及去年独特的市场环境,特别是由于施斌错过了一些在新冠疫情期间出现的重要投资机会,包括美团在内的成长性较高的股票。

美团是一个综合购物平台,被称为中国大陆版的Deliveroo。随着数字化“宅经济”在疫情期间的蓬勃发展,美团在2020年涨幅超过250%。

但由于美团对客户进行了大量补贴,且尚未证明其业务的盈利性,因此瑞银出于投资一致性的考虑,避免对其进行押注也在情理之中。

"施斌的投资风格是喜欢找一些有潜力的小公司,这些小公司的股价有翻几倍的潜力,并可能在未来成为一家非常大的公司。所以,他正试图寻找下一个腾讯。“ 沙尔补充说,施斌对保险和银行等行业保持超配,这些行业在疫情期间表现较差,但有望从基本面结构性增长中受益。

与此同时,富达国际旗下的富达中国消费基金(Fidelity China Consumer Fund)的去年年回报率为35.8%,低于同类43.9%的平均水平。该基金采用A股策略,截至去年12月底资产规模为53亿美元。

在回答Ignites Asia的提问时,富达中国消费基金在香港的基金经理Hyomi Jie表示,她对基金所投企业的发展状况和质量感到很有信心。

Jie说:"长期投资可以通过紧握长期胜出的公司和能够创造价值的公司,而成为一种差异化的投资,虽然目前估值处于历史区间的高位。"。

2020年规模排名前十的海外中国股票基金的资产管理规模与业绩

数据来源:晨星,范围是欧洲、亚洲、非洲的跨境基金。

注:基金规模数据来源于晨星调研,排名基于中国股票类别。

全世界规模排名第11的中国股票基金,富达国际旗下的Fidelity China Focus Fund,资产规模24亿美元,在今年创下了1.85%的惊人跌幅。

在晨星公司的欧亚非三大洲的监测名单中,这一“表现不佳”、“几乎垫底”的基金在全部154只中国股票基金中位列第98。该表单包括了绝大多数在全球范围内销售的跨境产品。

该基金采用价值投资的方式,这意味着投资组合经理会买入非常便宜,具有上涨潜力的股票。晨星公司的沙尔说,“投资中国的基金采用价值投资原则的情况非常罕见。在去年成长股增长势头十分抢眼的情况下,作出正确的投资选择是一项艰巨的挑战。”

亚洲公司管理的基金业绩表现领先

表现最好的离岸中国基金是Fullgoal中国中小盘成长基金(Fullgoal China Small-Mid Cap Growth Fund)。该基金按美元计价的份额去年取得了111%的惊人回报。

该基金由富国资产管理(香港)有限公司在2016年成立,注册地在卢森堡。富国资产管理(香港)有限公司的母公司是富国基金管理有限公司,这家合资基金公司的28%股份由加拿大蒙特利尔银行所持有。

富国基金高级基金经理宁君是该基金的基金经理之一,她对Ignites Asia表示,“该基金去年的强势表现,部分原因是团队重视新兴产业以及有一个实力强大的团队,但你也可以说这是一种运气。”

富国基金拥有一支14人的海外投研团队,专致于研究海外上市的中国公司,另外还有30多位A股投资专家。

宁君表示,“保持(第一名的位置)很有挑战性,汹涌而来的大量资金使股票的选择和交易变得更加困难。”

欧洲和亚洲的机构投资者纷纷涌入该基金,今年这一基金的新增申购总额为2.09亿美元,接近2019年底时该基金总规模的8倍。

该基金上个月又获得了2.44亿美元的增量资金,这导致富国暂停了机构申购,以防资金流入稀释收益。截至1月27日,该基金总规模约5.93亿美元。

业绩表现排在该富国旗下基金之后的是中国基金公司易方达旗下的 Greater China Leaders Fund和韩国公司未来资产的China Sector Leader Equity Fund。上述两个基金在同期分别实现了88.8%和80%的回报率。这两只基金都在海外注册,主要投资于中国的海外资产,因此被晨星归入同一类别。

业绩表现最好的海外中国股票基金一览

数据来源:晨星

全球公司依靠“历史优势”

这些表现不佳的5个基金之中,有4个在去年仍能吸引大量的资金流入。

UBS ES All China Fund获得了31亿美元的新增资金流入,位列首位。而UBS Equity Fund China Opportunity Fund则吸纳了26亿美元的新增资金流入。

跨国公司在分销上的优势和较强的历史业绩依然存在,但随着本土投资公司开始关注全球市场,它们将不得不面对日益激烈的竞争形势。

沙尔认为,国际品牌具有历史优势,因为它们的存在时间更长。“它们拥有良好的业绩记录,并与分销商建立了牢固的关系,这一点在亚洲尤其重要,因为投资者通常通过银行或保险(公司)购买基金。“她说,“尽管如此,我认为中国的资产管理公司正变得更具竞争力——它们正开始建立自己的足迹,比如在香港设立离岸投资公司。”

而且,随着许多全球基金巨头进军中国境内设立全资基金公司,展示中国投资优势的较量只会愈演愈烈。

沙尔表示,所有的中国权益基金管理人都在试图打造最好的公司研究资源,并掌握最丰富的A股投资信息。但她也补充道,全球的资产管理公司为实现这一目标所采取的方法各不相同,例如通过聘用更多员工来增强公司自身实力,或者收购一个业已存在的,拥有丰富A股投资历史和经验的团队作为合资伙伴。

风险揭示:本文翻译并转载自Ignites Asia,文中观点及内容不构成任何投资建议。市场有风险,投资需谨慎。

“阅读原文”,查看英文版原文~

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。