基金年报大揭秘:2万亿盈利构成 顶流基金经理新欢

原标题基金年报大揭秘:2万亿盈利构成,穿透式持仓,顶流基金经理新欢...

来源 Wind

3月31日,公募基金年报披露完毕,各基金公司2020年的资产配置详情及费用收支明细浮出水面。

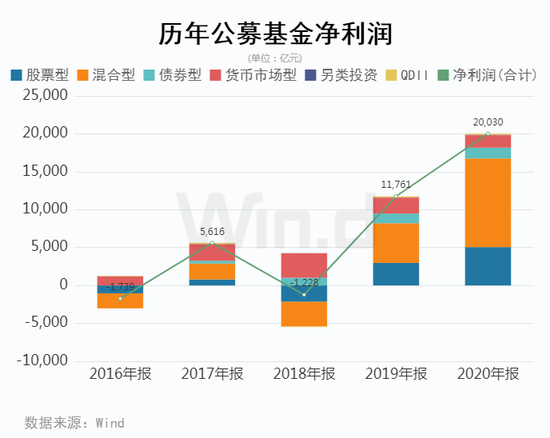

Wind统计显示,2020年公募基金盈利2.003万亿元,创历史新高,其中混合型基金盈利最高,达1.17万亿元。从基金持仓看,金融业、采掘业、制造业等顺周期板块配置增加,但地产配置比例下降。

值得一提的是,明星基金曲扬、刘彦春仍看好2021年A股结构性行情,林森、戴杰则指出部分个股高估,更看重二线标的。

2020年底,公募基金个人持有比例较2019年底上升3.59个百分点至53.4%;债券型基金仍是机构的最爱,持有比例达91.6%;混合型基金个人持有比例最高为78.6%。

2020年,公募基金收取管理费938亿元,较上年增长48%;收取的各类费用合计1840亿元,较上年同期增长42%。在交易佣金和托管费方面,头部券商、银行延续优势。

一.资产配置篇

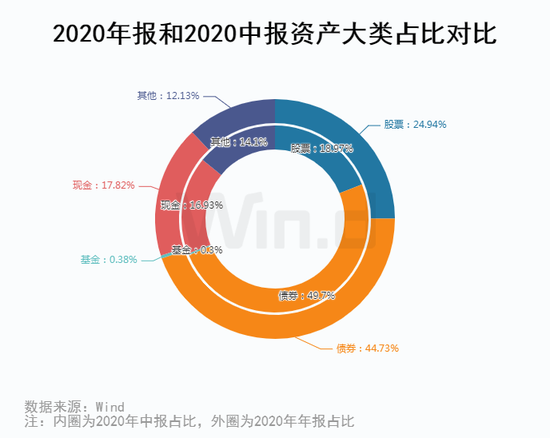

1.基金大类资产配置

2020年底与年中相比,债券资产下降近5个百分点至44.7%,股票资产上升约6个百分点至24.9%。

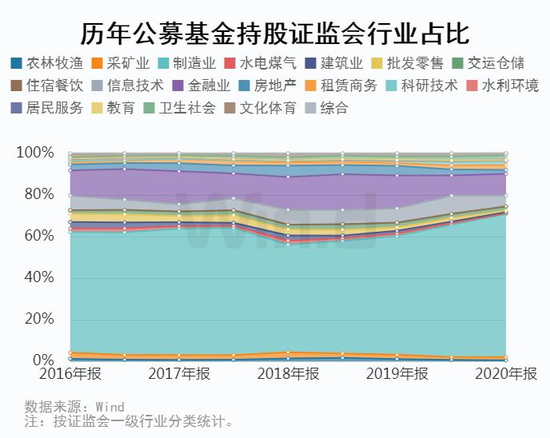

2.A股行业配置

基金年报公布了基金详细持仓,2020年底,制造业、金融业、租赁商务行业占比分别较年中提升5.15、0.71、0.43个百分点,是2020下半年配置增长最多的行业;信息技术、房地产行业占比较年中分别下降3.59、1.01个百分点,是下半年配置下降最多的行业。

从行业占比环比看,住宿餐饮、租赁服务、卫生、采矿业分别较年中增长了55%、23%、20%、17%,是环比增幅最高的行业;居民服务、综合、批发零售较年中下降均超50%,是环比降幅最多的行业。

3.基金持股占流通市值比TOP20

2020年末,公募基金持股占流通股比例超40%的有17只股票,其中,通道科技、居然之家超60%。显示公募基金对这些股票的控盘能力较强。

4.基金持股占流通市值比增加TOP20

2020年底,基金增持占流通市值比居前的股票多数显著上扬,其中,居然之家、晶晨股份、天味食品、中天精装持股占流通股比例增加超30个百分点,天味食品2020下半年上涨47.97%。

5.基金持股占流通市值比下降TOP20

2020年底,基金减持占流通市值比居前的股票多数走低,减持比例最高的中国广核2020下半年股价下跌2.36%。

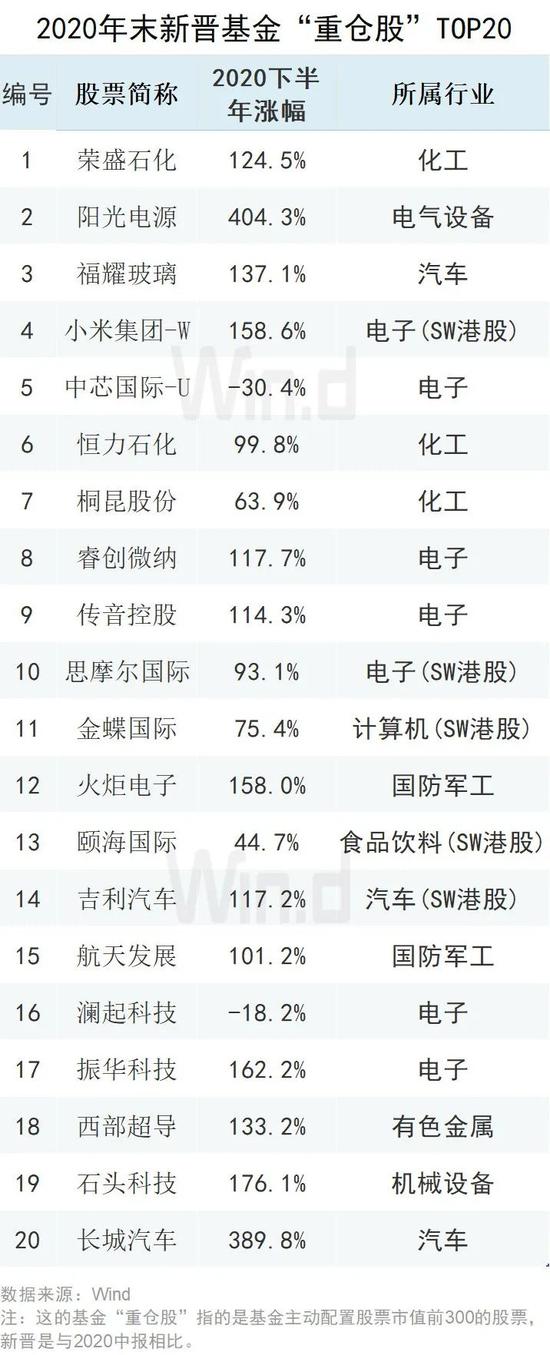

6.新晋“重仓股”TOP20

2020年末与年中相比,新进入基金主动配置前300的个股共78只,其中前20只个股,多数录得翻番行情。

7.FOF持有基金市值TOP20

2020年末,FOF重仓基金以中低风险品种为主,其中,持有纯债基金民生加银鑫享A(003382.OF)市值最高,达22.04亿元。

8.中报转融通出借证券市值TOP20

公募基金转融通业务快速发展。2020年末,有7只股票处于出借状态的市值超亿元,其中,五粮液最高达2.66亿元。

9.顶流基金经理新晋个股及展望

4月1日公布的《跨越牛熊!一季度公募基金中长期业绩榜登场》公布了基金经理近三年偏股型业绩榜TOP20,我们对前五名的顶流基金经理代表作最新持股进行分析。

(1)曲扬:前海开源中国稀缺资产A

2020年底与年中相比,基金新晋个股侧重配置医药生物、大消费行业。

曲扬年报中表示,疫情对宏观经济造成的影响有望逐步减弱,预计全年经济数据企稳回升,全球流动性较为宽松,A股估值具有吸引力,结构性机会较多。

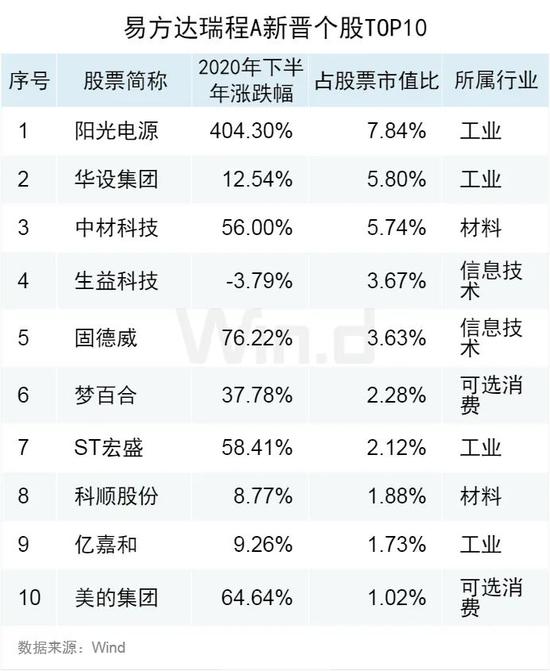

(2)林森:易方达瑞程A

基金年底新晋个股行业多元,估值整体不高,2020下半年仅有生益科技小幅下跌。

林森指出,当前市场对公认优秀的公司以及好的商业模式都给予了很高的估值溢价,由于受到估值的束缚,我们不得不在市场关注度低的赛道里寻找具备相对竞争优势与成长性的企业。

(3)戴杰:汇安丰泽A

基金新晋个股比重不高,虽然一些个股2020下半年跌幅较深,但持仓较轻,对基金业绩影响不大。

戴杰认为,2021年,我们可能需要对过去两年估值大幅提升的板块保持一定谨慎,更多的依靠自下而上挖掘一些二线标的。对于过去两年被市场抛弃的传统行业,在今年可能也存在机会,尤其是一些优质的龙头企业。

(4)贾成东:招商行业精选

基金在2020下半年进行了比较大调仓,增加了有色金属、化工等顺周期的仓位。

贾成东称,国内政策整体“不急转弯”,股票市场短期受资金流入的支撑,而中期可能会看到性价比下降、不确定性加大的阶段。关注宏观经济深度复苏,景气度改善的低估值品种。

(5)刘彦春:景顺长城内需增长

基金2020下半年增加了对医药生物、食品饮料行业的配置,显示基金经理依旧看好消费升级。

刘彦春表示,收入水平的提高带来居民消费水平持续升级,我国在众多高附加值领域的全球竞争力也在不断提升,部分行业已经处于爆发前夜。

二、持有结构篇

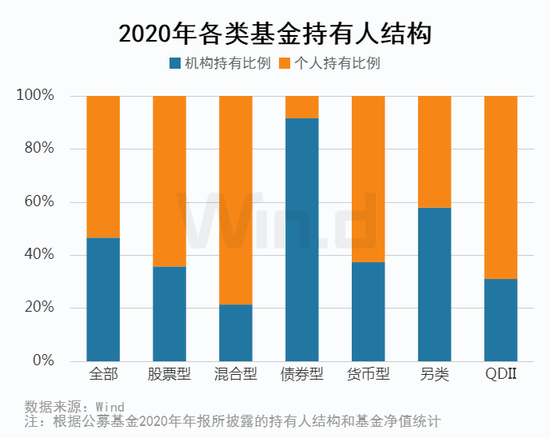

1.各类基金持有人结构

2020年底,债券型基金仍是机构的最爱,持有比例达91.6%;混合型基金个人持有比例最高为78.6%。

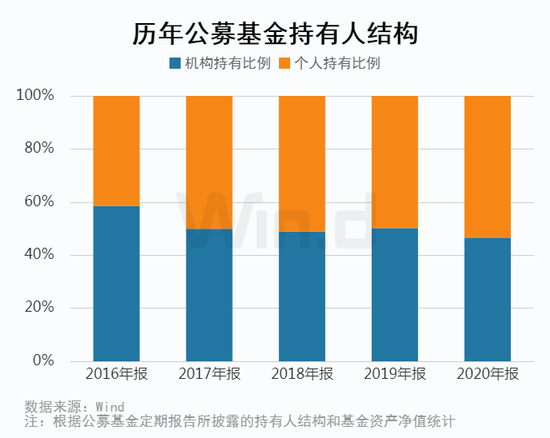

2.历年公募基金持有人结构

2020年底,公募基金个人持有比例较2019年底上升3.59个百分点至53.4%,创近五年新高。

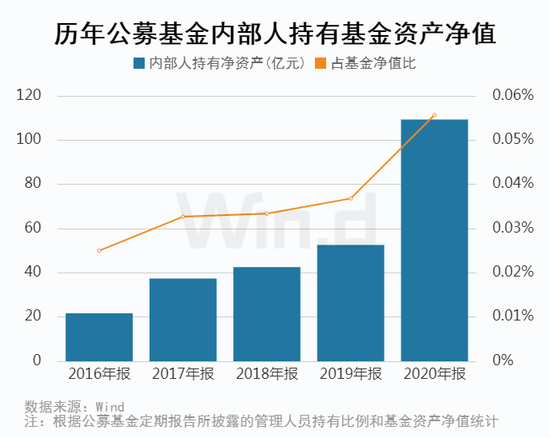

3.历年内部人持有基金资产净值

近年基金内部人持有基金资产净值规模和占比均有所上升,2020年底合计持有109.3亿元,持有占比0.06%。

三、费用收支篇

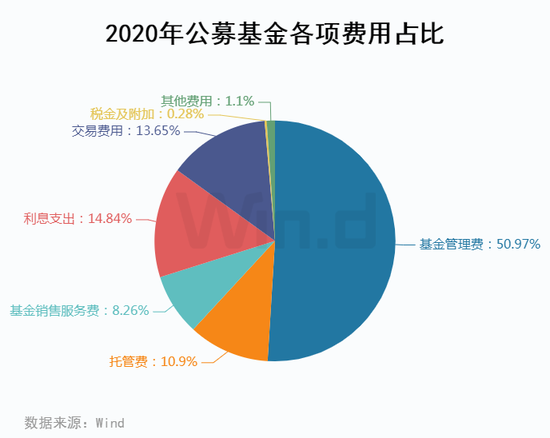

1.公募基金各项费用占比

2020年,基金管理费占费用比例为50.97%,其次为利息支出占比14.84%(利息支出为基金融资加杠杆的支出,以债券型基金为主)。

2.各类基金管理费

2020年,公募基金收取管理费938亿元,较上年增长48%;仅货币基金管理费收入同比出现下降,其余类型均出现不同幅度的上升,其中另类投资型基金管理费增长超3倍,主要得益于股票多空型基金的大发展。

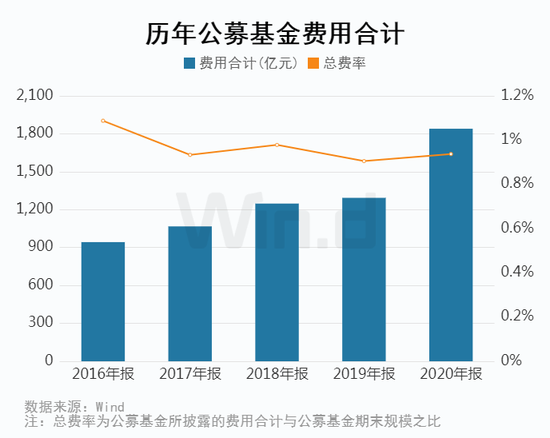

3.历年公募基金管理费

2020年,基金公司收取的费用合计1840.21亿元,较上年同期增长42.3%,基金总费率比去年小幅走高,因中高风险品种基金规模增长较快。

4.基金公司管理费收入TOP20

2020年,管理费收入最多的为易方达基金,达56.5亿元;汇添富基金增长迅猛,同比增长72.1%至44.76亿元。

5.基金公司交易费用支出TOP20

2020年,有16家基金公司交易费用支出超5亿元,其中富国基金以13.78亿元居首。

6.券商佣金收入TOP20

2020年,券商获得公募基金交易佣金大幅增长,有8家券商超5亿元,其中,中信证券以10.36亿元居首,同比增长97.46%。

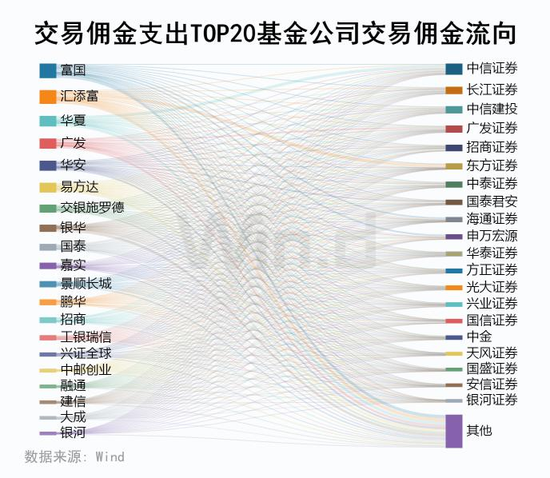

7.交易佣金TOP20基金公司流向

中信证券、招商证券、中信建投分别有6.9亿元、4.3亿元和4.2亿元的佣金来源于交易佣金支出TOP20基金公司。

8.基金公司托管费支出TOP20

2020年,有12家基金公司托管费支出超5亿元,其中易方达基金以11.88亿元居首,同比增长49.83%。

9.托管费收入TOP20

2020年,托管费收入超11亿元的有8家银行,其中工商银行以35.06亿元居首。而且前8名排名与年中基本一致。

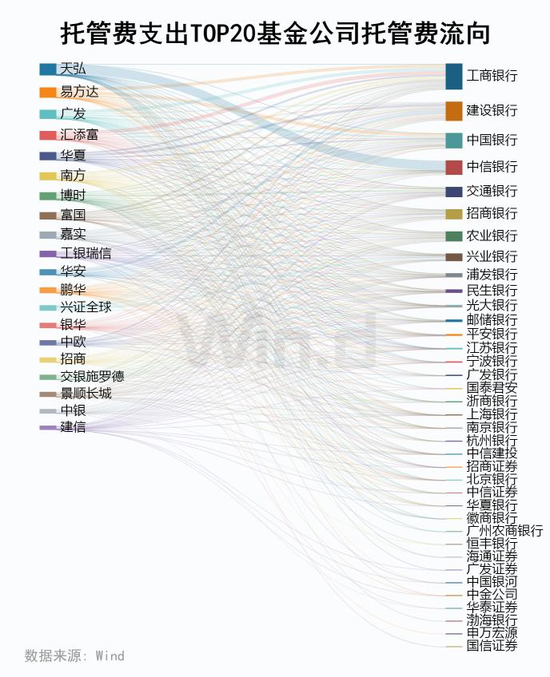

10.托管费TOP20基金公司流向图

工商银行、建设银行和中国银行分别有25.8亿元、21亿元和15亿元的托管费来源于托管费支出TOP20基金公司。

11.基金公司销售服务费支出TOP20

2020年,有8家基金公司销售服务费支出超5亿元,其中天弘基金支出最多达33.33亿元。

12.基金公司客户维护费支出TOP20

2020年,有6家基金公司客户维护费支出超8亿元,其中,易方达支出最多达14.99亿元。排名前20的基金公司,客户维护费占管理费的比例均超过20%。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。