规模连续三年“原地踏步” 中银基金的债基“依赖症”

【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

规模连续三年“原地踏步”,中银基金的债基“依赖症”

来源:环球老虎财经app

原创 徐文峰

在公募基金大发展的2020年,“重债轻股”的银行系公募遭遇了“滑铁卢”。其中,中银基金在净利润排名上更是掉出了行业前十。不过,近日中银基金披露的部分产品一季报则显示,面对前车之鉴,其权益类投资发展则继续呈现“减速”状态,传统强项债券投资比例在上升。这或许有对当前市场行情的特殊考量,但股债失衡却也是中银基金不得不面对的问题。这关系到在下一个权益投资大年来临时,其能否不再错失机遇。

4月16日,中银基金在官网发布一则提示性公告称,旗下中银惠兴多利债基可能面临“清盘”风险。截至4月15日,该基金已连续50个工作日出现基金资产净值低于5000万元“红线”。按照合同约定,若连续60个工作日出现上述情形,则该基金将进入清算程序。

值得注意的是,该基金成立于2020年2月,至今不过一年有余。天天基金网显示,自成立以来,该基金便持续处于净赎回状态。截至2020年末,该基金净资产规模仅为0.43亿元。

无独有偶,中银基金日前披露的部分产品2021年一季报显示,旗下多只产品在一季度也出现了赎回情况,其中权益类产品成为赎回重点。尽管这与牛年开年以来抱团松动的大行情有关,但拉长时间看却也是中银基金的“痼疾”所致。

实际上,自2018年三季度以来,中银基金的管理规模便持续下滑。甚至在公募大年的2020年,中银基金的管理规模也原地踏步,并在全年净利润排名中掉出行业前十名。规模滑落的背后,一方面是银行理财子公司的兴起导致产品分流,另一方面则是中银基金重债券、轻权益的“保守型”投资风格使其错失了大好行情。

不仅如此,权益投资本身势弱之下,中银基金还在面临人才流失的阵痛。去年2月“权益老将”陈军的出走,给中银基金权益类投资造成重击。此外,大量的“迷你型”权益基金也暴露了中银基金在权益投资方面的弱势。而开年以来抱团股泡沫的破裂,对其权益投资来说无疑是雪上加霜。

一季度旗下多只基金遭遇净赎回

4月7日,中银基金先后披露了旗下14只基金(份额合并计算)一季报,包括8只债基、4只货基和2只混基。其中,中银裕利和中银珍利两只灵活配置型混基尤受关注。

数据显示,上述两只基金在一季度均遭遇明显净赎回。其中,中银裕利A/C在一季度合计申购份额为1.77亿份,而总赎回份额为1.87亿份,净赎回份额约为1000万份;中银珍利A/C在一季度合计申购份额为3.45亿份,赎回份额为3.82亿份,净赎回份额约为3700万份。

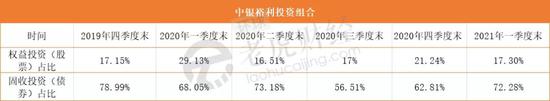

而从持仓来看,中银裕利和中银珍利两只混基整体股票仓位在一季度均有所降低,“保守”风格凸显。其中,截至一季度末,中银裕利的股票占基金总资产比例从2020年末的21.24%下降至17.3%;中银珍利股票仓位则从20.46%下降至17.56%。

与之相反,固收投资占比则在不断走高。以中银裕利为例,2020年三季度末该基金的债券投资占基金总资产比例为56.51%,而到了今年一季度末已经上升至72.28%。

随着今年一季度抱团股的剧烈松动,中银基金不仅在整体仓位上降低了对股票资产的配置,而且在单个基金前十大重仓股上也做出了明显的调整。仍以中银裕利为例,2021年一季度末,中银裕利前十大重仓股占该基金资产净值比例合计为9.89%,较2020年四季度末12.82%的占比下滑了2.93个百分点。

对于上述调整,中银裕利和中银珍利基金经理苗婷在一季报中表示,该基金延续绝对收益投资思路,在报告期间权益仓位适度下降,行业配置以大消费、大金融为主。

“重债轻股”错失权益投资大年

实际上,和大部分银行系公募一样,中银基金的投资风格素来“保守”,呈现出明显的“重债券、轻股票”的配置特点。即便在权益市场赚钱效应凸显的2020年,中银基金的债券占净值比例也维持在七成以上。

数据显示,在2020年中的各个季度,中银基金的债券占净值比例分别为84.53%、81.34%、77.45%和79.91%,而股票占净值比例分别为4.08%、5.11%、8.75%和9.83%。由于今年一季度抱团股松动,权益市场出现剧烈波动,中银基金的部分产品股票仓位再次下滑。

对债券等固收产品的偏爱,曾让中银基金在“债市暖春”的2018年大获成功。根据彼时海通证券的统计,截至2018年三季度末,在固收类基金绝对收益排行榜中,中银基金以年内5.05%的净值增长率在106家公司中位列第14名,更是当时的前十大规模基金公司中的冠军。

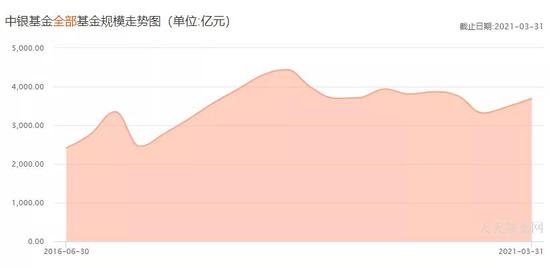

在固收产品优秀业绩的推动下,中银基金的规模也在2018年的三季度创下了历史高点。天天基金网数据显示,截至2018年的三季度末,中银基金的基金规模达4441.6亿元。

然而,随着其后股市的回暖走牛,抱守固收的中银基金却掉队了。数据显示,截至2018年末、2019年末、2020年末中银基金的基金规模分别为3975亿元、3808亿元、3482亿元,呈现连续下滑的趋势。尽管今年一季度,中银基金一季度基金规模有所回升,至3695亿元,但是与历史高点相比还是缩水了约17%。

尤其在公募基金大年的2020年,“重债轻股”的中银基金更是遗憾掉队。根据基金公司2020年经营业绩数据,中银基金以全年净利润10.54亿元位列第十四位,掉出行业前十。值得一提的是,除了工银瑞信保持前列外,包括中银基金、建信基金、农银汇理等多家银行系基金公司净利润排名均在2020年出现下滑。

业内人士认为,除了保守的投资风格导致银行系公募不能及时抓住市场机会外,近年来银行理财子公司的陆续成立,银行更多资源会向“亲儿子”倾斜,这也在一定程度上对银行系公募造成掣肘。

“权益老将”陈军出走,“一拖多”现象严重

屋漏偏逢连夜雨。2020年2月,在中银基金工作长达16年的权益老将陈军离职,转而加入东吴基金。资料显示,自2004年4月入职中银基金以来,陈军历任基金经理、权益投资部总经理、助理执行总裁、副执行总裁等职务。

作为陈军的代表作品之一,中银收益混合A完整陪伴了陈军的公募基金经理生涯,十三年间创造了超550%的收益率,平均年化收益率接近15%。随着陈军的离开,中银基金在权益投资方面的实力也受到一定的影响。

据统计,截至2021年一季度末,中银基金的基金经理平均任职年限仅为2年又263天。其中,投资风格偏权益类投资基金的基金经理有严菲、吴印、杨成、王伟、赵建忠等人,但也同时存在“一拖多”的现象,严重分散了基金经理的精力。比如,严菲、吴印、杨成、赵建忠目前分别管理着5只、5只、11只、11只基金。

此外,权益投资人才的缺乏也使得中银基金出现了不少“迷你基”。例如,上述基金经理严菲管理的中银改革红利灵活配置混合、中银健康生活混合、中银新蓝筹混合、中银美丽中国混合的基金规模都在1亿元以下,分别为0.58亿元、0.74亿元、0.59亿元、0.66亿元。

值得注意的是,人才的流失似乎正在从权益领域蔓延到中银基金传统强势的固收领域。去年3月,有着12年工龄的老将辜岚因个人原因离职。据悉,辜岚于2008年加入中银基金,历任固定收益研究员、宏观策略研究员、基金经理助理、基金经理。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。