华泰证券:融资盘短期制约A股持续反弹 等待三类潜在增量资金

【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

原标题:华泰证券:融资盘短期制约A股持续反弹 等待三类潜在增量资金

来源:华泰证券研究所

引言:4月过半,上市公司业绩集中披露,本期周刊为您带来对已披露的上市公司业绩的整体综述,从历史业绩探寻盈利链条的动态变化。同时,华泰策略献上二季度策略研判,自上而下梳理投资逻辑。此外,3月社融数据公布,显示出哪些新特征新变化。且看华泰研究为您解读。

01

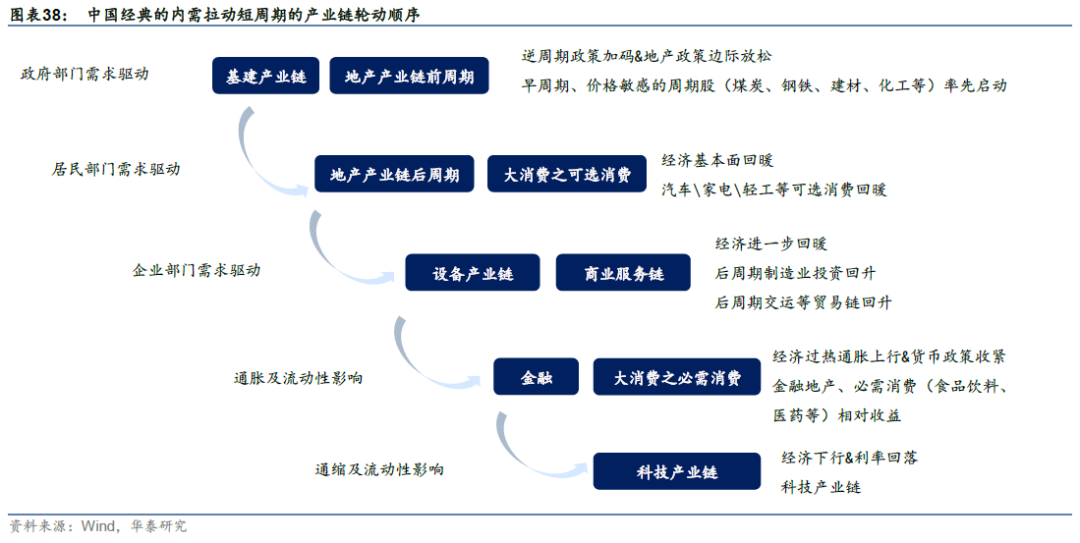

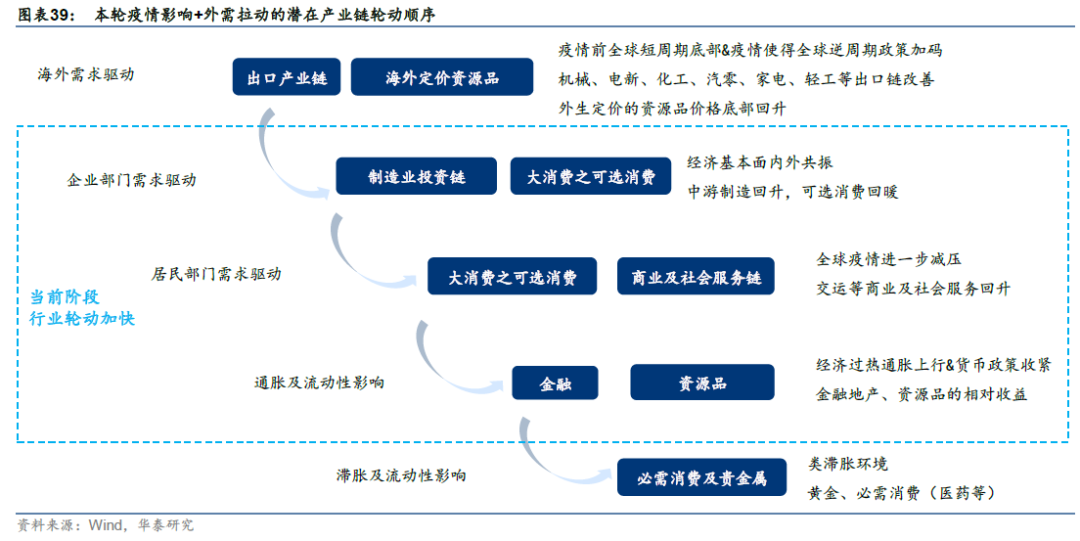

上市公司业绩:从首尾分化,到盈利扩散

2020年年报和2021年一季报业绩预告显示两大趋势:

一是全A企业盈利结构上,首尾分化现象缓和,盈利改善从头部企业向尾部企业扩散;

二是在基数效应、景气扩散的带动下,盈利由中游制造与消费板块,向中上游企业扩散,中上游企业业绩弹性显现。

配置建议:震荡中指数加配中证500、行业加配周期、制造。

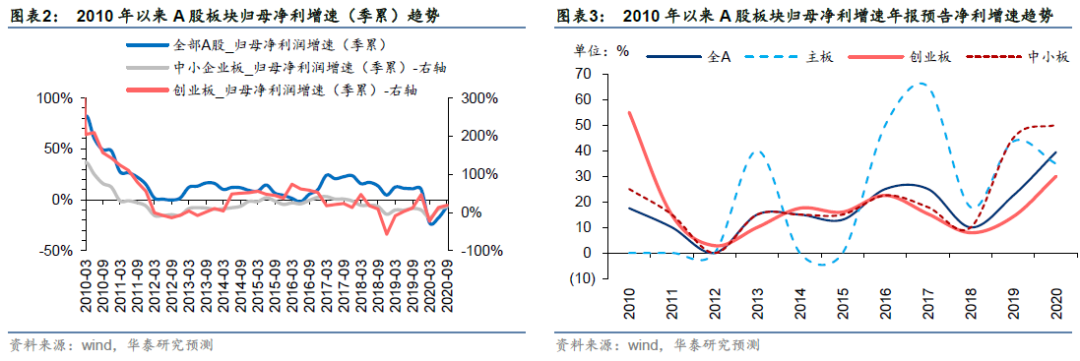

① 板块趋势:中小创与主板盈利增速差,由走阔到收窄

分板块2020年年报归母净利增速中位数来看,中小企业板好于历史同期、好于本期创业板和主板,其中中小板、创业板归母净利增速预告均值达到2011年以来最高值,或原于中游制造受益供需改善、2020年PPI同比仍处相对低位,中游制造业占比较高的中小企业板盈利改善相对更为显著。

2021年一季报归母净利增速中位数显示,各板块均好于历史同期、达到2011年以来高位,主板与中小板净利增速差值收窄,我们认为主要原于2020年四季度以来,国内地产链向好、中游制造盈利企稳、海外供需错配、PPI同比企稳等因素,拉动上游资源和中游材料占比较高的主板盈利企稳。

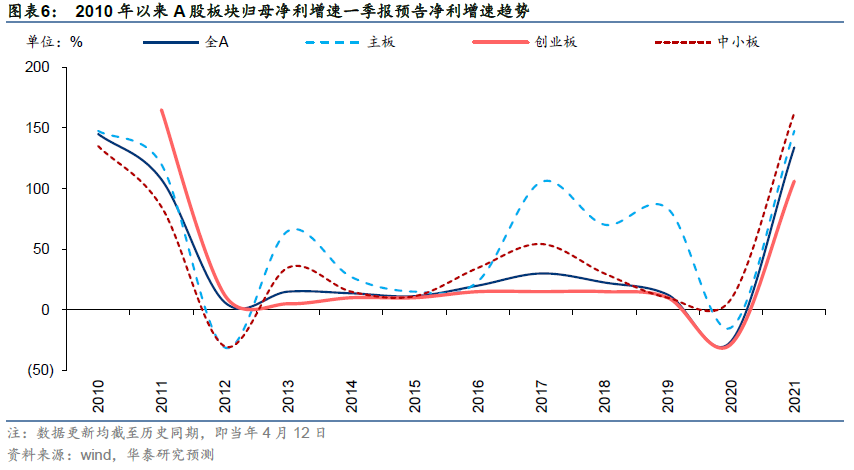

②行业趋势:20年报盈利向中游制造与消费集中,21Q1向中上游扩散

相比2020年前三季度,年报盈利进一步向中游制造板块和部分消费集中,但钢铁、煤炭行业盈利初现小幅改善。其中机械、电力设备及新能源、家电、医药、电力公用及事业、电子等年报预告盈利增速相对三季报加快,交通运输、消费者服务、商贸零售、石油石化等盈利持续恶化。21Q1季报预告显示,2020年年报预告盈利增速居前的消费板块(如家电、汽车等)盈利增速仍保持高位,但业绩弹性开始弱于产业链上游的基础化工、煤炭、钢铁、建材等,基数效应叠加景气修复影响下,交通运输、纺织服装板块的盈利也加速改善。

风险提示:美联储早于预期收紧货币;全球疫苗有效性和接种进展低于预期,A股2020年年报、2021年一季报披露的盈利情况低于预期。

研报《业绩预告:从首尾分化,到盈利扩散》发布日期 2021/4/13,分析师:张馨元 SAC No。 S0570517080005/SFC No。 BPW712、陈莉敏 SAC No。 S0570517070003

02

季度策略:仍在右侧,以小胜大

核心观点:Q2,A股港股的机会成本仍高,我们预计指数维持横盘震荡,下行风险约5%;Q2末~Q3,美债利率和美元指数大概率减压,我们预计盈利驱动A股港股上行空间10%~15%左右。上行空间10%~15%、下行风险5%,意味着股指当前性价比高、市场仍在右侧,建议震荡中指数加配中证500、行业加配周期、制造,等待融资盘压力消化和三类潜在资金加配。

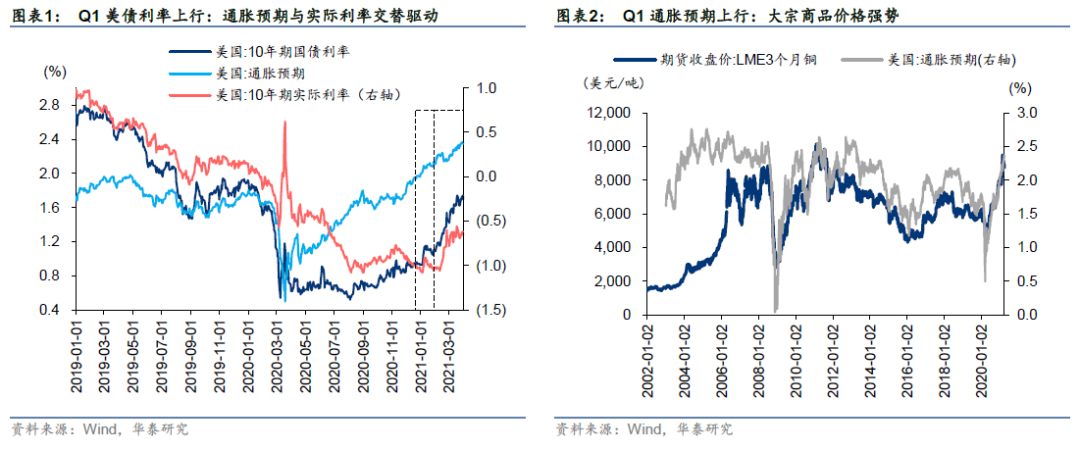

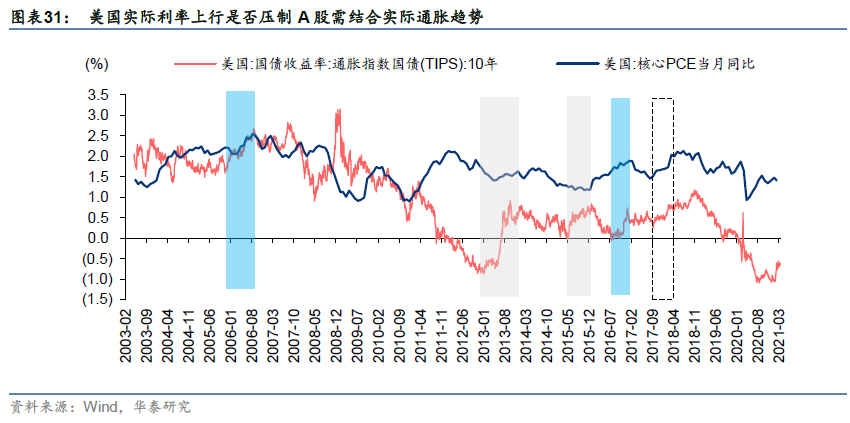

① 现状分析:利率的第二次升压和估值的第二次降维

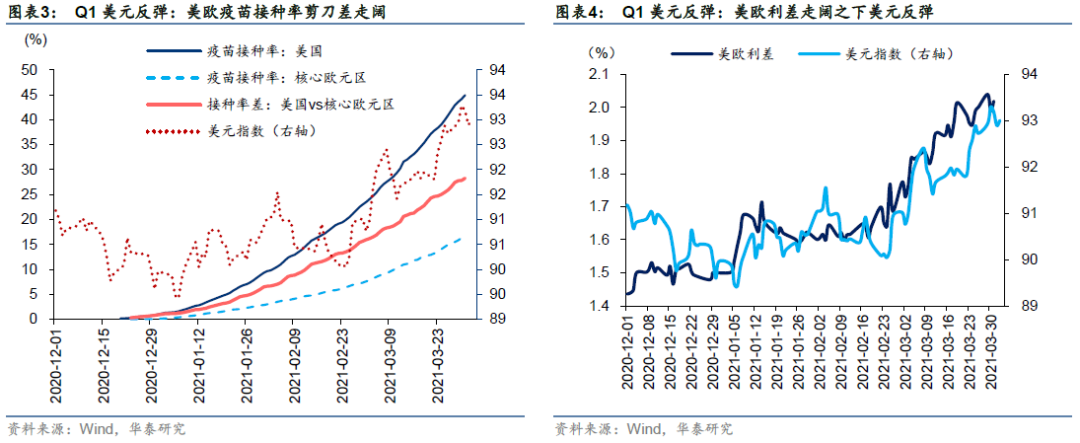

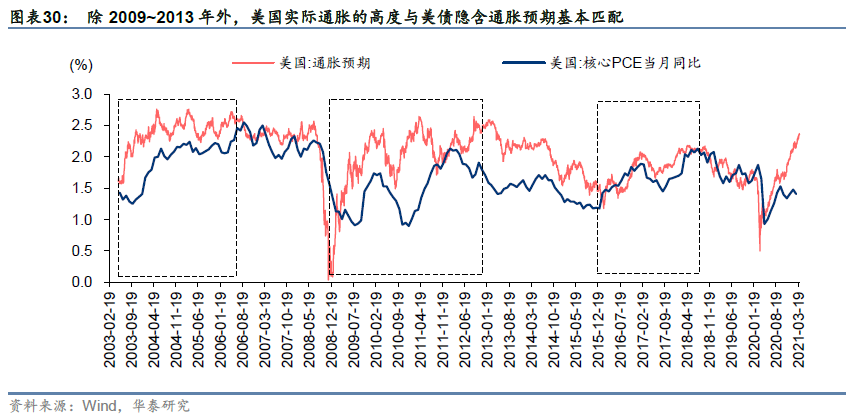

Q1,全球宏观经历了“再通胀预期”向“通胀预期”的升级,美债利率由通胀预期和实际利率交替推升,美元指数在疫情节奏差和经济特质差两点影响之下反弹,全球权益资金回流相对基本面弹性大的美国、填补疫情减压较晚的欧洲洼地。

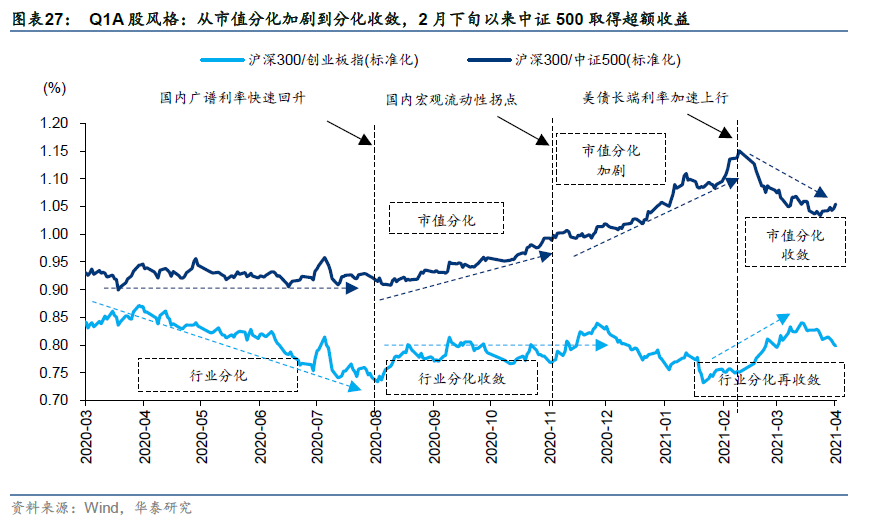

A股和港股核心资产的负债成本与机会成本均抬升,港股还经历交易成本的抬升,大盘走势呈倒V型;配置思路由“DCF估值”向“PEG估值”转换,市值风格由大转中,但中等市值指数也仅取得了相对收益,行业风格由顺周期板块转向低估值板块,正收益行业相比去年Q4明显减少。

②估值展望:Q2末美元有望减压、A股港股的机会成本降低

Q2,全球宏观环境将从“通胀预期”转为“实际通胀”,美债长端利率有望从“快速上行”转为“平稳上行”;Q2末,预计美国有望逐步达群体免疫,美国居民储蓄有望释放、货币流通速度加快,全球广义宏观流动性保持平稳。

Q2,A股港股面对的机会成本仍较高;Q2末,我们预计“美国阶段性的相对基本面优势”带来的美元反弹、美股相对收益在群体免疫之前即演绎到位,下半年随着其他非美国家疫情减压、美国服务业恢复转化为低收入群体的商品需求,美元指数有望再度走弱、A股港股机会成本降低、相对收益走强。

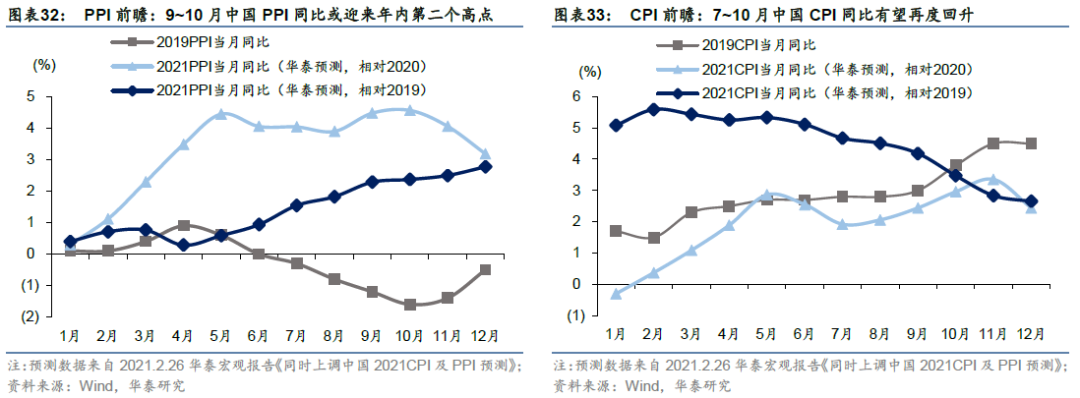

③ 盈利展望:PPI“M型形态”,下半年A股仍有盈利驱动

我们预计下半年A股的盈利驱动仍较强:

1)从历史周期时长和疫情节奏考虑,本轮经济短周期的顶点或不早于三季度;

2)本轮经济特点突出,出口强劲为内需政策预留空间、制造业投资高增长或提升货币流通速度、服务业修复显著滞后则可能拉长经济修复时间;

3)疫情特殊性之下,当前原材料价格传导能力弱于趋势,下半年随全球疫情的减压和在建产能的投入,成本端压力有望边际降低;

4)PPI同比在年内或呈“M型”,下半年9~10月有第二个高点,水平或与上半年高点相当,意味着下半年A股仍有盈利驱动。

④资金展望:融资盘短期制约A股持续反弹,等待三类潜在增量资金

基民资金为顺势资金,难以期待其在下跌后的横盘震荡阶段增量入场;融资资金本为顺势资金,但本轮下跌中融资盘未显著缩水、融资余额占流通市值比重上升,其可能成为当前市场反弹中的卖出力量,是我们认为大盘仍将横盘震荡一段时间的重要原因之一。等待三类潜在增量资金:保险资金在1~2月已减仓股票和基金资产,是当前潜在的加配力量;北向资金的加配有待年中美元回落、美国相对基本面优势演绎到位,是下半年的潜在加配力量;产业资本Q1增持额高于去年四个季度,有望继续成为当前的潜在加配力量。

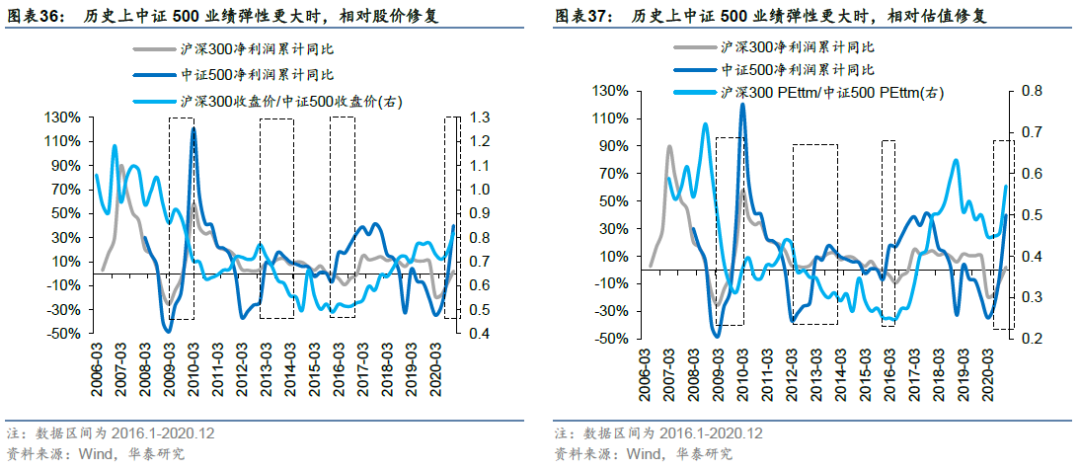

⑤ 配置建议:中证500>沪深300,制造>消费,上中游>下游

指数层面,从定价锚、ERP下行空间、增长弹性、行业成分四个角度,我们均认为中证500将继续优于沪深300;

行业层面,外需强于内需、海外实际通胀上行、美债利率上行这三点虽有节奏变化,但仍是最凸显的宏观特征,对应自上而下配置大方向仍是外需品优于内需品,制造优于消费,上中游优于下游;自下而上筛选低PEG行业主要也集中在中游制造及上游资源板块。

风险提示:美联储早于预期收紧货币;全球疫苗有效性和接种进展低于预期。

03

3月社融

|| 宏观分析:

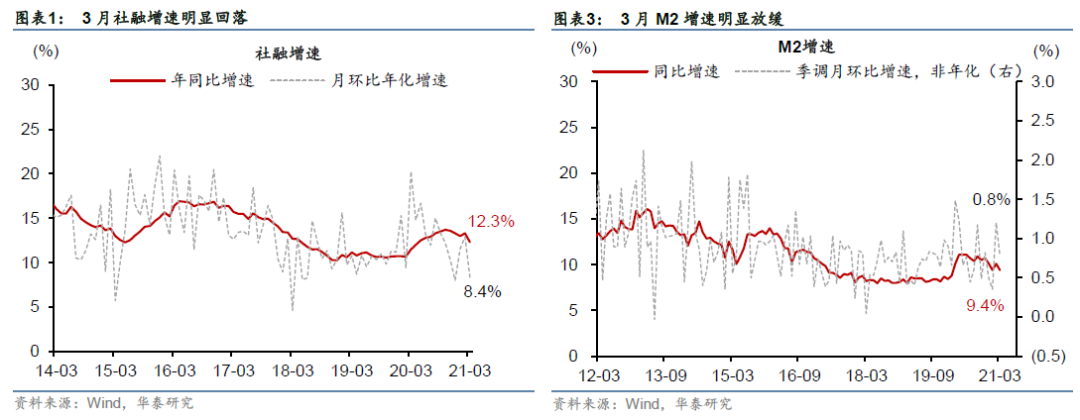

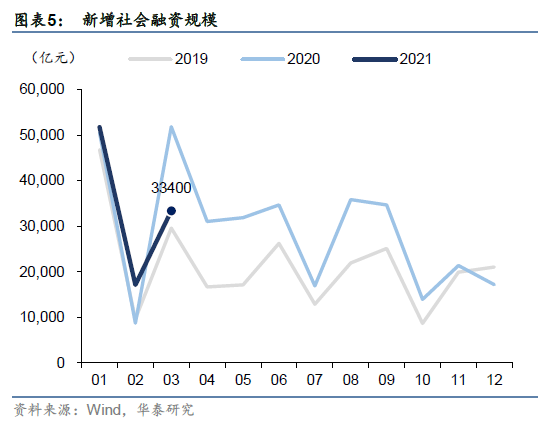

3月新增社融和M2同比增速均低于市场预期,但新增人民币贷款超出市场预期——3月社融存量同比增速从2月的13.3%大幅回落至12.3%,部分受去年高基数的拖累,而季调后月环比折年增速也从12.9%明显放缓至8.4%。同时,3月M2同比增速从2月的10.1%明显下降至9.4%,M1同比增速也从7.4%回落至7.1%。3月新增社融为3.34万亿元,低于彭博一致预期的3.7万亿元;同时,M2同比增速也不及彭博一致预期的9.5%。一季度贷款总量达7.67万亿元,高于去年同期的7.1万亿元,而同季社融总量低于去年同期水平。

3月新增社融低于预期,主要由于“非标”资产余额环比明显下滑,同时企业债、政府债净融资同比下降,显示政策“正常化”过程中监管边际收紧、及信用加速“分层”的影响。往前看,短期周期动能有望保持强势,贷款需求暂时无虞,但我们将继续关注监管政策“正常化”过程中新增非标及直接融资下降对社融增速的可能影响。

风险提示:货币政策超预期收紧;去杠杆政策加码。

|| 固收观点:

3月金融数据有三大特征:

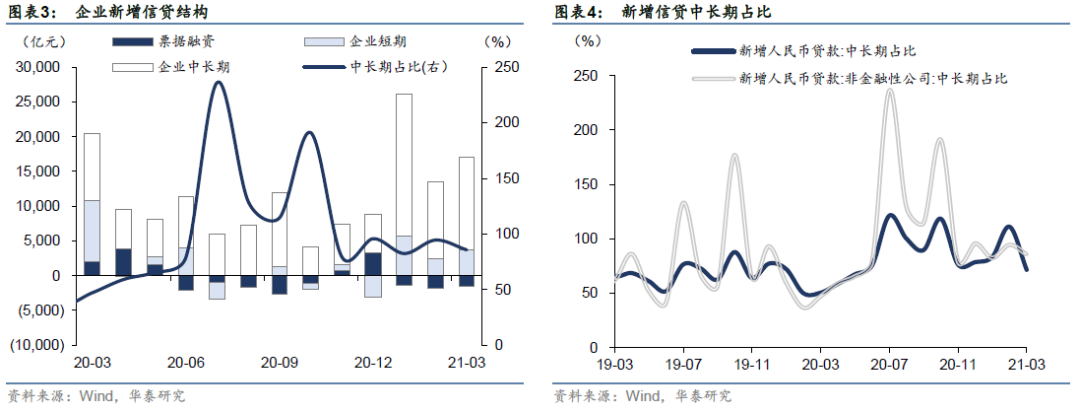

第一,社融增速放缓但增量较往年同期仍偏高,表内信贷表现更强,说明实体内生性融资需求依然强劲;

第二,结构上,企业中长期贷款放量、居民信贷需求依然强劲,而非标融资显露政策压力;

第三,企业流动性较去年同期减弱,而财政资金投放力度整体不弱。后续提防供给、通胀和资金面扰动,关注政治局会议政策定调,债市区间震荡格局难本质改变。

市场启示:

2019年而非去年疫情特殊时期是更好的参照锚。投资者不愿做信用下沉,非标供给不足,利率债发行滞后,导致有效资产供给不足。同时,银行及保险等欠配压力较大,导致债市对利空免疫,在当前位置窄幅震荡。社融数据难以给出更多指引,后续提防供给、通胀和资金面小幅扰动,关注政治局会议政策定调,债市区间震荡格局难本质改变。

风险提示:政策基调调整、信用违约增多。

|| 银行投资建议:

经济复苏+基本面修复+资金配置需求提升,坚定看好顺周期环境下的银行加配机遇,当前应重点关注一季报的催化机会。当前银行板块PB(lf)估值为0.77倍,2010年以来分位数为8.2%,处历史低位。开年以来北向资金强劲流入,20Q4偏股型公募基金银行板块持仓持续反弹,我们认为当前银行风险出清已步入后半程,均为板块创造估值修复机遇。21Q1银行贷款投放强劲,贷款定价或有边际改善,叠加单季信用成本持续下行趋势,我们预计21Q1上市银行利润增速或有较好表现,建议关注一季报的催化机会。

风险提示:经济下行持续时间超预期,资产质量恶化超预期。

扫二维码,3分钟极速开户>>

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。