基金一季报揭示了哪些投资要点?

【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

截至昨日(4月22日),公募基金2021年度一季报全部披露完毕。而今年1季度的市场却经历了较大的波动,抱团极致与抱团瓦解,高估值与低估值,消费、医药、科技等核心赛道与顺周期,大市值与中小市值等等,一系列选择方向引发市场的纠结和思考。在这样的背景下,基金经理又是如何做的?成为大家关注的焦点。

基金1季度仓位如何变化?

买了什么?又卖了什么?

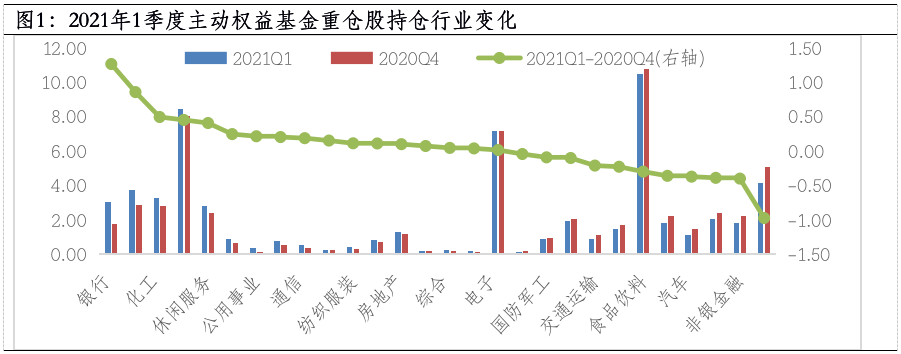

相较于去年4季度,主动偏股型基金仓位略降,由81.56%降至78.53%;行业层面(仅计算十大重仓股),存量上,食品饮料、医药生物、电子位列前三甲,电气设备、传媒紧随其后,与去年4季度一致。边际变化上,银行获得明显增持,仓位由1.79%上升至3.05%,而传媒、化工、医药、休闲服务、轻工制造分别增持0.86、0.50、0.45、0.41、0.25个百分点。而电气设备、非银金融、家用电器仓位明显回落,分别降低0.97、0.40、0.39个百分点。

数据来源:wind,截至2021-03-31

主动权益统计口径:普通股票型+偏股混合型+灵活配置型

“抱团”真的瓦解了吗?

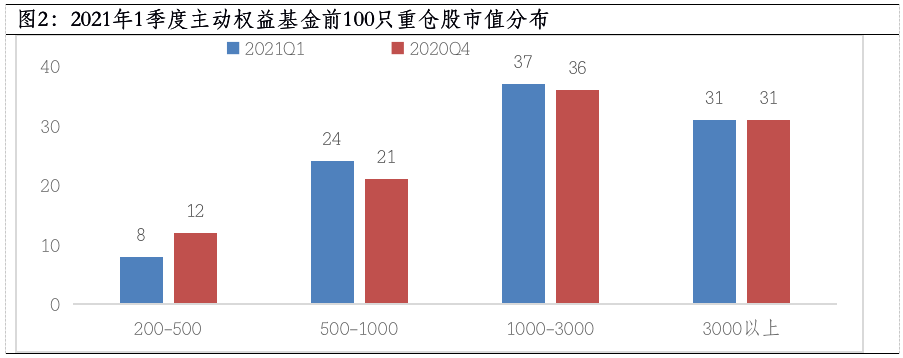

个股层面,从公募基金重仓股中的前100只个股来看,集中度依旧有所抬升,前100只个股持仓占比由41.99%升至44.07%。市值层面,并没有下沉至较小市值。去年4季度最小市值为280亿元左右,与当前基本一致,居于500亿元以下的个股占比由8只上升至12只,整体变化不大。

具体来看,有14只个股进行了替换,86只个股依旧在榜单内。其中,有47只获得增持,39只有所减持。分化的特征十分明显,即使同为白酒和医药,但有的依旧增持,有的则大幅减仓。背后核心则在于“抱团”行为所对应的对优质个股追逐的逻辑并没有变,变的只是市场环境。在流动性预期收紧的环境下,只有真正具有业绩基本面的核心资产能够穿越周期,并继续被市场追逐,而“伪核心资产”则会被抛弃。

数据来源:wind,截至2021-03-31

选择很多,合适最重要

整体而言,依据宏观环境和市场的变化,基金的持仓进行了一定的调整,但底层聚焦优质个股的逻辑始终是一致的。落实到具体的基金上,有的基金变化不大,有的则进行了较大幅度的调仓,不同的基金经理风格也不一样。1个季度时间较短,我们需在一个较长的时间维度上来看待和评判。

对于普通投资者来说,基金的选择很多。可以选择认知范围内的坚持,忍受短期波动,相对长期持有。也可以选择本身波动特征相对较小的基金产品以及回撤控制能力强的基金经理。总之,合适最重要。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。