【嘉实观察】拜登的资本利得税会惊扰市场吗?

【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

研究与投资者回报中心海外业务投资总监王智强博士

全文共2461字,预计阅读时间约7分钟

继在3月末宣布《美国就业计划》规划了2.25万亿的雄心勃勃的基建投资财政刺激计划之后,拜登政府为平衡收支的后手也一一浮出水面。4月下旬,媒体披露拜登正在准备提高资本利得税,其计划将富人(年收入不低于100万美元)的资本利得税提高一倍至39.6%,再加上现有的投资收益附加税,这意味着富人投资者的联邦资本利得税将最高至43.4%(史上最高)!消息一出,市场哗然,各种讨论也如火如荼。本次观察嘉栏目,我们也来对此进行一些分析。

资本利得税不会撼动市场涨势

事实上,对资本利得税的动议早就开始了。早在特朗普政府时期,微软创始人盖茨就提出应该征收资本利得税遏制超级富豪,他在2019年2月接受CNN采访时指出,美国的收入占GDP的20%但支出却占24%,不能让赤字增速快于经济增速,所以应该向全美前1%或前20%的富裕阶层征收更多税收。

而到了拜登政府时期,在新冠疫情的影响下美国财政赤字问题更加凸显,除了已经推出的几轮财政救济计划,拜登的《美国就业计划》的基建计划需要资金,而4月末拜登刚发布的《美国家庭计划》中的社会支出也同样需要资金来支持。入不敷出已经成了政府的心头大患,亟待想办法解决。

市场对此其实心知肚明,所以股市也仅仅是在消息公布当天让标普500指数跌了不到1个百分点,且在随后的交易日收复失地。回顾美股历史上几次提高资本利得税,如下图所示,可以看到基本上对股市影响非常微弱,美股的走势并不会因为资本利得税的提高而转熊。

数据来源:LPLResearch

其他因素也会弱化该事件的短期影响。

其一,年收入超过100万美元的群体属于相对小的群体,且这些富裕阶层人群有相对多的避税工具来降低其影响。

其二,资本利得税被正式提上日程不会很早,且正式提出时可能还要被削弱。资本利得税的重要性不及《美国就业计划》和《美国家庭计划》,所以民主党的优先事项列表里,资本利得税的优先级不是非常高。市场有理由认为到2023年以后才可能真的通过,即中期选举之后,所以看上去也不是非常迫在眉睫。

相比于经济复苏周期的宏观背景,资本利得税的增加仅仅是背景板之下的一个小插曲,其无法决定市场走势,甚至都无法真的造成实质性的扰动。

增加公司税的影响才更为深远

相比于资本利得税,公司税的影响才真的是更加深远。

按照拜登政府的计划,关于公司税比较重要的几点意向包括:

“将美国国内公司所得税的税率从21%提高到28%(当前是特朗普政府时期的35%);将美国公司的海外利润最低税率从10.5%提高到21%,还计划取消外国来源无形收入扣除;账面收入(公司向股东报告的收入)征收的最低税率15%,适用于年利润超过20亿美元的公司。”

机构预计,上述计划将对标普500指数的盈利造成削弱,高盛预计其将降低2022年的盈利7个百分点,研究机构BCA则认为这一数字是8%。

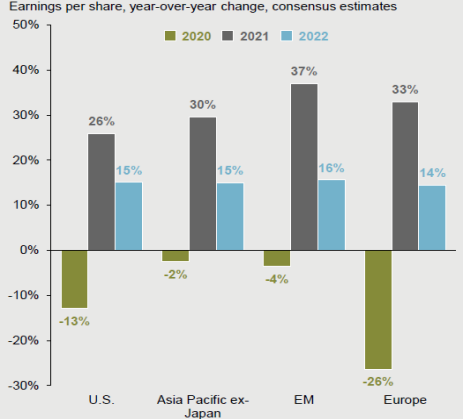

若上述估计是正确的,则美股在2022年的盈利同比增长将从15%(如下图)降低至7-8%的水平,从而降低股市的收益回报预期。

数据来源:摩根资产

坏消息是公司税的加税计划大概率能通过。

原因在于,一方面,财政支出日益增加的背景下,加税和发债总要选一样,若债券收益率上升,那么对于政府而言加税以增加政府收入要更划算一些。虽然到目前为止美联储没有要加息的意思,但是若失业率回到4%以下,则加息也不过是早晚的事情,到时候债务负担会像滚雪球一样越来越庞大,而《美国就业计划》和《美国家庭计划》都是吞金兽,开源的方式少不了要加税。

另一方面,特朗普的政治遗产——降低公司税,似乎效果不彰。据国际货币组织IMF的一项研究显示,只有五分之一的减税资金用在了资本投资和研发支出。减税的重要论据就是它能够促使公司有足够的资金投入到资本性支出当中,进而扩大再生产和提振公司经营,但事实数据却打脸特朗普,初心虽好,但更多的公司似乎更加热衷于用减税的资金去回购公司股票推升股价。既然减税未能如愿提振资本性支出,所以本次加税遇到的阻力也相应要小得多。

好消息是,其一,加税要落地需要时间,程序上有漫长的过程,也会遇到共和党的阻力,共和党断然不会束手就擒,且中期选举的结果仍具有相当的不确定性;其二,在国会两党的多轮讨价还价之后,实际能落地的加税幅度也可能是温和的和不及预期的;其三,在强力的财政政策支持下,本轮经济复苏周期可能会走得很火热,公司的盈利增加足以覆盖加税的负面影响。

因此,提高公司税虽然是大概率事件,但对于公司、经济的实际影响可能不会很激烈,且距离当前的时点还相对远一些,更像是一个灰犀牛风险,我们将持续关注其最新的进展和市场的反应。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。