睿远基金:什么时候该买,什么时候该卖?

【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

原标题:睿远基金:什么时候该买,什么时候该卖?来源:好买财富

好买说

睿远认为,想要解决投资中的择时问题,可以通过资产配置的方式来找到平衡,再通过资产组合动态再平衡,来保持各个资产大类维持在既定的配置比例上,以应对波动及控制最大回撤。

长远来看,投资需要找到自己的目标比例,并且围绕目标去做调整而非通过预判当下的市场走势来做行动。

市场总是变幻莫测而又喜怒无常,春节前大家纷纷入场布局以期待春季行情的到来。然而节后的走势却并不如大家的预期,开盘后以核心资产为代表的权重股带着各类指数快速调整,而不少在春节前进场的投资者都受到了一定的损失。

市场短期的涨跌几乎是无法预测的,精准择时是一件困难的事情,往往是追涨杀跌。从最终的结果来看,长期持有往往会好于不断择时,但在过程中必须要忍受较大的波动。

有没有能够解决不择时,又避免经历长期持有波动过大的方法呢?或许可以尝试组合资产配置再平衡的策略。

首先我们需要将自己可用于投资的资产通盘考虑,并以一个组合的角度去思考。组合的回报由构成组合的各类资产贡献,而长期来看权益类资产是回报相对较高的资产。当然高回报的同时,其波动性也较大。固收类资产长期收益低于权益但高于存款,同时波动性较小。

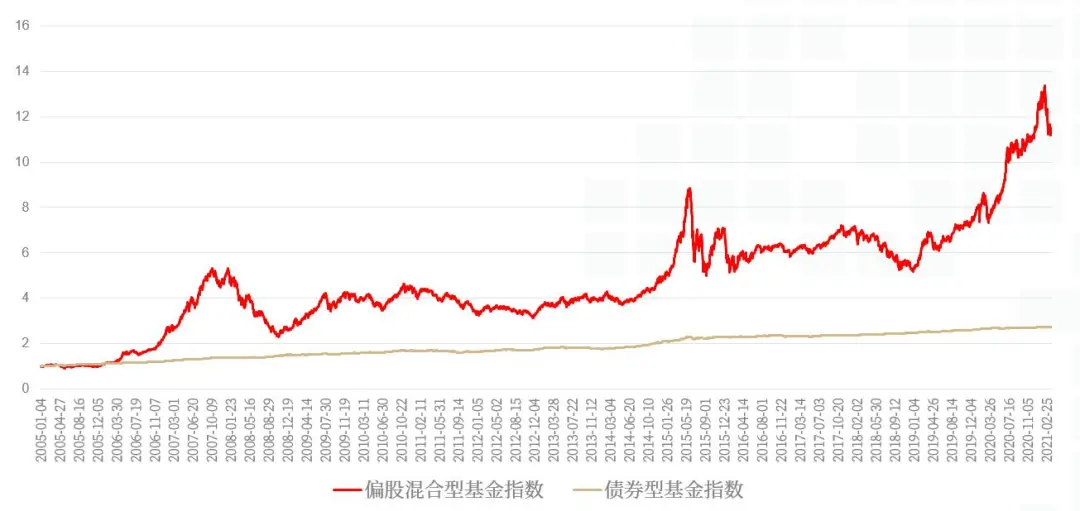

由于个人投资者在参与权益、固收类资产配置时往往会选择通过基金的方式来参与,因此我们选择偏股混合型基金指(885001.WI)债券型基金指数(H11023.CSI)来代表相应资产的收益率:

数据来源:Wind

时间区间:2005年1月4日至2021年3月26日

可以看到这当中偏股混合型基金指数取得了超过10倍的收益,但中间过程波动很大,如果重仓买在08年或者是15年的高点,都会经受较长时间的浮亏。而固收类资产稳定性好很多,但却没有足够高的收益。

或许可以通过资产配置的方式来找到平衡,获得一条属于自己的收益曲线。这条曲线的终点代表了实际收益情况,过程中的波动则会影响投资行为和体验。

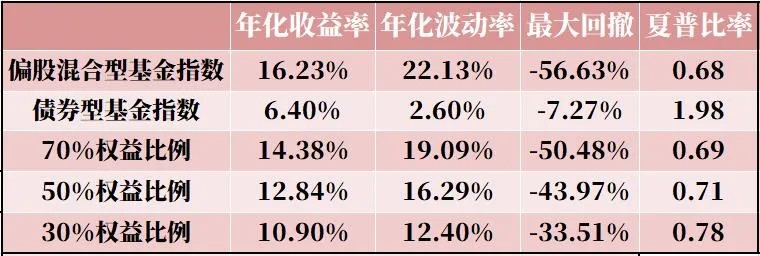

我们假定分别按照73开(即持有70%的权益资产和持有30%的固收类资产)、55开和37开来计算不同比例配置下的结果,假设在2005年年初分别按照以上的比例买入偏股混合型基金指数和债券型基金指数,持有到当下的表现如何呢?

数据来源:Wind

时间区间:2005年1月4日至2021年3月26日

上述模拟结果依赖多种假设,不作为投资建议

以上测算中可以看到,随着权益比例的提高,组合的年化收益率也不断提高,但是另一方面在年化波动率和最大回撤这些会影响持有体验的方面,以上指标似乎依然较大。

比如在70%权益组合上,最大回撤依然在50%以上,并且到了后期组合走势与偏股混合型基金指数愈发趋同。这其中的原因是由于70%只是初始时的比例,随着权益市场的上涨实际权益资产占比会不断提高从而导致组合波动率和最大回撤依然很大。例如初始时权益资产占比为70%,假如经过两年的上涨权益资产实现翻倍,而固收资产涨幅10%,那实际上此刻权益资产占比已经达到81%!大幅超过了目标配置比例。

如何解决这一问题?可以通过资产组合动态再平衡,以保持各个资产大类维持在既定的配置比例上。这种被动地应对波动的策略长期来看效果非常明显。

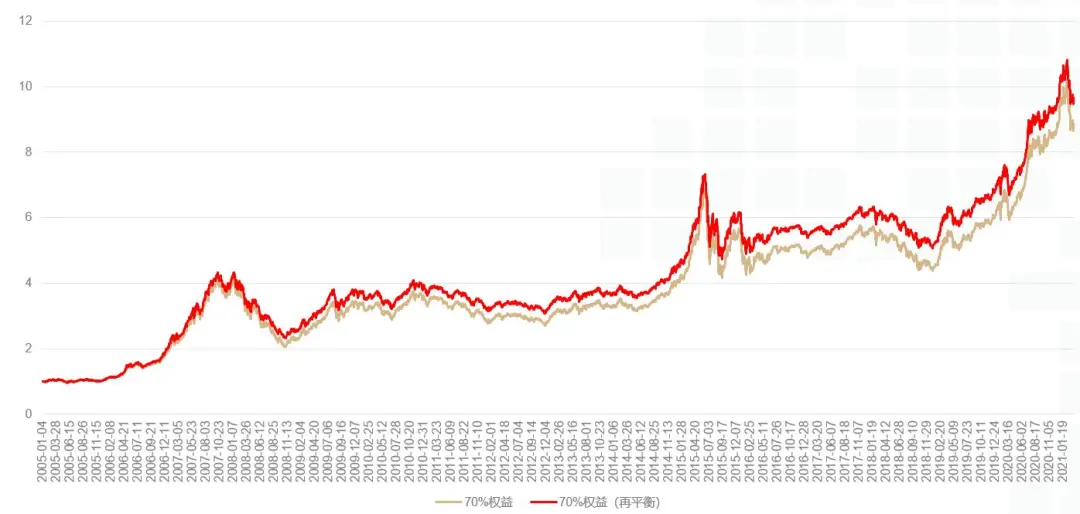

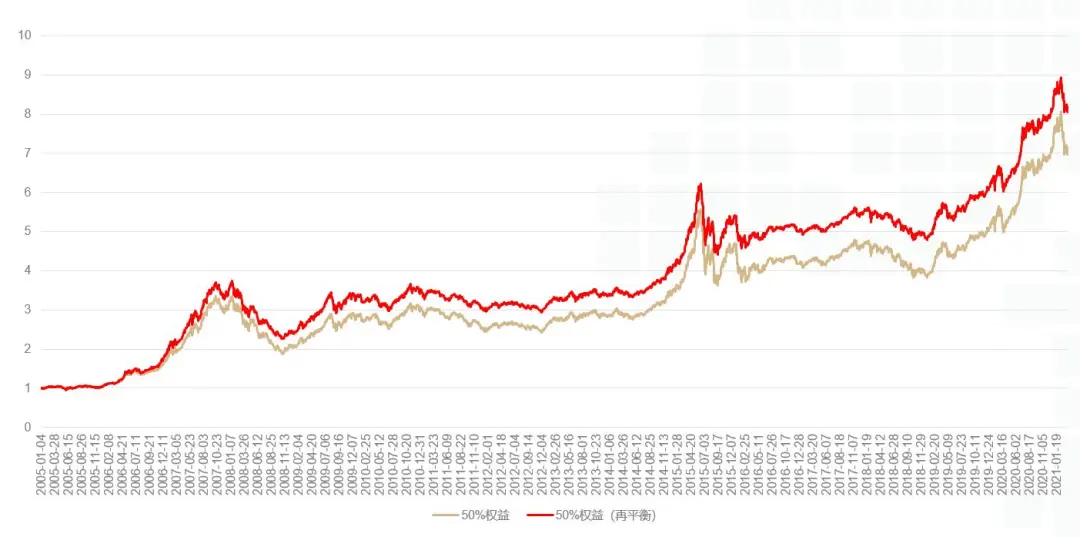

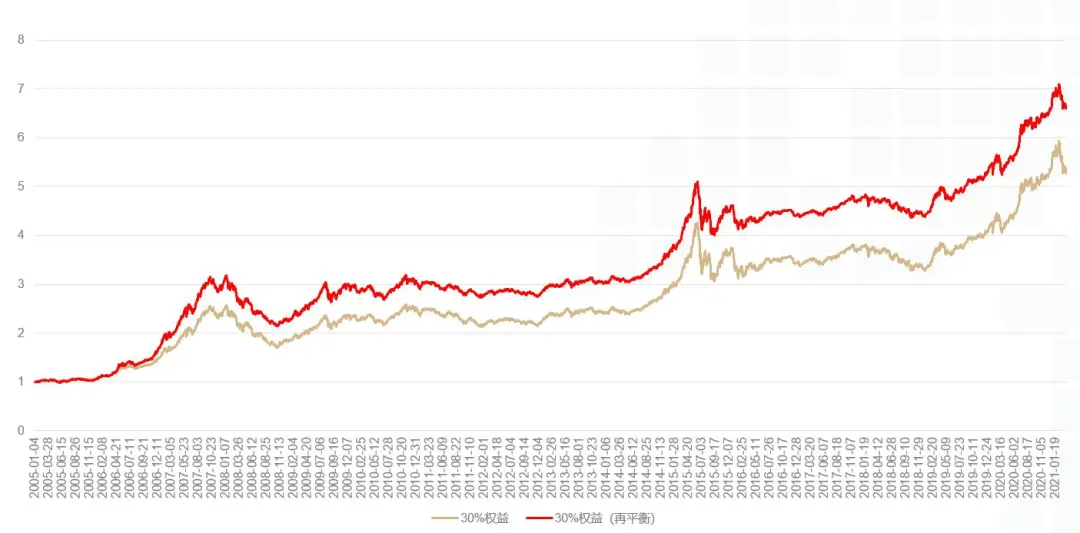

例如在前文所述的案例当中,我们不妨在每年底的时候对持有的权益和固收类资产进行检视,重新将它们的占比调整为目标占比,即70%/50%/30%的权益占比,这样我们可以得到以下三条经过了再平衡策略的净值曲线:

数据来源:Wind

时间区间:2005年1月4日至2021年3月26日

上述模拟结果依赖多种假设,不作为投资建议

可以看到在绝大部分的时间里,再平衡组合的净值都要高于持仓不动组合的净值,并且在波动性和最大回撤等影响持有体验的指标上,再平衡策略也都优于原有策略。

以50%权益策略为例,进行年度再平衡后其年化收益率提高了接近一个百分点,并且年化波动率和最大回撤都有了不小的下降,无论是最终结果还是持有效果都好于原策略,说明了这一方法的有效性。

这一方法的原理也很简单,即在年底的时候按照已设定好的心理目标进行相应调仓,从而实现被动的低买高卖:

假设当年是权益资产的牛市(比如2007、2019、2020年),那么由于年初时的50%的权益资产仓位经过一年的上涨,到了年末其占比就会超过50%,此时该策略便会减仓权益资产并买入固收类资产;如果当年是熊市(比如2008、2016、2018年),那么年初时50%的权益资产仓位经过下跌,到了年末其占比就会低于50%,此时策略则会加仓权益资产。

大卫·史文森也曾提出“长期而言,决定投资收益的核心因素是资产配置,选时和选股不是很重要。”而再平衡策略则是对资产配置的一个补充,该策略非常简单但却有效,简而言之就是找到自己的目标比例,并且围绕目标去做调整而非预判当下的市场走势来做行动。

无法预测市场但可以坚守纪律,所以当市场过热权益资产涨幅过大导致占比超过目标比例时,会进行适度的减仓;而当市场不好权益资产占比萎缩时,则加仓至目标仓位。严格遵守纪律的再平衡策略,我们往往很难做到这种逆人性的事情。

从春节前后基金的申赎情况来看,我们更容易在市场上涨时继续买入,无视权益资产是否占比过大;而当市场下跌权益资产占比变小时,反而又因恐慌抛售进一步降低了自己的权益资产比例,错过后面的上涨。

在已知权益资产长期收益最好但波动性也高的前提下,先想清楚自己的权益目标比例是多少?如果此刻这一比例经过前期的下跌低于了目标比例,那就可以考虑适度加仓;而相反如果此刻依然高于目标比例,那就适当减仓。

当然前提是目标比例要确定,万不可因为市场上涨就调高权益资产的目标比例,也不能因为市场下跌就降低自己的权益资产目标比例,否则就又回到了追涨杀跌的老路了。

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。