解锁投资新姿势:“固收+”基金组合

【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

固

收

+

策

略

春节以来,市场不断震荡,好不容易迎来个明朗的四月天,却又在5月被打回原形,长期阴晴不定的市场表现,让许多投资者大呼伤心。

于是,在震荡市中主打“固收+”策略的产品,因其灵活性收到不少投资者的青睐。

1

“固收+”策略的杀手锏:进可攻 退可守

所谓“固收+”策略即是在配置低风险债券资产作为底仓的基础上做加法,对于“+”的理解,则需要综合考虑各资产及策略的收益性、相关性进行配置。

整体来看一方面,将债券等固定收益类资产作为底仓,力争提供相对较为平稳的基础收益;

另一方面,适度投资优质个股来力争增厚收益。既能满足了长期稳健投资的需求,也能兼顾力争追求长期相对稳健增值的需求,是帮助投资者优化资产配置的优选工具之一。

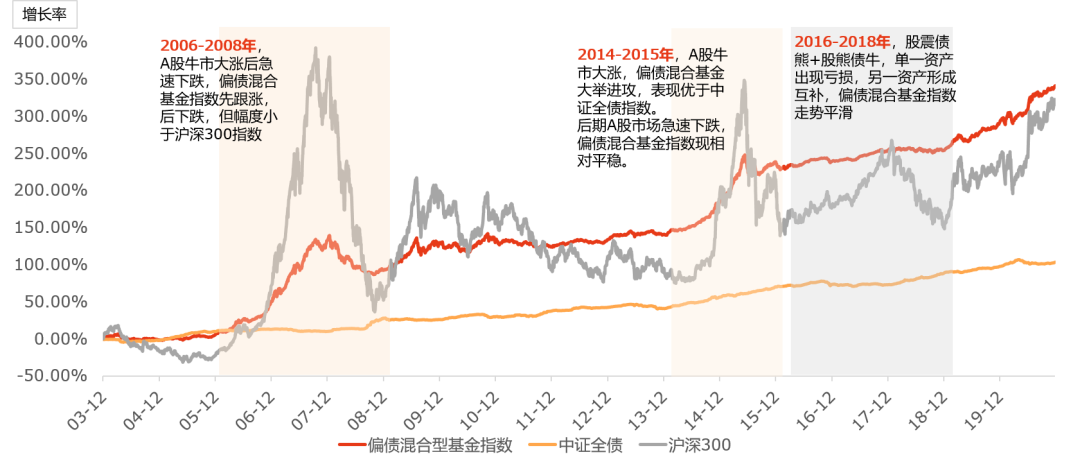

对比偏债混合型基金指数、中证全债指数和沪深300指数,自基日以来(2003年12月31日),偏债混合型基金指数走势相对平稳,波动低于股市且长期跑赢沪深300指数。足见“固收+”策略的魅力。

数据来源:wind,2003年12月31日-2020年12月25日;

偏债混合型基金指数代码:885003.WI

2

“固收+”组合:“固收+”策略下专业团队深度跟踪、多元配置、平滑

风险,组合力争穿越牛熊,为投资者长期持续稳定获得超额收益。

基金组合是一种类FOF创新型金融产品,根据组合的既定策略购买一揽子基金产品。

源自于资产配置,是一种较科学的投资方式。简单来说,通过专业的方法选择适合的绩优基金,组合在一起进行投资。

三大优点:

(1)追求绝对收益、多元投资、平滑风险:相对于单一基金投资,基金组合的多元化投资策略更能平滑风险,追求绝对收益。

(2)专业团队深度跟踪、追求稳健回报:组合投资能够更深入地跟踪组合表现,加强管理深度,有利于获取长期稳健回报。

(3)力争长期持续超额收益,力争穿越牛熊:通过配置不同策略、不同市场基金,更能穿越牛熊,稳定获得超额收益。

3

创金来福:力争将回撤控制在2%以内,运行以来实际最大回撤1.58%。

数据来源:创金合信基金,截至2021年4月30日;

业绩基准:沪深300指数*10%+中债信用债总财富1-3年指数*90%

创金来福组合采用复合大类资产配置体系,致力于寻找股债配置的最佳平衡点,构建更稳定的投资组合,并根据市场行情变化及时动态调仓。

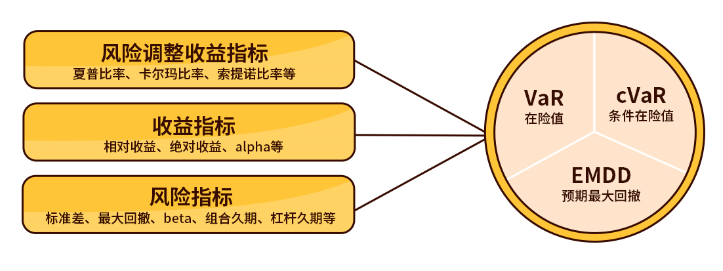

充分利用量化风险模型跟踪风险收益指标,严控回撤,降低波动率,严守组合低风险的底线。

创金来福组合运行以来最大回撤仅1.58%,将秉持严控风险的原则力争将回撤长期控制在2%以内。(数据来源:创金合信基金,截至2021年4月30日)

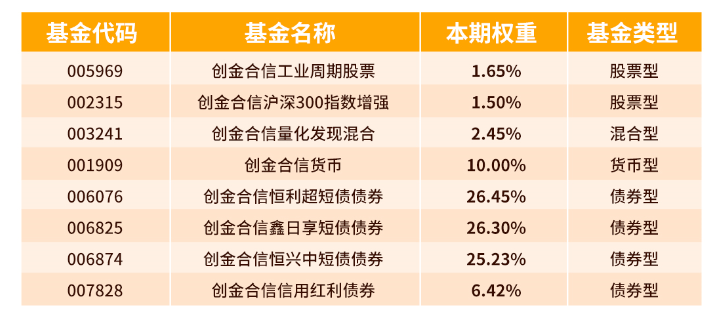

底仓基金的选择上,创金来福组合结合资产配置体系和选基模型,精选创金合信内部基金产品,覆盖多种类型,约90%固收资产打底求稳健,10%权益资产求增强。

数据来源:创金合信基金,截至2021年4月30日;

业绩基准:沪深300指数*10%+中债信用债总财富1-3年指数*90%

创金来福组合由创金合信基金资产配置部负责人尹海影先生亲自担纲。

尹海影先生拥有近10年的国内外资产配置管理经验,北京大学光华学院毕业后,获麻省理工大学金融学硕士,曾任职于摩根斯坦利、富达基金等知名投行,擅长资产配置的动态管理,投资定量与定性结合,灵活稳健。

北大MIT双学霸+基金组合=基金投资新体验

注:尹海影先生,麻省理工大学金融学硕士,2011年6月加入美国摩根斯坦利有限责任公司,任固定收益部多资产交易员、分析师,2013年10月加入美国银行美林证券有限公司,任全球市场部量化交易经理,2015年2月加入美国道富基金管理有限公司,任量化与资产配置研究部助理副总经理、量化与资产配置分析师,2016年2月加入美国富达基金管理有限公司,任全球资产配置部分析师,核心投资团队成员,2017年3月加入广发基金管理有限公司资产配置部历任投资经理、总经理助理,2020年2月加入创金合信基金管理有限公司,任资产配置与服务部副总监,兼任基金经理。

风险提示

本材料为创金来福组合介绍资料,不作为特定基金的宣传推介材料。创金来福组合投资范围为创金合信基金旗下基金,组合投资策略仅供参考,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。组合及成分基金的过往业绩并不预示其未来表现。

本组合主要投资【创金合信货币A(001909)为货币市场基金,预期风险和预期收益低于股票型基金、混合型基金和债券型基金;创金合信鑫日享短债C(006825)、创金合信恒利超短债A(006076)、创金合信恒兴中短债A(006874)、创金合信信用红利A(007828)为债券型基金,理论上其预期风险与预期收益水平低于股票型基金和混合型基金,高于货币型基金;创金合信量化发现A(003241)为混合型基金,长期来看其预期风险和预期收益水平高于债券型基金和货币型基金,低于股票型基金;创金合信工业周期精选C(005969)、创金合信沪深300指数增强C(002315)为股票型基金,长期来看其预期风险和预期收益高于混合型基金、债券型基金和货币型基金】请您认真了解本组合及成分基金的情况,了解本组合的风险收益特征,并根据您的资产与收入状况,投资目标与期限等情况来判断是否与您的投资偏好和风险承受能力相适应。市场有风险,投资需谨慎。

风险揭示

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。创金合信基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。