全年海外钢铁供需或将维持紧平衡——钢铁产业研究专题报告

2021基金嘉年华6月19日(周六)在深圳举行,黄燕铭、洪灏、刘彦春、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

原标题:全年海外钢铁供需或将维持紧平衡——钢铁产业研究专题报告来源:华宝财富魔方

分析师:王合绪(执业证书编号:S0890510120008)

研究助理:张锦

1. 近一年海外钢材市场表现:欧美板材价格大幅领涨

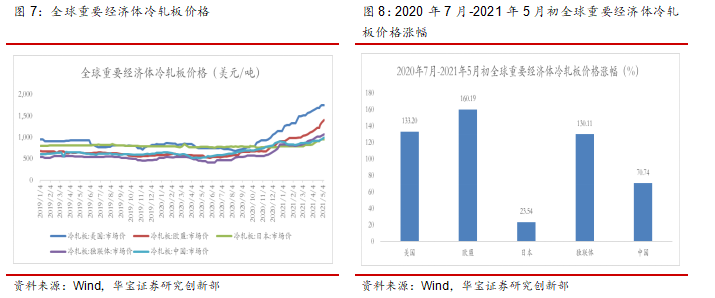

2020年6月以来,全球钢材价格回升,但不同地区、产品见出现差异化涨幅。截止5月初欧、美地区的热轧、冷轧的价格涨幅最大,整体高于其他地区及产品。

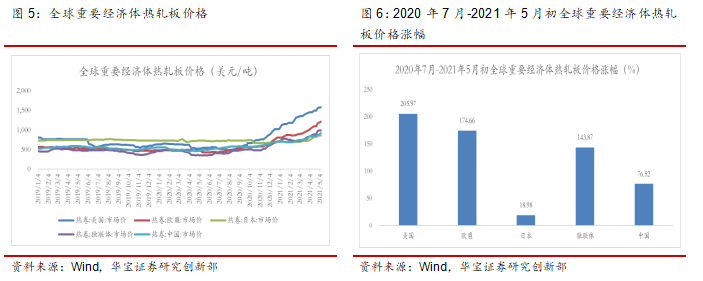

热轧系列产品涨幅最大,其中美国涨幅领先。2020年7月-2021年5月初,美国、欧盟、独联体的热轧系列产品涨幅均超过100%;截止5月7日,美国热卷市场价1588美元/吨,涨幅达206%;欧盟地区热卷市场价1214美元/吨,涨幅达175%。独联体地区热卷市场价995美元/吨,涨幅144%。

冷轧系列产品涨幅次之,其中欧盟涨幅领先。2020年7月-2021年5月初,美国、欧盟、独联体的冷轧系列产品涨幅均超过100%;截止5月7日,欧盟冷轧板市场价1405美元/吨,涨幅达160.19%;美国冷轧市场价1749美元/吨,涨幅达133%。独联体地区热卷市场价1070美元/吨,涨幅130%。

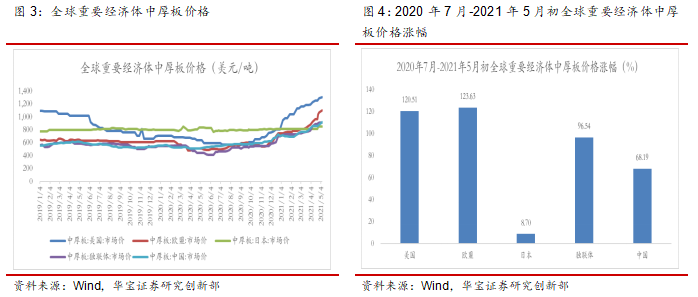

中厚板系列产品涨幅第三,其中欧盟涨幅领先。2020年7月-2021年5月初,美国、欧盟的中厚板系列产品涨幅均超过100%;截止5月7日,欧盟中厚板市场价1098美元/吨,涨幅达124%;美国中厚板市场价1301美元/吨,涨幅达121%。

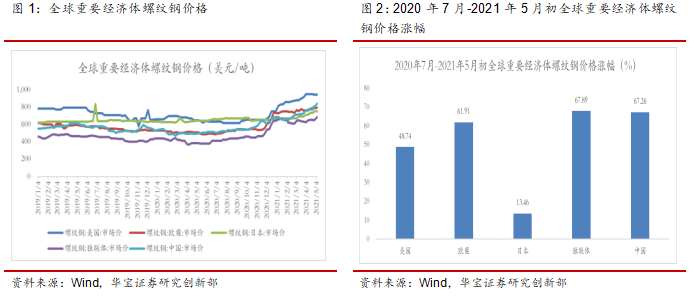

螺纹钢产品涨幅最小,其中独联体和中国涨幅领先。2020年7月-2021年5月初,独联体、中国的螺纹钢产品涨幅均超过50%;截止5月7日,独联体螺纹钢市场价685美元/吨,涨幅达68%;中国螺纹钢市场价843美元/吨,涨幅达67%。

2. 全年海外钢铁供需或将维持紧平衡

2.1. 北美、东南亚、独联体、日韩对全球钢铁供需平衡有着重要影响

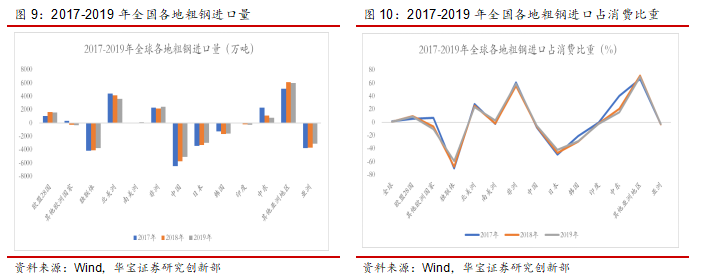

从全球粗钢表观消费和粗钢产量差值数据来看,北美、东南亚、非洲、中东、欧盟是全球钢铁的重要流入区域;中国、独联体、日本、韩国是全球钢铁的重要流出区域。整体来看东南亚、北美、独联体、日韩对全球钢铁供需平衡有着重要影响。

从2017-2019年平均粗钢进口量来看,东南亚是全球流入最大的地区,北美次之;东南亚为主的其他亚洲国家进口量达5750万吨,进口量最大;其次是北美地区,进口量达4040万吨。非洲进口2300万吨,中东进口1406万吨,欧盟进口1403万吨。

从进口依赖度来看,东南亚地区进口占消费比重最高,非洲次之,北美第三。从2017-2019年的进口占消费比重的数据来看,东南亚为主的其他亚洲国家达到68.9%,非洲地区次之,达到58.2%,北美和中东分别是25.39%、25.23%,欧盟是7.87%。

从2017-2019年平均粗钢出口量来看,中国是全球最大钢铁流出地区,独联体次之;中国粗钢出口量为5770万吨,出口量最大;其次是独联体地区,出口量达4004万吨。日本出口3230万吨,韩国出口1495万吨。

从出口依赖度来看,独联体出口占产量比重最高,日本次之,韩国第三。从2017-2019年的出口占产量比重的数据来看,独联体地占比达到39.65%,日本达到31.47%,韩国是20.9%,中国是6.25%、其他欧洲国家是2.86%、印度是1.61%。

从全球钢材进口流入来看,东南亚进口量大、进口依赖度也最高,北美进口量大、进口依赖度较高,这些地区短期如出现需求回升大于供给、供需缺口放大,将进一步加剧全球钢铁的供需矛盾。

从全球钢材出口流出来看,中国出口大、但对出口依赖度小;但独联体、日本和韩国出口大、依赖度也大,如果这些地区供给出现下降,将进一步导致全球钢铁市场的供给缩量,加剧供需矛盾。

2.2. 美国作为全球主要的钢材进口国,钢材供给回升整体落后于需求

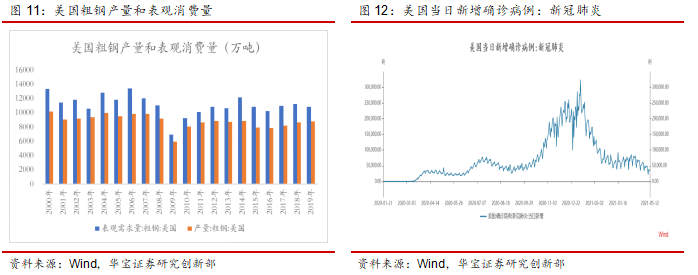

2019年美国粗钢产量8776万吨,粗钢表观消费量10850万吨,进口占需求比重19.11%;近十年进口钢材占需求比重平均值为20.9%。近十年平均进口折合粗钢规模约2200万吨。

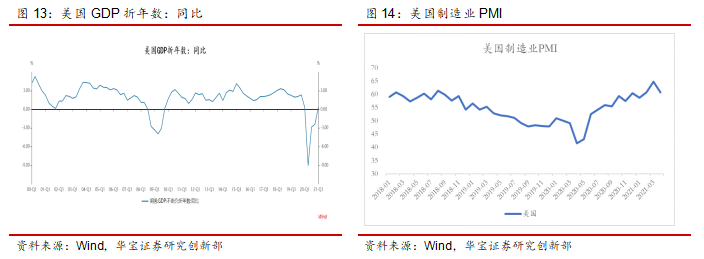

随着美国疫苗的投入使用,3月开始美国新增病例趋稳,并在4月中旬开始逐步下降。疫情得到控制,美国经济也在逐步恢复。一季度美国GDP折年同比0.4%,前值-2.39%。4月美国制造业PMI:60.7%,连续3个月制造业PMI高于60%,处于高景气度区间,反映了美国经济加快复苏。

3月美国钢铁新订单同比增长21.6%,前值8.91%。钢铁出货同比9.91%,前值5.99%;钢铁存货量同比-3.98%,前值-4.47%。整体反映了美国钢铁需求快速回升,订单大幅回升、出货加快,存货快速下降。

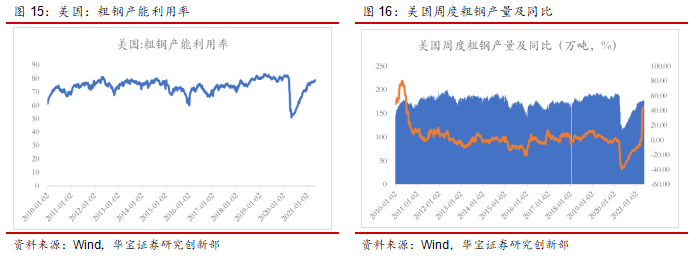

截止5月8日,当周美国粗钢产能利用率为78.1%,前值78.7%;当周美国粗钢产量177.4万吨,前值178.8万吨。近四周美国粗钢产能利用率和产量基本稳定,整体低于疫情前2020年3月的水平(82%)左右,整体反映美国钢铁供给恢复较慢。

美国作为全球主要的钢材进口国,目前钢材供给回升整体落后于需求,也引发全球钢铁加快流向美国。中短期,随着美国制造业的持续回升,美国钢材供需将继续存在较大缺口。

2.3. 日韩作为全球主要的钢材出口国,供给或将稳步回升

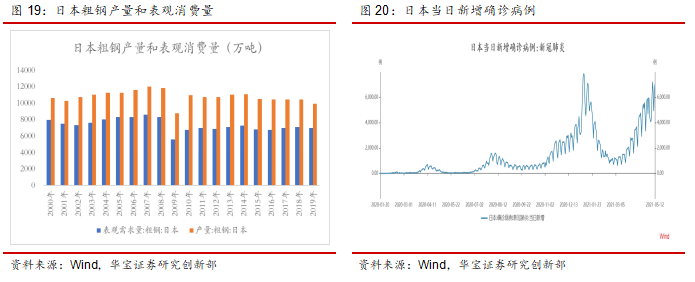

2019年日本粗钢产量9928万吨,粗钢表观消费量6978万吨,29.7%的产量用于出口;近十年出口占钢材产量比重平均值为34.5%。近十年平均进口折合粗钢规模约3700万吨。

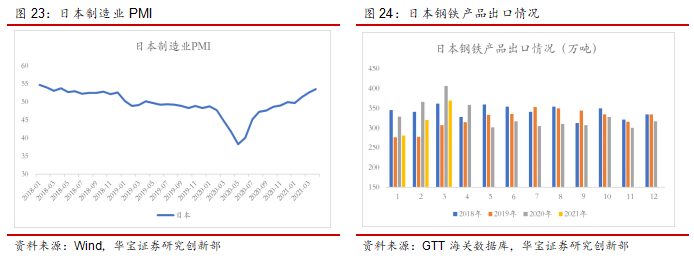

目前日本疫情仍处在蔓延状态,3月底以来新增人数持续上行,5月以来每日新增人数维持在4000-7000人的高位水平,疫情的持续蔓延,对社会经济生活产生较大影响,也对国内钢材消费产生影响。

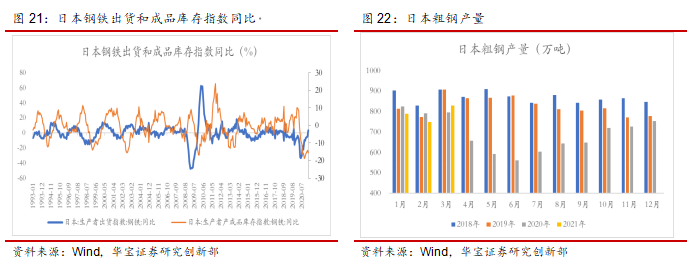

4月日本制造业PMI指数53.6,前值52.7,连续三个月处在景气线上。3月日本钢铁生产者出货指数同比3.33%,前值-4.42%。生产者产成品库存指数同比-15.55%,前值-14.12%;从库存来看日本钢材市场有从主动去库到被动去库的转变,需求逐步改善。

从供给端来看,2021年1月和2月粗钢产量分别是790、750万吨,低于2020年;3月产量环比改善,达到830万吨,同比增长4.59%。3月日本出口钢铁产品370万吨,尽管低于2020年水平,但环比持续改善。

整体来看,日本作为全球主要钢材出口国;目前疫情仍处在防控阶段,对国内下游制造业需求恢复有一定影响;海外钢价的持续高位,也带动日本钢材出口环比增长;日本钢铁供给稳步恢复,将进一步推动出口,在一定程度上缓解全球钢铁的供需矛盾。

2019年韩国粗钢产量7141万吨,粗钢表观消费量5544万吨,20.86%的产量用于出口;近十年出口占钢材产量比重平均值为20.8%。近十年平均出口折合粗钢规模约1350万吨。

目前韩国疫情整体可控, 4月以来每日新增人数维持在300-700人的水平,疫情对社会经济生活产生的影响并未较大变化。这对韩国国内钢材消费恢复有较好支撑。

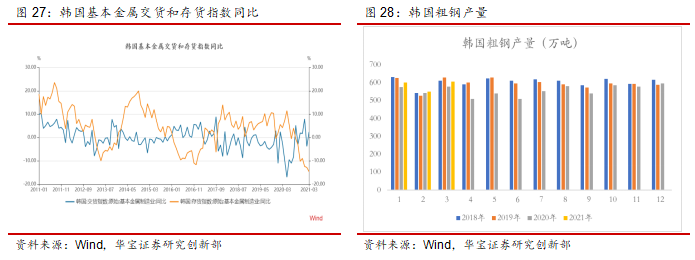

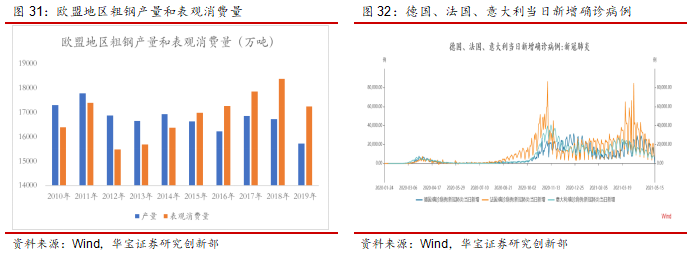

4月韩国制造业PMI指数54.6,前值55.3,连续7个月处在景气指数以上。3月韩国基本金属交货指数同比2.39%,前值-3.8%。基本金属制造库存指数同比-14.61%,前值-12.83%;从库存变化来看,韩国钢材市场目前处在主动去库到被动去库阶段。随着制造业景气度进一步提升,韩国国内钢材消费需求将会延续改善态势。

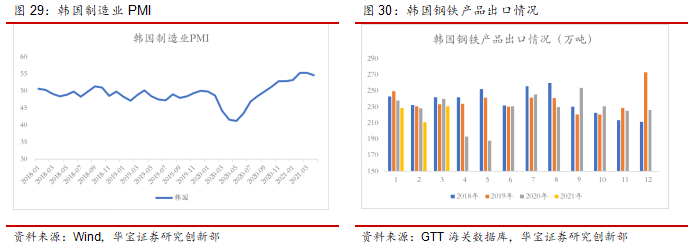

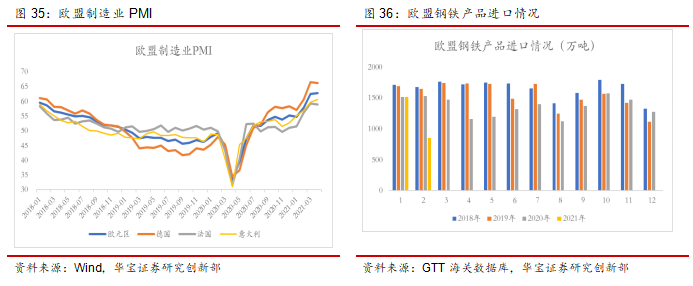

3月韩国粗钢产量605.7万吨,同比增长4.72%。目前韩国钢铁业供给仍然低于2019年的历史同期水平。2021年1月和2月粗钢产量分别是600、548.3万吨,高于2020年;3月产量达到605.7万吨,但仍然低于2018年和2019年的609.5、627.5万吨的水平。3月韩国钢铁产品出口231万吨,同比-4%,从同比和环比数据来看,韩国钢铁产品出口仍未有较好恢复。

整体来看,韩国作为全球主要钢材出口国;目前疫情处在整体可控,对国内下游制造业需求恢复有支撑;海外钢价的持续高位,将带动韩国钢材出口环比增长;韩国钢铁供给稳步恢复,将进一步推动出口,在一定程度上缓解全球钢铁的供需矛盾。

2.4. 欧盟作为进口依赖度逐步提升的区域,供需缺口有放大趋势

2019年欧盟粗钢产量15708万吨,粗钢表观消费量17244万吨,9%的需求须要通过进口来满足;从2015年首次成为净进口区域,欧盟对进口的依赖度逐步提升,由2.06%上升到2019年的8.9%。近三年进口占粗钢表观消费比重平均值为7.9%。近三年平均进口折合粗钢规模约1402万吨。

目前欧盟疫情基本控制,进入4月以后当日新增人数持续下行,社会经济生活回归正常。这对欧盟钢材消费恢复有较好支撑。

4月欧元区制造业PMI指数62.9,前值62.7,德国66.2,法国58.9,意大利60.7;整体PMI指数连续处在高景气度区间。3月欧盟工业生产指数季调同比增长11%,季调环比增长0.6%。反映欧洲整体制造业正逐步复苏,钢材需求逐步回升。

从供给端来看,2021年1月和2月粗钢产量分别是1227、1187万吨,低于2020年;3月产量环比改善,达到1357万吨,同比增长12.45%。3月日本出口钢铁产品370万吨,尽管低于2020年水平,但环比持续改善。2月欧盟进口钢材855万吨,同比-44%,整体处在低位。

整体来看,欧盟作为全球主要钢材进口国;目前疫情整体得到控制,制造业持续处于高景气度区间,钢材需求持续改善;尽管欧盟钢铁供给稳步恢复,但仍然低于疫情之前的水平,短期来看,欧盟地区钢材需求增长快于供给回升,供需缺口有放大趋势。

2.5. 东南亚供需缺口缩小,独联体缺乏出口稳定基础

以亚洲除中国、日本、韩国、印度、中东以外的数据来衡量东南亚的地区粗钢产量。3月亚洲其他地区粗钢产量119.1万吨,同比103%;从同比和环比趋势来看,都有大幅改善。

3月东南亚地区钢铁产品进口216万吨,同比-56.5%。连续三个月进口大幅低于去年同期。一方面反映东南亚需求仍然较弱,另一方面东南亚供给也大幅增长,导致区域进口的钢铁产品进口减少。整体来看,东南亚地区的供需缺口将逐步缩小。

3月独联体地区粗钢产量907.7万吨,同比7%;从同比和环比趋势来看,都有大幅增加。

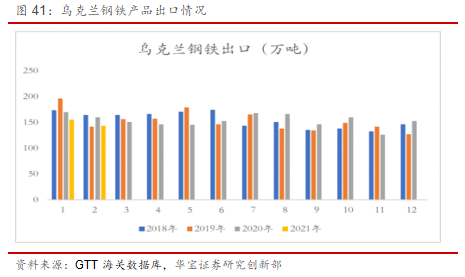

从俄罗斯重要国家的出口数据来看,3月俄罗斯出口337万吨,同比-8.7%;从同比、环比数据来看,俄罗斯3月出口减少;2月乌克兰出口144万吨,同比-10.65%;整体来看,受疫情和区域局势的影响,独联体国家出口并不稳定。

2.6. 结论

从进口流入来看,东南亚进口量大、进口依赖度也最高,北美进口量大、进口依赖度较高,这些地区短期如出现需求回升大于供给、供需缺口放大,将进一步加剧全球钢铁的供需矛盾。

从出口流出来看,中国出口大、但对出口依赖度小;但独联体、日本和韩国出口大、依赖度也大,如果这些地区供给出现下降,将进一步导致全球钢铁市场的供给缩量,加剧供需矛盾。

从目前疫情形势、制造业景气度、工业生产指数来看,美国、欧盟钢材需求恢复快于供给、存在较大供需缺口,日本、韩国供给稳步恢复、推动出口增长;独联体缺乏出口稳定的基础,东南亚自身供给增长和需求恢复较慢,供需缺口缩小。海外供需恢复不同步,导致钢铁市场供需矛盾加剧;整体来看,随着日韩供给的增加,全球钢铁供需持续紧张的局面将有一定缓解,海外重要经济体持续钢价持续上涨的支撑因素将有所回弱,但整体上全年海外钢铁供需或将维持紧平衡。

3. 投资建议

受海外钢铁供需偏紧的影响,1-4月国内钢材出口大幅增长。4月国内钢材出口797.3万吨,同比26.16%,前值754.2万吨,同比16.39%;1-4月累计净出口钢材2076.9万吨,同比26.52%。

4月28日财政部网站发布公告:《关于取消部分钢铁产品出口退税的公告》:

自2021年5月1日起,取消部分钢铁产品出口退税。共涉及146个商品代码产品。具体执行时间,以出口货物报关单上注明的出口日期界定。

鼓励高附加值、高技术含量的产品出口。从发布的产品目录来看,薄规格的冷轧、镀锌、硅钢等产品仍然保留13%的出口退税,这也符合国家鼓励高附加值产品出口的导向。2020年国内出口冷轧薄钢带193万吨,占比3.6%;2019年出口250万吨,占比3.9%。2020年镀层板出口1109万吨,占比20.7%;2019年出口1224万吨,占比19%。这部分产品未来将继续享受出口退税。

提升普通产品出口成本:热轧、厚板等常规性产品出口税率下调到0%。2020年国内热轧中厚宽带钢出口651万吨,占比12.1%;2019年出口873万吨,占比13.6%;2020年普中板出口356万吨,占比8.1%;2019年出口521万吨,占比6.6%。整体来看,热轧、中厚板等普通产品出口的成本将被提升。

短期来看,海外市场随着日韩等重要出口国的供给逐步恢复,全球钢铁供需矛盾加剧的局面将有一定缓解。海外重要经济体持续钢价持续上涨的支撑因素将有所回弱。5月国家对部分钢铁产品出口关税进行调整,鼓励高附加值、高技术含量的产品出口,提升普通产品出口成本;考虑到国内外钢材巨大的价差,美国热轧、冷轧产品高出国内近70%,短期这种高价差很难有大幅缩窄,全年美国仍然将是全球钢材的重要流入目的地;即便存在高关税效应,国内板材产品出口盈利仍然较高。

建议继续重点关注板块内具备高分红率的相关公司和生产高端冷轧系列产品的公司。

4. 风险提示

海外疫情影响时间较长,外需趋弱;内循环发展格局下,内需增长低于预期,汽车、家电等下游需求弱;压缩产量政策不及预期。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。