楼市一季报翻红:杭州、上海、广州新房去化超8成 多地二手房成交量再攀新高

从2020年“失去的一季度”走到2021年小阳春,中国房地产市场已然迎来了崭新的开局。

从1月份加速推盘、2月就地置业,到3月楼市传统销售旺季,市场在前3个月热度始终不减。新房市场上,TOP10房企合计销售超万亿、“碧万恒”合计销售5231亿元,短短3个月时间已经诞生5家千亿房企。二手房市场成交量则在新房供应短缺的助推下创出单季度历史新高。

今年第一季度的楼市关键词当属“调控”,各地频繁加码,严查购房首付款来源和经营贷违规流入房地产市场,房地产金融监管继续从严。地方层面,上海、成都楼市调控再升级,涉及限售、房价地价联动机制等多项措施;杭州、成都法拍房纳入限购范围;嘉兴限购加码,限售范围扩大至全市;北京、上海、深圳、杭州等多地加强住房信贷管控,防范经营贷、消费贷违规流入房地产市场。

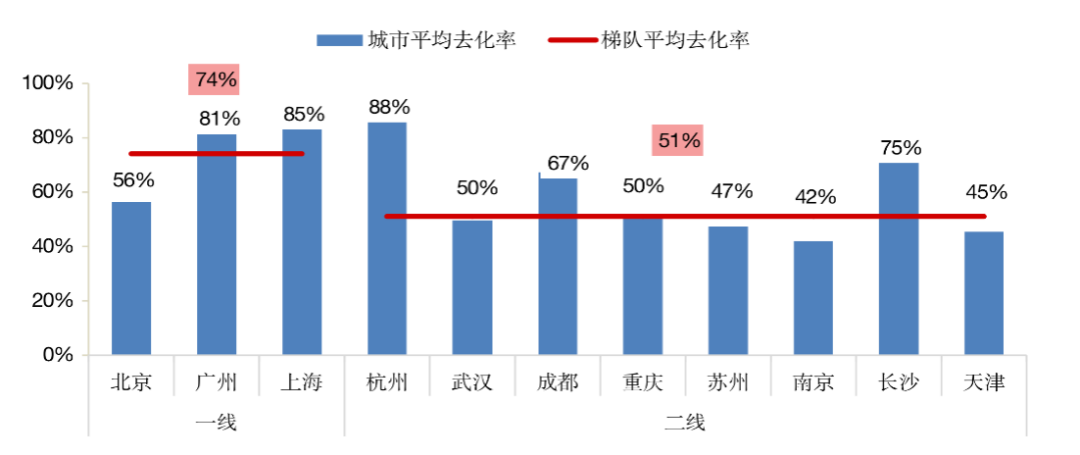

杭州、上海、广州新盘去化超8成

2020年底的购房热情继续蔓延,第一季度重点城市新建商品住宅供销两旺。据中指研究院数据,多个重点城市新房去化率突破8成,其中杭州一枝独秀,去化率达到88%。

2021年第一季度重点城市新开盘项目平均去化率,数据来源:中指院

在重点监测的14个重点城市中,住宅类项目共计开盘561次,推出房源超11万套。其中一线城市上海开盘量较大,共计开盘26次;二线城市中杭州、重庆和南京开盘次数较多,分别为119次、80次和70次;北京、天津、苏州和南昌则开盘量相对较少。

需求端的热情同样高涨,14城市新开住宅项目“当日去化率”均值为64%,这一数据自2020年一季度以来曾维持在较低水平,但进入2021年一季度,去化率先降后升,3月份再度落至61%。整体来看,今年第一季度去化水平稍低于去年同期。

市场分化同样存在,一季度共有130个项目开盘售罄,但主要集中在杭州、上海和成都,其中杭州独占据69席,三个城市合计占比接近全部售罄项目的74%。包括杭州在内,广州、上海、成都、长沙等5个城市去化率超过平均水平。特别值得关注的是,杭州、上海和广州一季度平均去化均超8成;北京、重庆和武汉平均去化率分别为56%、50%和50%。

新房价格方面,一线城市涨幅则不及热点二线城市。中指研究院3月百城新建住宅价格指数显示,中山以1.48%环比涨幅领跑百城,广州为第二名,无锡、金华、徐州、东莞等城市涨幅居前。

整体来看,全国100个城市新建住宅平均价格为15916元/平方米,环比上涨0.20%,涨幅与上月持平。其中76个城市环比上涨,23个城市环比下跌,1个城市与上月持平。

18城二手房成交量创4年来单季度新高

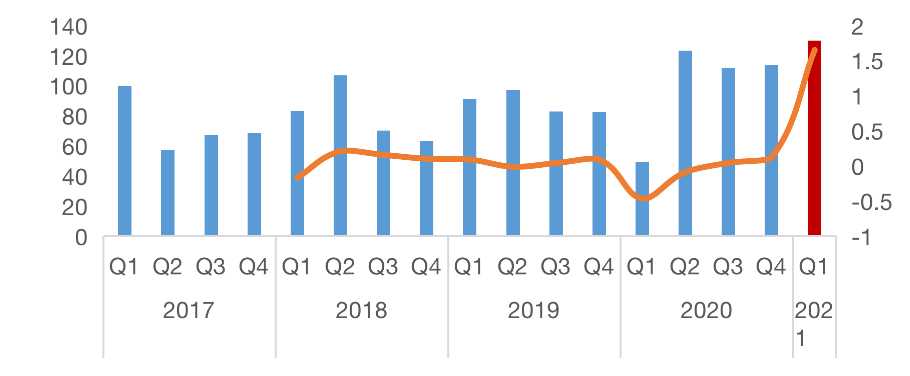

2021年第一季度,多个城市二手房成交量再攀新高。

贝壳研究院监测数据显示,18个重点城市二手住宅实际成交量比2020年第四季度增长14%,在2020年一季度受疫情影响基数较低的情况下同比上升了120%。特别是一线城市整体市场热度较高,1月份深圳、北京环比增速在30%以上,上海成交量环比增长也达到了20%。

2017年以来18城链家二手房季度成交量及累计同比,来源:贝壳研究院

中指研究院指数事业部研究总监曹晶晶指出,多方面因素共同推动了热点城市二手房市场的活跃,如“就地过年”使热点城市置业需求释放前移、学区房关注度阶段性走高拉动的二手房置换链条明显活跃、前期相对宽松的信贷环境叠加信贷收紧预期的推动等,同时,短期热点城市新房供不应求,挤压需求退至二手房市场也是一项重要原因。

在巨量成交的推动之下,全国二手房价格继续环比上涨。贝壳监测的重点35城二手房价格指数3月保持环比上涨1.4%,从2020年12月以来已累计上涨3%,一线城市房价涨幅更是领跑全国。

“高烧不退”的市场也引发了调控进一步收紧和更严厉的金融监管。其中深圳“二手房指导价”政策调控效果显著。新政当周,深圳二手房成交即进入低谷,较新政前下降70%,整个一季度成交量环比下降20%,同比下降4%;价格指数环比涨幅则在1月后持续收窄,至3月止涨。

在“1·21新政”之下,上海二手房成交量环比微降,其中春节后成交量较春节前下降23%;3月价格指数环比涨幅收窄至3.6%,已是连续两个月收窄;北京尽管一季度成交量环比增长20%,但春节后明显有所下降,市场调整趋势开始出现。

另一方面,一季度以来金融监管收紧了口子,北、上、广、深及海口、杭州、西安、成都等城市对经营贷违规进入房地产市场进行严格审查,多家银行针对房地产的“定向加息”直接为一线城市购房热度降温。3月贝壳研究院监测的60个城市平均首套、二套房贷款利率较去年12月分别提高6个、7个基点。

一线城市市场受到抑制,而核心二线城市则继续热度高企。合肥一季度成交量环比增长约60%,成都、武汉环比增幅在30%左右,西安环比增长10%。进入3月,各代表城市成交量均创2019年以来新高,并且二手房价格指数保持上涨且涨幅扩大。

值得注意的是,北方多个城市经历了约3年左右调整,已经开始迎来市场周期性修复。一季度廊坊二手房成交环比增长约30%,3月成交量仅次于2017年一季度高峰;而燕郊在“有房即可落户”的政策带动下成交量增长;青岛一季度成交量环增约20%,价格指数在3月止跌转涨。此外济南、烟台等城市二手房成交量分别环比增长27%、15%,二手房价格指数保持平稳上涨。

TOP10房企首季合计销售超万亿

进入3月份传统旺季,房企推盘节奏明显加快,百强房企销售额均值升至307.8亿元,平均增长率104.1%;目前已诞生5家千亿房企,比2020年同期增加2家;超百亿房企已达76家。

据记者统计,1~3月“碧万恒”合计销售5231亿元,TOP10房企合计销售超万亿。

在需求旺盛、营销加码的双重作用下,1~3月各梯队房企门槛值次第升高:TOP3房企门槛值增长11.6%至1528.5亿元;TOP10房企门槛值增长83.1%至678.0亿元,但增长最快的是TOP30、TOP50和TOP100,分别上升99.5%、134.4%和137.8%。

2021年1~3月TOP100各阵营销售额门槛值情况,数据来源:中指院

百亿级的中型房企有着强烈的规模增长和快速发展诉求,一方面亟需向头部房企行列靠拢,进而提高市场竞争力、提高市场地位;另一方面,百亿规模正处在“尴尬”的阶段,加速扩规模加快一步就能成为头部企业,稍慢一步松懈就会掉队。

值得注意的是,2021年成为房企“战略合作”的发力之年,其中不乏头部房企扩宽产业范围、布局新市场的举措。

3月2日,中交集团与万科集团在深圳签订战略合作协议,双方将在土地开发、城市综合体、物业管理、产业园区、冰雪度假等领域开展深入合作,补齐产业链;世茂海峡与上坤集团广东区域达成战略合作,共同投资拓展粤港澳大湾区及广西市场;融创则开始涉足酒店行业,与华住成立合资公司共同布局高端酒店市场。

分析人士认为,不同企业加大合作,比如有资金的企业与有土地资源企业的合作,相当于加速了市场要素流动,能提高资源要素配置效率;另一方面,大企业之间强强联合,提高了竞争力,会加速资源要素及市场份额向大企业集中,进而能提高市场集中度;而对于企业来说,能优势互补、扬长避短,增强竞争力,提高市场份额。

土地供应“两集中”重锤砸向22城

2021年初,22个重点城市供地“两集中”政策(集中发布出让公告、集中组织出让活动),成为继“三道红线”等金融监管措施之后,土地市场的又一重大变化。重点城市中,北京、天津、广州、无锡、长沙等已经公布了今年第一批集中供地计划。

集中供地,除了“击散”资金对于热点区域的围剿,更有可能就此改变土地市场的格局。中指院统计数据显示,2020年22城商品房销售面积占全国的比重为24.3%、销售额占全国商品房销售额39.9%;住宅用地出让金占全国宅地出让金的37%。据此可见,占比接近4成的22座城市,在供地“两集中”后将呈现另一种市场格局。

2021年一季度,重点城市表现仍然突出,全国土地出让金排名前20城市成交总额高达5065亿元,同比增加15%,上榜门槛上升至117.7亿元。一线城市收金总额为1580亿元,同比微跌2%,一城市中仅深圳未入榜单,其中上海一季度土地交易活跃,收金逾949亿元占据榜首,同比增加45%;二线城市共13个城市入榜,其中杭州收金近730亿元,同比增加44%,位居第二。

2021年1~3月,全国300个城市土地出让金总额为9597亿元,同比增加20%。其中,住宅用地(含住宅用地及包含住宅用地的综合性用地)出让金总额为7765亿元,同比增加18%。全国40个大中城市中共23个城市出让金同比增加,一线城市均不在涨幅前十之列;降幅前十城市中,厦门市降幅最大。

排名城市名称出让金同比排名城市名称出让金同比(亿元)(亿元)1上海市949.445%11东莞市180.328%2杭州市729.644%12温州市170.8136%3广州市347.724%13天津市159.915%4北京市283.2-58%14西安市146.595%5成都市252.923%15长沙市143.7-18%6宁波市236.8332%16绍兴市136.992%7武汉市222.646%17福州市124.4-31%8南京市215.262%18无锡市123.520%9苏州市205.823%19南通市121.021%10郑州市197.424%20佛山市117.745%2021年1~3月全国土地出让金TOP20(仅包含市本级数据) 来源:中指院

房企对于热点城市的追逐也日趋白热化。一季度TOP100企业拿地总额5588亿元,拿地规模同比增长22.7%。保利发展、融创中国和绿城中国占据榜单前三位。22座重点城市中,杭州、北京、苏州、广州、上海等城市显然更受头部房企青睐。2021年1~3月,50家代表房企拿地面积TOP10城市中,杭州继续以累计优势占据首位。TOP10城市中,区域较为分散,除杭州、苏州、温州和南京为长三角城市外,其余6城市涉及成渝、中西部、京津冀等多个城市群。

尽管不少城市才刚刚发布相关具体计划,但“两集中”政策的影响在3月份已经有所显现,代表企业拿地规模均受不同程度影响。区域深耕型企业如滨江集团、广州地铁等单月拿地金额受政策影响较大;保利发展、中海地产等企业全国化布局,受影响较小,3月拿地额均超100亿元。

但“两集中”之后,头部房企凭借巨大的成本优势继续鏖战一线和强二线城市,而中小房企的土地争夺战,则有可能从热点一二线城市转战至三四线城市。

城市类别指标推出面积(万平方米)成交面积(万平方米)出让金(亿元)楼面均价(元/平方米)溢价率一线城市绝对量996968162169617%同比49%40%-3%-21%下降2个百分点二线城市绝对量765868284442333615%同比-1%2%23%25%上升4个百分点三线城市绝对量15622133723550152320%同比10%15%33%19%上升6个百分点2021年1~3月不同城市土地市场情况,数据来源:中指院

从中指研究院统计数据可以看出,三四线城市土地价格已经处于高位。前3个月一线城市土地溢价率平均7%,同比下降2个百分点,但二三线城市溢价率攀升,并且楼面均价分别同比增长了25%和19%。

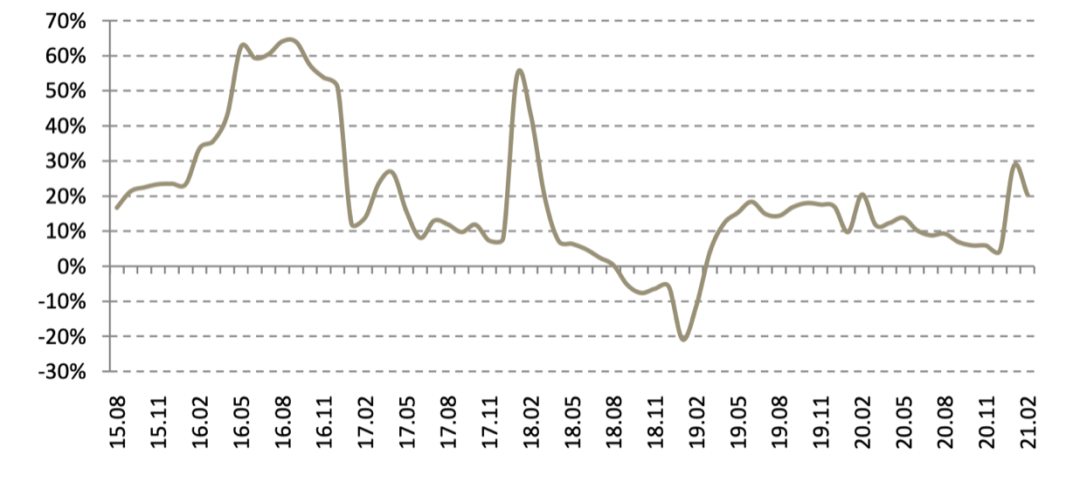

易居研究院《百城住宅用地价格报告》显示,2021年1~2月,64个三四线城市居住用地价格为4128元/平方米,同比上涨34.4%,涨幅明显大于一二线城市。

全国百城年初累计土地价格涨幅,来源:易居研究院

历史数据也显示,三四线城市当前累计地价同比涨幅为最近36个月的最大值。易居报告同时提出,尤其是在“两集中”供地制度下,一些二线城市拿地的不确定性或增加,此时房企从地价成本控制和拿地机会等角度出发,或会加快进入部分重点三四线城市,进而推高地价。

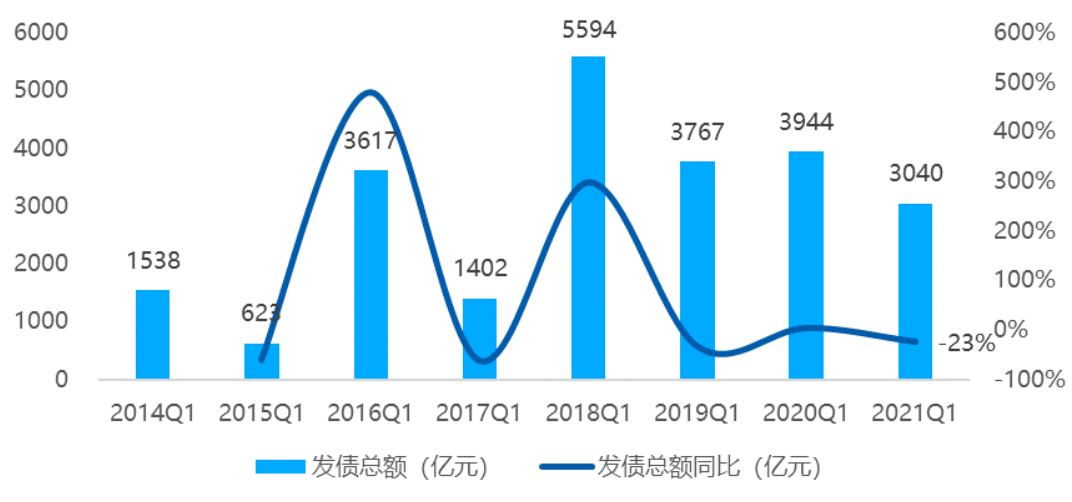

房企到期债务规模同比增加134%

一季度恰逢房企年报季,集体“降档”成为行业主流。融资新规后,踩线情况将直接影响房企在融资、土储、资本化等方面的运作。当前“绿档”阵营倍增,已连续两月新增发债不及到期债务规模,并且这一趋势有常态化倾向。

由于一季度境内债市平稳适度宽松,境外债市则低迷致规模大幅下滑。

根据贝壳研究院统计,2021年第一季度房企境内外债券融资累计约3040亿元,同比下降23%,为2018年以来首季度的最低发行规模。

由于2020年一季度受疫情影响货币政策宽松,迎来短时发债窗口期,加之2021年首季度整体债市表现下行,尤其境外债发债规模大幅下滑,较2020年第一季度下降43.5%。

2014Q1至2021Q1房企债券融资规模

从利率来看,境内一季度利率中位数4.40%,环比上一季度上升16个基点,较2020年一季度上升48个基点。

境外方面,一季度境外债券融资票面利率中位数为6%,较上一季度下降75个基点,较2021年一季度下降140个基点。境外票面利率受发债规模锐减影响致下滑,同时境外票面利率高低差短期有缩小趋势。

而房企依旧债务压顶。2021年一季度,境内外债券融资到期债务规模约3735亿元,同比增加134%。事实上,2020年四季度至今,已连续两个季度新发债规模低于到期债务规模。融资新规之下,新增发债规模不及到期债务规模已成为新常态。贝壳研究院预期2021年二季度房企偿债规模约为3279亿元,较一季度略有下降,但偿债规模仍属高位。

(文章来源:每日经济新闻)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。