私募也"疯狂":半小时售罄 邓晓峰产品全渠道大卖100多亿

原标题:私募也"疯狂"!半小时售罄:邓晓峰产品全渠道大卖100多亿!银行系统一度崩溃,最新观点、持仓都来了…

半小时抢光!

高毅邓晓峰的产品卖疯了!据记者了解,邓晓峰的产品目前全渠道总量加总超过100亿,并且有大量客户没买上。

其中在某大行原本准备只卖6月1日一天,到最后,只用半小时就抢光!下单系统一度"崩了"。

半小时抢光

邓晓峰新发产品狂卖超100亿

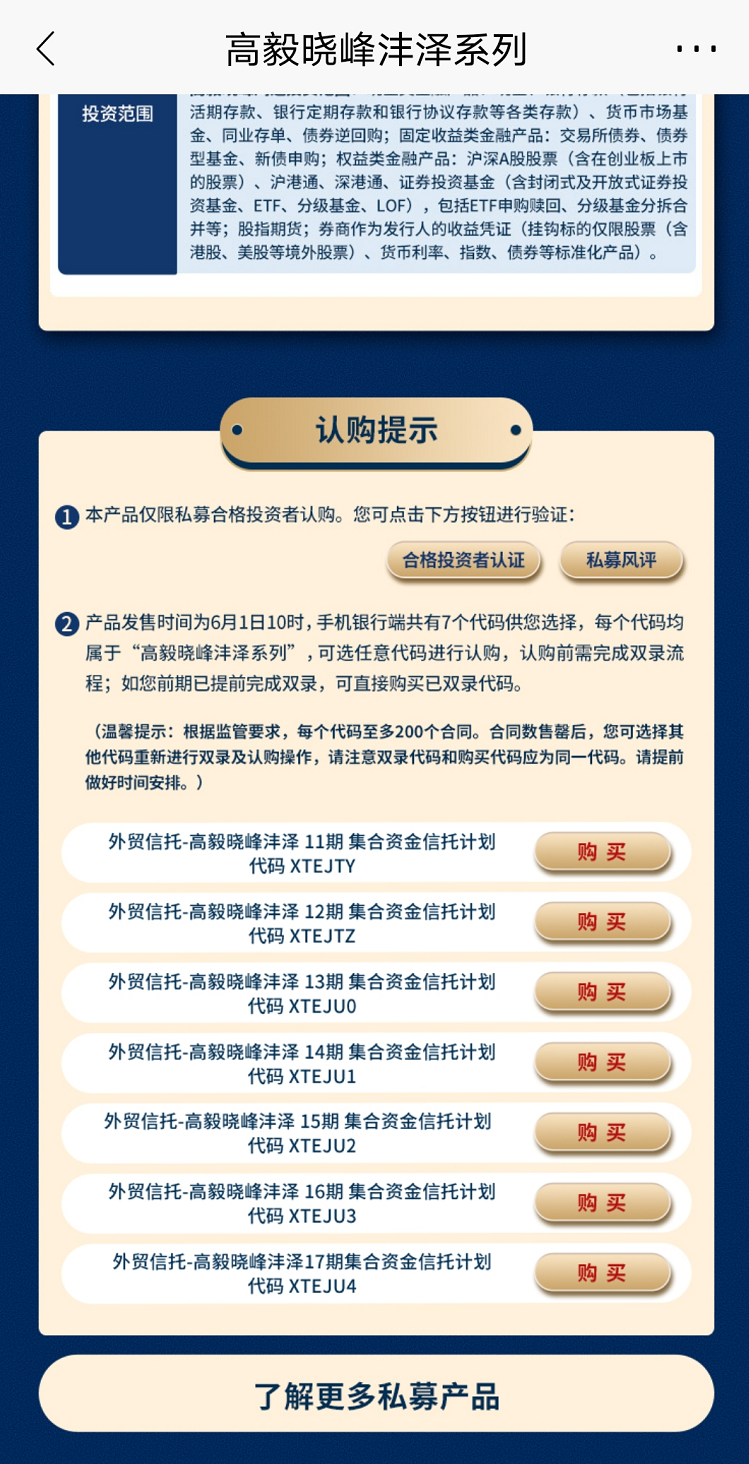

6月1日,邓晓峰的“高毅晓峰沣泽系列集合资金信托计划”开卖。

100万元起购、锁3年的产品,遭到高净值人群的疯抢。据记者从多方渠道了解到,目前全渠道总量加总超过100亿。并且有大量的客户没买上。

据记者从各大渠道了解,这次邓晓峰的产品虽然全渠道发行,很多渠道只有2、3亿,4、5亿的规模,超过10亿的也不多,拿到大额度渠道的最后只有2、3家。其中招商银行是主要渠道,中信证券、平安银行的额度也不超过20亿。

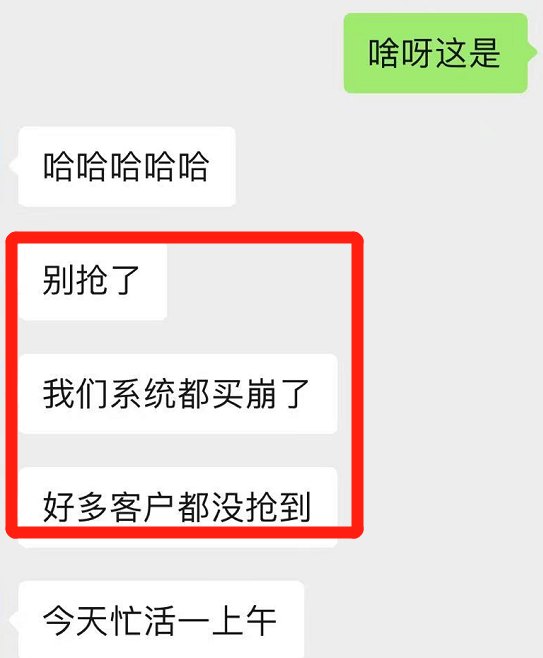

而从主要渠道招商银行的销售情况来看,该产品从上周预售时准备只卖6月1日一天,到前两天决定只卖1小时,即6月1日早上10点开售。

结果今天早上,招行决定只卖半小时。

销售纷纷表示,邓晓峰的产品不到半小时全抢光!

某商业银行私行人士称,邓晓峰的产品不需要推荐,客户认购都很积极。“我们客户经理会先帮客户预约额度,没有约上的,最后放出来的客户自己再抢。我们昨天就开始认购了,大部分都卖完了,昨天约的到今天12点之前打款,没有打款剩下的额度还会再开放一次。”

也有某银行渠道人士表示,放给他们的额度只有几个亿,都是提前预约,已经卖完了,客户热情很高。“我有个客户没买上,我让他去别的渠道看看,买邓晓峰产品的人很多,他不是老是开放,门槛也不高,100万,比较友好。”

下单系统一度崩溃

据悉,有大量的客户是没有买到的。“招行虽然总量多,但是按比例来看,招行预约的客户没有买到的比例比较大。”

招行的下单系统还一度崩溃。

除了招行,其它渠道也是如此。有销售经理告诉记者,邓晓峰只给了他们渠道17亿的额度,但根本不够卖。“我们预约至少3倍以上。”他告诉记者,大多数人都没抢到。

北京某大型券商销售人士表示,“我们从上周就开始提前让客户预约了,有多少额度都是提前定好的,客户只管下单。实际上,份额特别紧张,比如我们分公司给了2个亿左右,但预约量就达到4、5亿,最后要砍掉一大半。我那天给客户分额度分得焦头烂额。为了保证每个客户都能买到,我们还控制了每个客户只能下单100、200万。”

该券商销售人士也称,邓晓峰的产品6月1日正式开卖,“其实上周预约一天就约完了,今天就是确认份额,客户争抢很厉害。另外 ,他们给了我们员工的额度,直接秒杀。”

“邓晓峰中长期业绩不错,高毅资产是大公司,客户都很信赖,都愿意买他的产品。我有客户没有买到,我就让他去银行买,可能额度相对充裕一点。”该券商销售人士称。

据悉,这次认购采取预约制度,合同投资者在前几天已经进行了认证,并且进行预约。每个人可以预约多个产品,今天抢到哪个是哪个。每个合同上是有限额。

私募基金是没有按比例配售的,大多数系统是先到先得。

据透露,此次高毅发行的产品为“高毅晓峰2号致信系列基金”的新发子基金,产品成立于2015年,目前是邓晓峰管理规模最大的一只基金,期末公开持股市值就高达80.70亿元。新基金募集完毕后,将全部投入到晓峰2号致信基金中运行。

邓晓峰最新观点:现在是做投资一个相对容易的窗口

邓晓峰:现任高毅资产首席投资官、合伙人,资深基金经理“英华奖”中国基金业20年最佳基金经理。

邓晓峰有20年证券从业经验,16年基金管理经验。曾任博时基金管理有限公司权益投资总部董事总经理兼股票投资部总经理、价值组投资总监兼股票投资部总经理、价值组投资副总监兼特定资产管理部副总经理、主题行业基金经理、社保股票基金经理等职务。博时基金任职期间管理的主题行业基金累计收益率在同期股票型基金中排名第一,持有人创造净回报超过235亿。他管理的社保基金组合实现9年10倍的收益,累计净值增长率1047.26%,超同期沪深300指784.91%,年化收益率29.1%。

奔私到高毅资产后,任职期间管理产品业绩也十分突破。

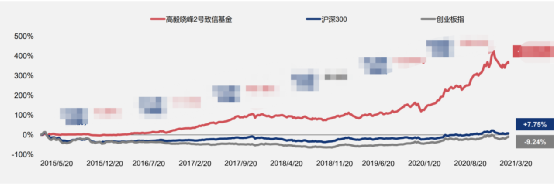

由于私募业绩不能公开宣传,基金君大概说几个数字:

2015年5000点高位成立的产品,随后市场经历了3次“股灾”及2018年市场的大幅下跌。截至2021年4月30日,高毅晓峰2号致信基金累计收益率是同期沪深300累计上涨的52倍,此外同此创业板指是跌的。

净值图大概长这样:

值得注意的是,上周邓晓峰在某银行渠道做了一场直播问答,回答了投资者关心的一些问题。

比如,关于碳中和背景下的投资机会,邓晓峰表示,碳中和本质上要进行能源的转型,会带来相当大的投资和需求的变化,不管在新能源、汽车领域都会有天翻地覆的变化,这是特别大的行业机会。另外从供给层面看,因为有碳中和的压力,对于高耗能行业、上游碳排放密集的行业,有可能在中国及其他国家的供应会逐渐受到约束,这个维度看会带来产品价格上涨的压力,偏上游领域有投资的机会。还有,碳中和要更少利用化石能源,更多利用可再生能源,通过电能利用的方式实现未来可持续发展。

关于造车新势力和传统整车行业的竞争和比较,邓晓峰称,这是百舸争流、百花齐放的现状,造车新势力和传统车企都可以在变革中把握机会,只要企业和领导者下定决心,能够调配资源,利用社会各方面资源实现转型。同时需要这些公司有产品经理的基因,需要理解消费者需求,通过更好的产品满足消费者需求,实现产业升级和迭代。因为在汽车向智能化过度的阶段,其实产品不够成熟,需要企业和消费者不断互动,实现迭代和演进的过程。

关于医药行业的投资机会,邓晓峰表示,医药行业本质是研发驱动、产品驱动的行业,具有更自下而上的特点,某种程度上集采政策也会改变行业价值实现的过程。集采对行业最大的影响,尤其对创新药的影响,会把产品周期缩短,当中国有了多个高质量的供应商后,往往集采到来了,结果是让这些产品有相对激烈的竞争。

关于国潮是否会成为新的投资赛道,邓晓峰表示,国潮崛起在慢慢变成新的潮流,背后有两个原因:一是供应的维度,从产品的质量和设计做得越来越好,某种程度上贴近消费者需求,创造消费者喜爱的痛点,会有更多供应出来,带来消费者的认可;另外一个维度,随着一代代年轻人成长,在新一代消费者认识框架里面,中国产品的质量和调性,满足国内需求的特点更突出,我们更愿意给国内产品更多溢价,随着经济发展水平和收入提高,所以在未来在多个领域看到国潮崛起,国产品牌的升级,消费品领域创业的机会、品牌升级的机会。

邓晓峰认为现在是做投资一个相对容易的窗口,今年是上市公司盈利较好的年份,下半年资金面可能略微偏紧,市场更多是一个结构性表现。关注上游资源品、细分制造业公司,看好汽车电动化和智能化,但要回避光伏,可以开始逐步关注互联网公司。

“在市场情况比较差的时候做投资是相对容易的,我觉得现在是一个相对容易的窗口。”邓晓峰说,经历了几年的结构性牛市,从风格上来说,市场逐渐进入一个比较后期的阶段,市场本身有压力,不会像之前一样表现那么好,有调整的时候,方便去做一些投资的选择。大多数跌的时候,去找过去几年没有表现的公司,反而是一个比较好的时机;在历史上同涨同跌时,很难做提前的准备。往往在市场低迷的时候,基金经理、投资人都更好。

“站在目前的时点,组合调整的话,继续延续去年下半年。第一、从企业的角度看机会;第二、要跟市场头部集中的情况稍微偏离一点。”邓晓峰说。

在投资组合上,邓晓峰表示,一是增加了上游资源品、原材料、细分制造业的公司;二是增加了信息技术行业;三是科学消费,不是电商,主要是一些汽车行业的公司;四是制造业的工业企业;五是能源行业。

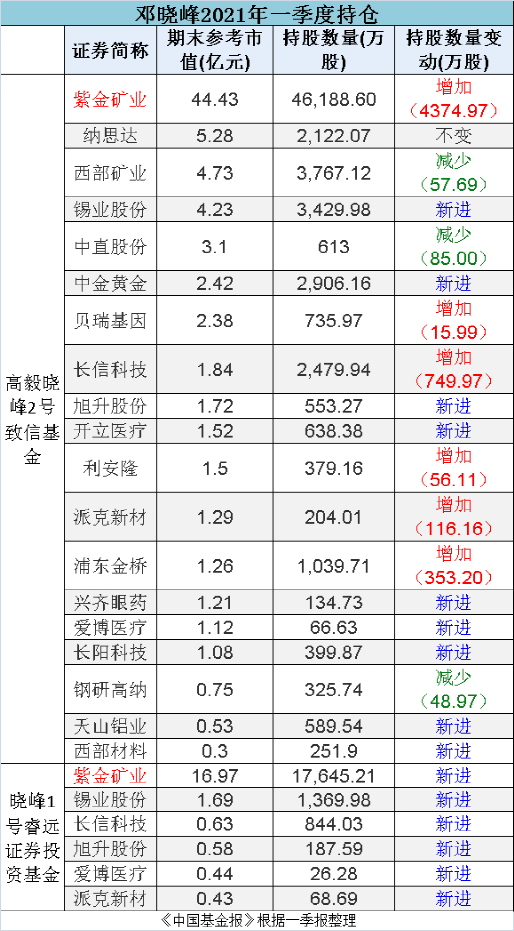

邓晓峰最新A股100亿持仓

邓晓峰在一季报中,出现在19只股票的前十大流通股东名单中,旗下两个产品合计持有市值超100亿元。

其中,高毅晓峰2号致信基金共出现在 19 只股票的十大股东之中,期末参考市值合计为 80.7 亿元;晓峰1号睿远证券投资基金共出现在 6 只股票的十大股东之中,期末参考市值合计为 20.75 亿元。

具体来看,紫金矿业仍是第一重仓股,邓晓峰两只产品均增持/新进持有,合计持有股数超6.3亿股,持有市值超60亿元。

锡业股份为第二重仓股,两只产品合计新进买入持有近6亿元。纳思达为第三重仓股,持有市值超5亿元。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。