国信策略:市场流动性短期内不会出现“急转弯”

核心结论

3月份金融市场流动性整体上较为宽松。具体来看,虽然3月份央行通过广义再贷款工具和公开市场逆回购操作继续小幅回笼资金,但从利率端来看,公开市场逆回购加权平均利率仍维持低位不变,货币市场上3月底以来SHIBOR隔夜利率、7天银行间质押式回购加权利率等利率普遍下行,债券市场上3月份以来长短端国债利率同样双双走低。展望后市,我们认为虽然随着经济复苏的不断推进,央行货币政策将逐步回归正常化。但一方面由于去年疫情期间国内货币政策本身相对克制并未进行大规模的刺激,另一方面政策更加关注的CPI通胀数据目前依然未出现大幅的上行,因此我们认为后续市场流动性短期内不会出现“急转弯”。

基础货币:3月份央行广义再贷款工具小幅回笼资金

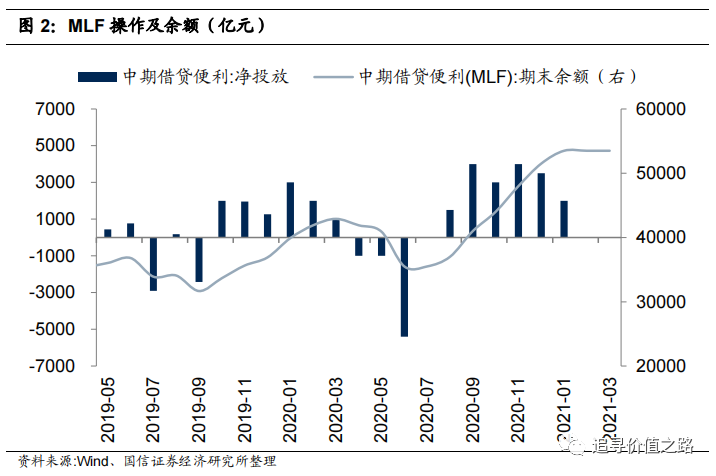

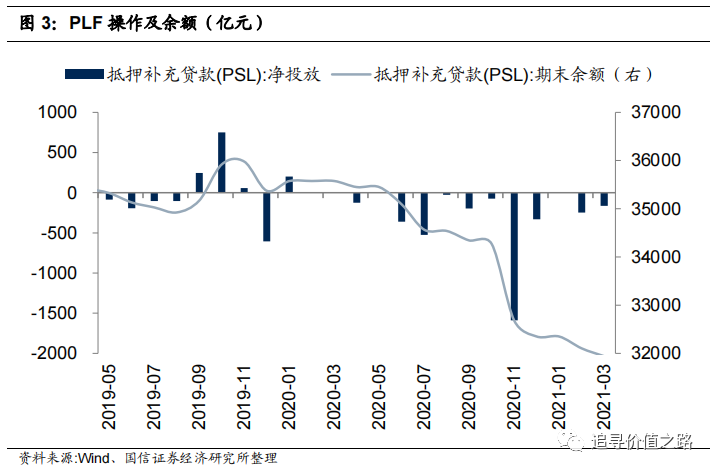

广义再贷款工具:3月份广义再贷款工具小幅净回笼资金。3月央行通过SLF操作小幅净投放基础货币64.4亿元,SLF期末余额升至64.4亿元;3月MLF到期1000亿元,央行投放1000亿元,因此MLF期末余额仍为53500亿元;PSL当月到期164亿元,期末余额降为31940亿元。整体来看,3月央行通过广义再贷款工具继续向市场小幅净回笼资金64.4亿元,不过回笼金额较上月大幅下降。

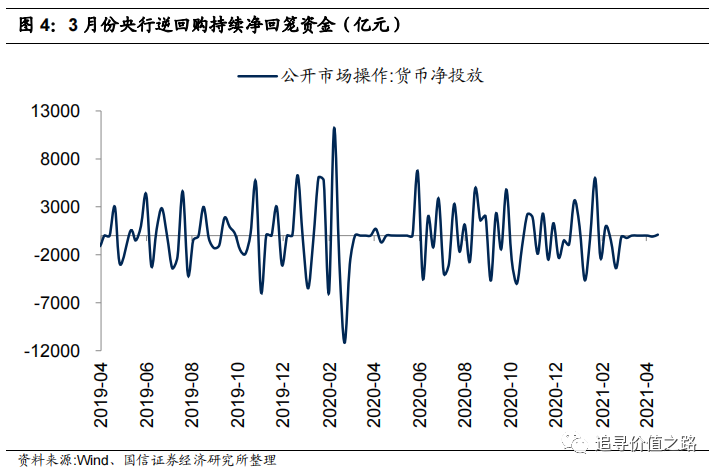

公开市场操作(逆回购):3月份央行通过公开市场逆回购操作持续净回笼基础货币。从具体金额来看,3月份央行通过逆回购投放货币2400亿元,回笼基础货币2650亿元,因此3月份央行通过公开市场逆回购操作小幅净回笼资金250亿元。

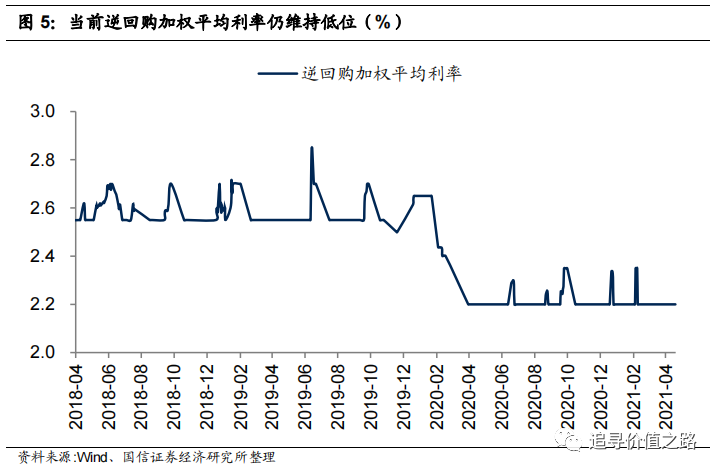

3月份逆回购加权平均利率仍维持低位。由于去年3月份以来央行逆回购操作多以7天期品种为主,因此逆回购加权平均利率就持续维持在低位。虽然央行在去年6月中下旬连续4个交易日、8月中下旬连续3个交易日、9月中下旬连续10个交易日、12月中下旬连续5个交易日以及今年2月初连续3个交易日开展14天期的逆回购操作,使得逆回购操作加权利率阶段性抬升,但总体来看,央行依然是以7天期品种操作为主,且当前再度回归7天期品种,因此当前逆回购加权平均利率仍处于低位。

货币市场:货币市场利率普遍下行

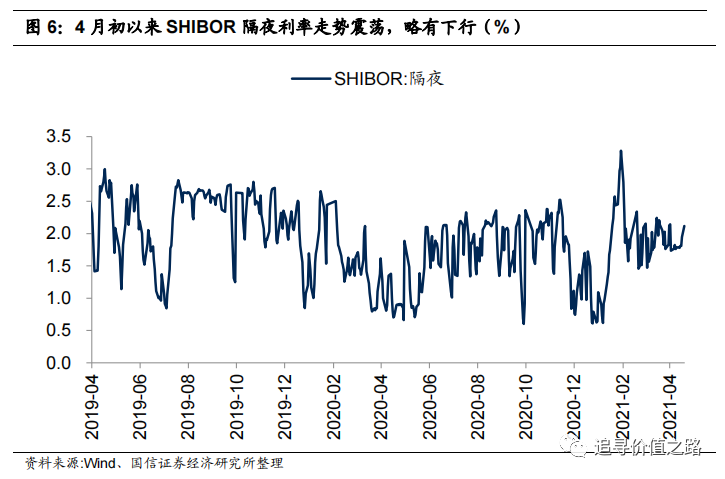

SHIBOR隔夜利率:3月底以来SHIBOR隔夜利率走势震荡,略有下行。截至4月19日,SHIBOR隔夜利率为2.12%,本月至今平均1.86%,3月平均1.92%。去年5月份开始,随着货币政策边际上开始转向,SHIBOR利率开始触底回升,中枢不断抬升,期间爆发了像永煤信用债违约事件,进一步引起债市出现抛压以及债基大量赎回的现象,SHIBOR利率于11月中旬一度达到阶段性高点,随后政策表态不急转弯,利率开始震荡回落。岁末年初随着市场资金面趋紧,SHIBOR利率12月底以来再度出现了大幅的上行,不过自今年2月份开始,SHIBOR隔夜利率高位回落,并维持震荡走势。

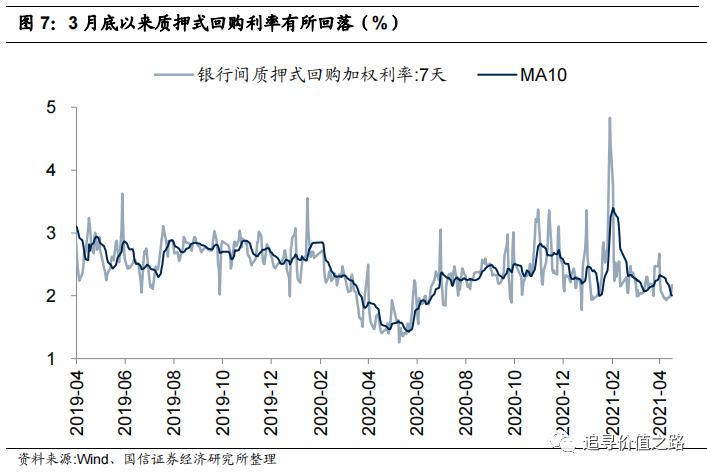

银行间质押式回购加权利率:3月底以来质押式回购利率有所回落。截至4月18日,7天银行间质押式回购加权利率为2.17%,本月至今平均为2.03%,3月平均为2.20%。从变化趋势来看,7天银行间质押式回购加权利率在去年5月中旬触底后开始震荡上行,不过8月底以来该利率有所回落,信用债事件带来利率短期震荡上行,之后维持震荡下行。同样岁末年初随着市场资金面趋紧,12月底以来质押式回购利率震荡上行,不过2月初以来质押式回购利率大幅下行,且当前处于略低于2019年来中枢水平位置。

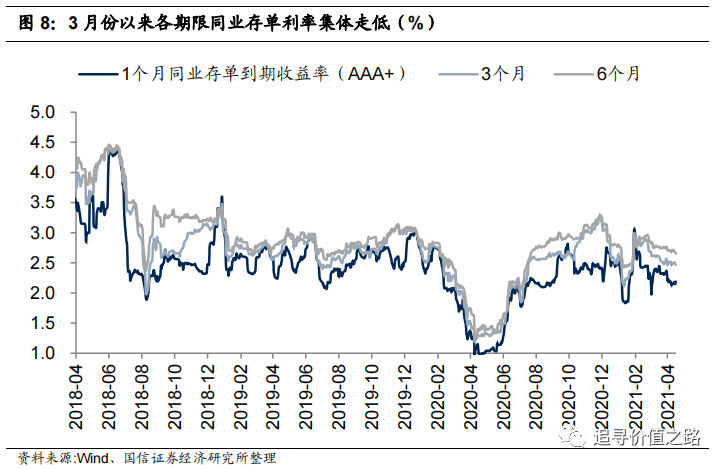

同业存单到期收益率:3月份以来各期限同业存单利率集体走低。截至4月18日,1个月同存利率为2.19%,本月平均2.17%,上月平均2.32%,6个月同存利率为2.65%,本月平均2.69%,上月平均2.77%,1个月和6个月期限利差为46bp,较3月底小幅扩大3bp。日度高频数据显示,2019年11月开始,各期限同业存单利率出现较为显著的下行趋势,于去年4月底触及2017年中旬以来的新低,5月份开始,长短期同业存单利率持续走高,并在12月基本回升至历史中枢水平,今年2月份以来各期限同业存单利率自中枢位置再度集体走低。从利差的角度看,长短期存单利差波动较大,在去年12月初达到高点后震荡缩窄,不过今年2月份以来长短期存单利差开始触底回升,当前来看基本处于2019年来中枢水平。

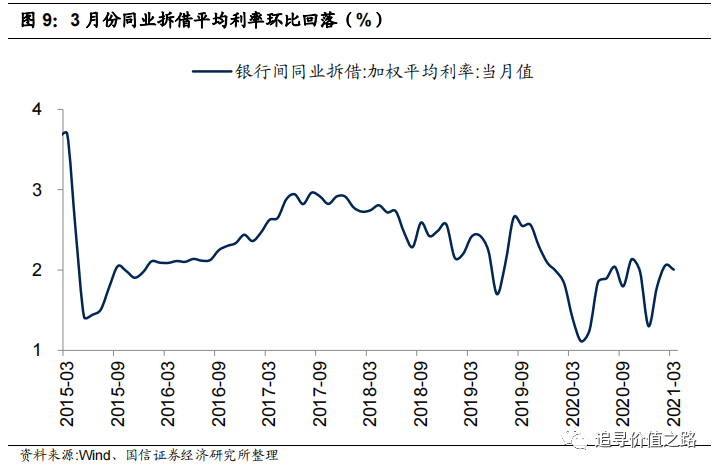

银行间同业拆借加权平均利率:3月份同业拆借平均利率环比回落。3月银行间同业拆借加权平均利率为2.01%,环比下降5bp。去年年初该利率下行趋势显著,并在4月份达到低点,此后该利率自低位震荡回升,在10月份达到阶段性高点后再次持续下行,今年1月份开始同业拆借平均利率低位震荡回升。

债券市场:3月份以来长短端国债利率双双走低

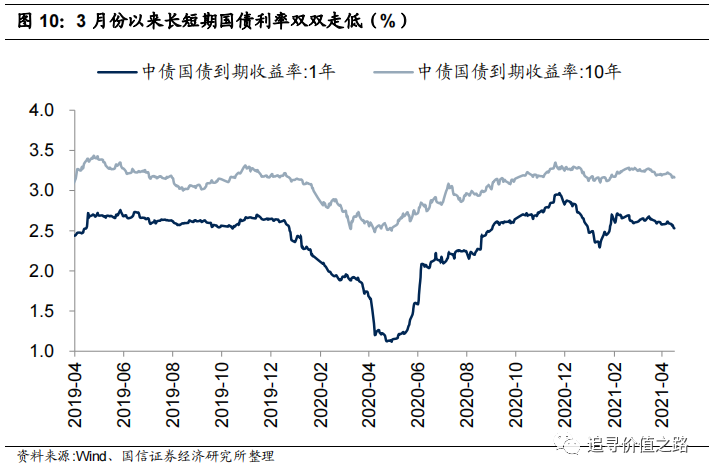

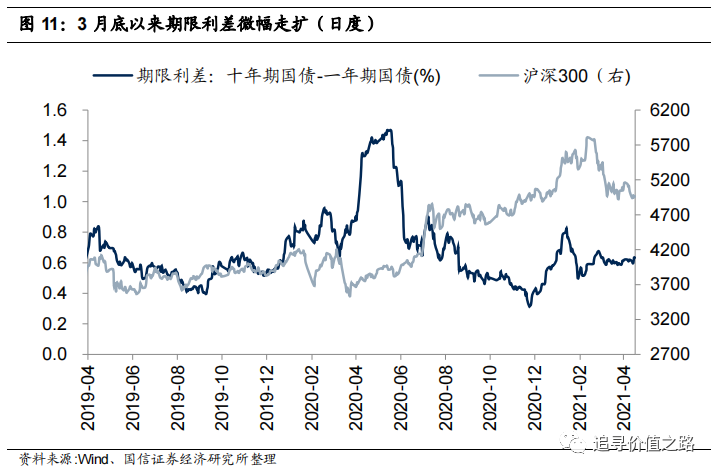

国债到期收益率:3月份以来长短期国债利率双双走低。截至4月18日,1年期国债到期收益率为2.53%,10年期国债到期收益率为3.16%,相比上月末,分别下行5bp和3bp。日度高频数据显示,去年4月底1年期和10年期国债利率触底后强势反弹,期间受信用债违约事件影响,长短期国债利率持续上行。随后央行政策定调不急转弯,长短端国债利率出现回落,今年以来长短端国债利率走势整体上较为震荡。从期限利差的角度看,去年5月中下旬以来期限利差震荡下行,在11月份触底后,期限利差开始震荡回升。截至4月18日,长短期限利差为63bp,相比于上月末微幅走扩。

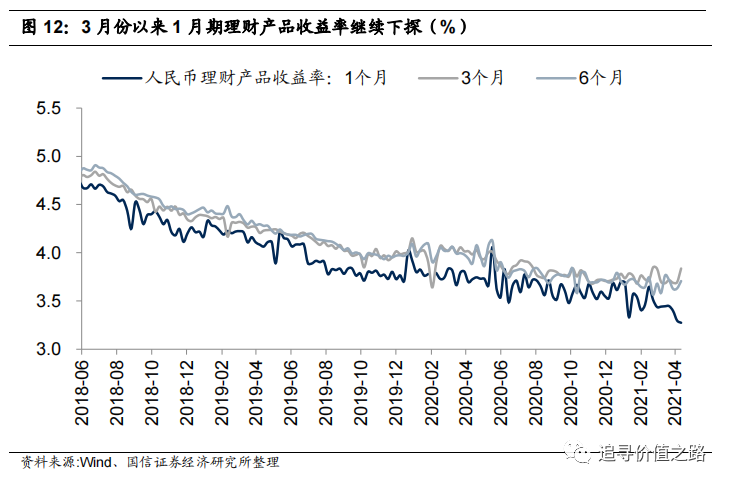

理财产品预期年收益率:3月份以来1月期理财产品收益率继续下探。截至4月11日,1个月、3个月、6个月理财产品预期收益率分别为3.27%,3.84%,3.71%,相比3月末分别变化-12bp、+15bp、+8bp。从趋势来看,2018年2月份以来各期限理财产品收益率集体下行趋势十分显著,目前来看,各期限理财产品的收益率依然还处于历史低位。

风险提示:宏观经济不及预期,海外市场大幅波动、历史经验不代表未来。

(文章来源:追寻价值之路)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。