连续5年业绩前50%的基金经理【均衡篇】

全民买基金的时代来临,如何破解“基金赚钱,基民不赚钱”怪圈?如何助力广大投资者玩转基金?7月17日(周六)新浪财经2021基金嘉年华在深圳举行,大佬教你“搞钱”,劲爆盲盒大奖,有趣有料游戏,等你来!【名额有限,报名入口】

如果有人告诉你某只基金业绩排在同类的前50%,你肯定也会不以为然。然而事实是,能够连续5年业绩都排在同类前50%的基金实际上凤毛麟角。

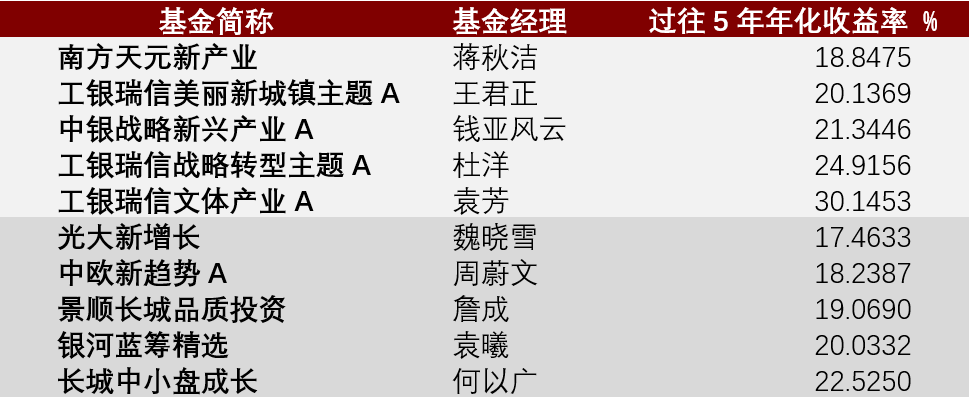

据统计,2016年之前发行的、至今仍在的三类基金共计1333只(偏股混合型基金 470只,普通股票型148只,灵活配置型基金715只)。其中,只有36只基金在2016年-2020年间每年都跑在同类前50%,而这36只基金中又有19只基金期间换过基金经理。所以,真正意义上5年业绩排在前50%的基金只有17只,它们从1333只基金中脱颖而出,是当之无愧的凤毛麟角。

接下来,我会带大家详细分析这17只5年业绩排在前50%的基金。值得注意的是,这17只基金中,有7只都是主要投消费赛道的,我们会在下篇的《消费篇》中具体分析,上篇我们首先来看消费之外的这10只基金。

这些基金连续获得好业绩的秘诀是什么呢?我们梳理出了以下4条共同点:

01

一般是均衡风格

长跑冠军不等于年度冠军。投资“马拉松”跑得好的一般都是均衡风格。

通过数据我们可以看出,这十只基金是名副其实的长跑冠军。如果只看每年的业绩排名,除了袁芳的工银瑞信文体产业以外,基本都没有在单一年份中业绩表现特别优异的。

数据来源:Wind,投基怪盗团整理

究其原因,A股一直都是风格切换和行业轮动比较快的市场。比如说,2013年-2015年,市场是中小创的天下,风格的起因是互联网浪潮的来袭。而2016年供给侧改革的推出,使得主板利润大幅度改善,正值市场经历了2015、16三轮股灾的洗礼,市场风格切换到白马蓝筹,而这种风格切换的最直观体现就是市场愿意给主流风格更高的估值,尤其在2017年的所谓的“漂亮50”行情。在2019年科创板注册制开启后,市场风格又一次出现了切换,中小创的估值一路飙升,创业板的走势明显好于上证50和沪深300。

所以基金行业就出现了所谓的“冠军魔咒”,单一年度的业绩冠军往往是在某一年押注对了某一个风格,但大概率在第二年业绩会变现较差,形成很大的业绩反差。这类型的基金更适合阶段性的配置,真正能够长期持有的基金主要还是以均衡风格为主,我们归纳出的这十支基金也都是均衡风格,并不押注单一行业或依赖某种风格。

当然,从过往5年的历史经验来看,食品饮料行业除外,这一点会在下篇重点讨论。

02

平均年化回报高

数据来源:Wind,投基怪盗团整理

细水长流,往往业绩不会差。虽然前面提到这十支基金基本都没有在单一年度有特别高的回报,但是过往5年的年化回报平均超过了21%。这个数据在熊市和震荡市期间看,尤其难能可贵。

03

回撤控制是核心

数据来源:Wind,投基怪盗团整理

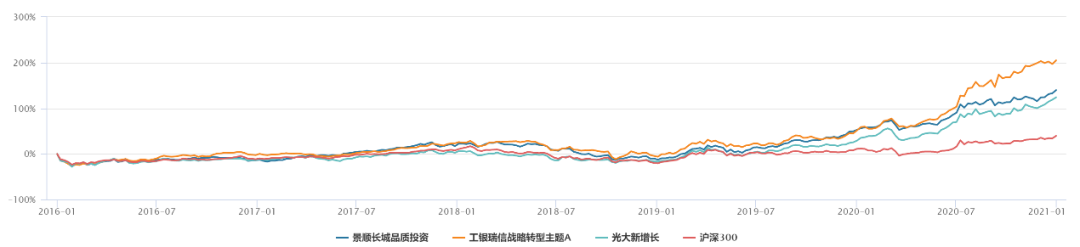

回撤控制是成为长跑冠军的核心。想要连续5年排在前50%,风险管理一定是优先于追逐业绩的。我们可以看到,这十支基金过往五年的最大回撤都明显低于同类平均,呈现出了牛市能涨、熊市能守的特征。

由于A股过往牛短熊长,如果在某一下跌行情中回撤较大,当年的业绩很难发生V型反转,就很难连续5年排在前50%。比如姚志鹏的嘉实低碳环保,虽然在过去5年的总业绩可以排在同类的前5名,但由于2018年-46.7%的回撤,当年的业绩排在了同类的后20%。

04

把握优势行业,选股能力强

首先,这些长跑冠军的选股能力都不会差,基本在同类中都排在前50%。

数据来源:Wind,投基怪盗团整理

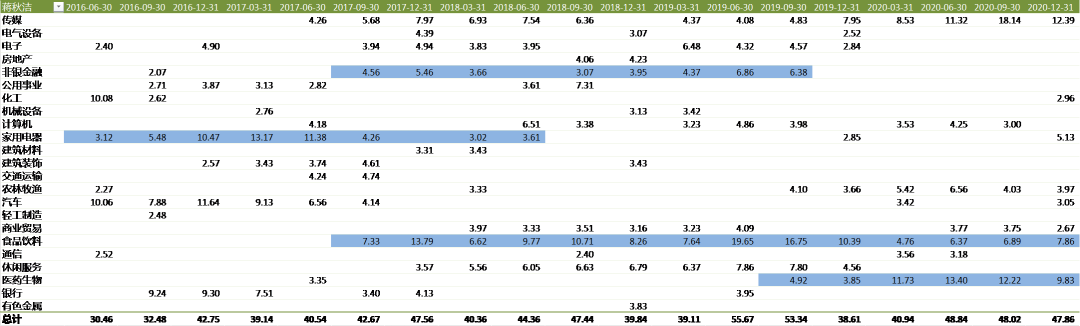

其次,虽然是均衡风格,但这十位基金经理都拥有中观行业的分析能力,能够在市场不断的风格切换和行业轮动中阶段性的把握优势行业和个股,而不是简单地分散买入不同行业股票并长期持有。

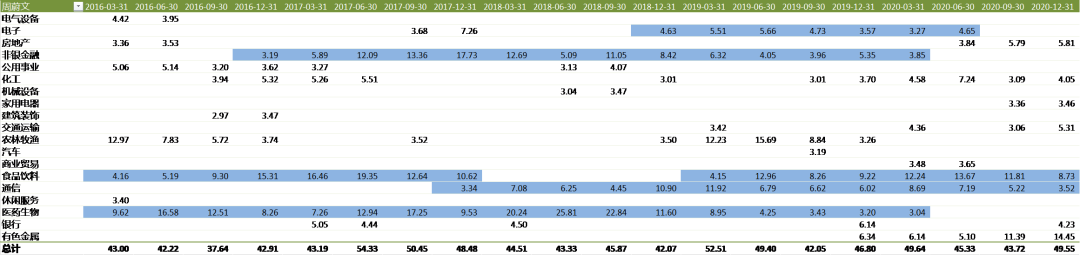

比如,上述这些基金经理基本都在2017年重仓了家用电器、食品饮料和银行,在2020年布局了医药生物、科技等板块。由此可见,对于行业景气度的把握是成为长跑冠军的必须素质。

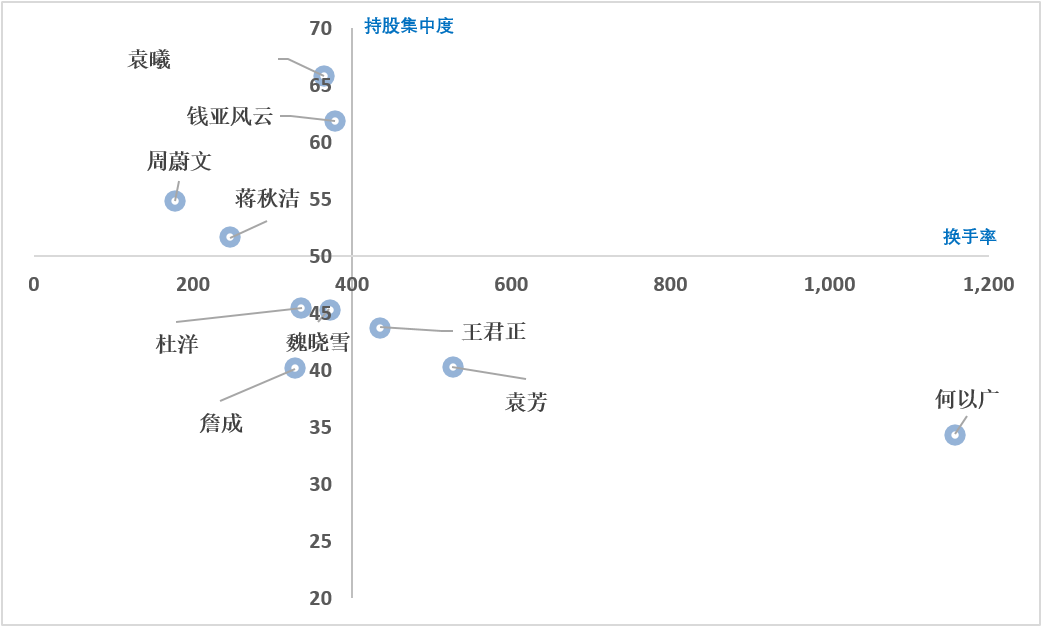

接下来,我们从换手率和持仓集中度这两个维度,将这10位基金经理做了归类,看一下他们在投资风格特征上的具体差异。

数据来源:Wind,投基怪盗团整理

1

高换手+低集中度

换手率高的基金经理们基本上持仓集中度都不会太高,会更加均衡。

在何以广、袁芳、王君正这三位中,何以广的换手率最高,属于纯交易型选手,而袁芳与王君正过去五年的换手率在4-5x左右,主要特征是会通过行业景气度做中观行业的阶段性布局。

具体来看他们的这三只基金:

长城中小盘成长 何以广

工银瑞信文体产业 袁芳

工银瑞信美丽城镇主题 王君正

❏ 长城中小盘成长 何以广

在10只均衡型风格的管理人中,何以广的长城中小盘成长是换手率最高的,在2015年-2020年里,换手率在7x-17x之间波动。虽然高换手,但何以广在仓位上择时不明显,所以我们认为他属于交易型选手。

制造业、机械、电器设备、新能源、军工等成长类行业是何以广的优势方向,但他也会加入金融股、上游周期品等偏价值的行业,所投行业7-10个,单一行业很少超过10%的仓位,分散度高。整体风格很均衡。

❏ 工银瑞信文体产业 袁芳

袁芳的工银瑞信文体产业呈现了比较强的行业轮动特征,例如2017/2018布局食品饮料、家用电器,2019年加入了农林牧渔的仓位,2020年布局了电子、汽车板块。因此整体来看,她的产品进攻性更强,及时换仓调整也有效控制了产品回撤。

❏ 工银瑞信美丽城镇主题 王君正

与袁芳不同的是,王君正的行业轮动特征并没有那么明显。整体来看王君正会一直维持比较均衡的配置风格,也比较青睐价值股,会对非银金融、地产长期配置,并偏好食品饮料、医药生物这些大消费赛道。同时,背靠工银瑞信较强的投研实力,王君正的行业覆盖比较广,对机械设备、电气设备、化工等多个中游周期行业也会有布局。

2

中低换手+低集中度

景顺长城品质投资 詹成

工银瑞信战略转型主题 杜洋

光大新增长 魏晓雪

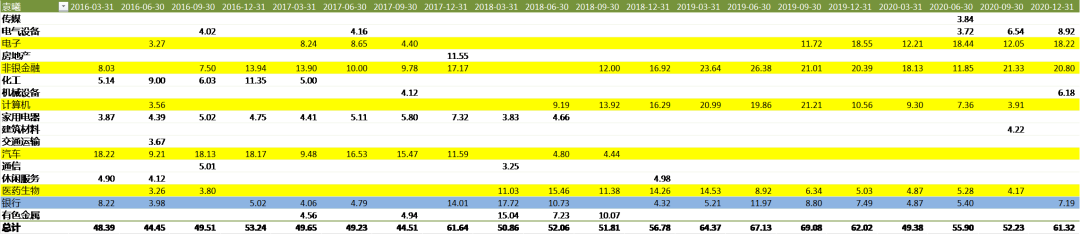

这3只基金的换手率在3X-4X,行业配置非常均衡,在过往20个季度里覆盖过的行业均超过了20个,行业集中度不高,较少出现单行业配置比例超10%的情况。管理风格基本上是从行业景气度的角度出发选择优势赛道,再从自下而上的角度甄选个股。因此他们都会呈现在不同时间配置不同行业的阶段性规律。

具体来看:

杜洋(工银瑞信战略转型)的风格长期来看是均衡风格,短期内会根据市场进行调整。例如2016/2017年他的持仓价值风格明显,持有大量金融地产类股票;2019年开始,略偏向成长风格,买入了之前较少布局的传媒、医药等成长性强的股票。目前,杜洋的持仓又偏向价值风格,重仓金融股,因此2021年春节后,他的基金净值并未受抱团成长股大跌而受到影响。

魏晓雪(光大新增长)有中盘风格的暴露,持仓中有600-700亿市值的中盘股,也有100-200亿市值的小盘股,是位比较难得且突出的中小票猎手。

詹成(景顺长城品质投资)的持仓长期均衡,但是他对电子和医疗行业有所偏爱,长期重仓。相较其他4位基金经理,他的风格更偏成长。因此,2021年抱团成长股大跌对他的影响最大。

数据来源:Wind,投基怪盗团整理

3

中低换手+高集中度

南方天元新产业 蒋秋洁

中欧新趋势 周蔚文

银河蓝筹精选 袁曦

中银战略新兴产业 钱亚风云

高集中度和中低换手率意味着处在这个象限的基金经理会更注重选股,在行业的选择上也会更倾向于长期赛道,持仓周期会更长。

对于蒋秋洁管理的南方天元新产业和周蔚文管理的中欧新趋势来说,他们都会布局优质的赛道、精选个股,风格长时间来看也偏向均衡。因此,他们两人对行业的布局会出现阶段性重合:例如2017-2018年均看好非银金融;2017年之后都长期重仓食品饮料。

数据来源:Wind,投基怪盗团整理

当然他们也有不同点:

蒋秋洁(南方天元新产业)换手率比周蔚文略高,尝试了更多行业的布局,例如周蔚文从未投资过通讯行业,但是蒋秋洁从2017年便开始探索并重仓。

周蔚文(中欧新趋势)是投资界的老将,拥有14年的投资经历,在行业的布局上更有自己的偏好,规律性、周期性更强。

同时,周蔚文在2016年、2018年都较好地控制了组合的回撤。蒋秋洁投资经历6年,2016年是她遇到的第一个熊市,回撤控制比周蔚文差,在2018年的熊市中,她才逐渐表现出强大的风险控制能力。由于目前策略、风格接近,2019年以来投资收益极其相似。

数据来源:Wind,投基怪盗团整理

相比之下,袁曦的银河蓝筹精选和钱亚风云的中银战略新兴产业会长期持续重仓某一些行业,且对于分红率高、股价稳定、估值较低的银行股会有长时间的重仓,整体风格会更加均衡。

具体来看,

袁曦(银河蓝筹精选)的持仓里非银金融、银行、汽车均长期有配置,并且比较偏爱电子、医疗、计算机这类成长赛道。

数据来源:Wind,投基怪盗团整理

钱亚风云(中银战略新兴产业)在管的第一只基金便是消费主题基金,基金经理对大消费赛道有更深的理解。因此,他的持仓中,除了银行、非银金融,持有最多的便是家电、食品、医药这些大消费行业的股票。

数据来源:Wind,投基怪盗团整理

以上是5年排在前50%的均衡型基金经理们,其他基金盘点请点击今日第二篇继续查看,谢谢~

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。