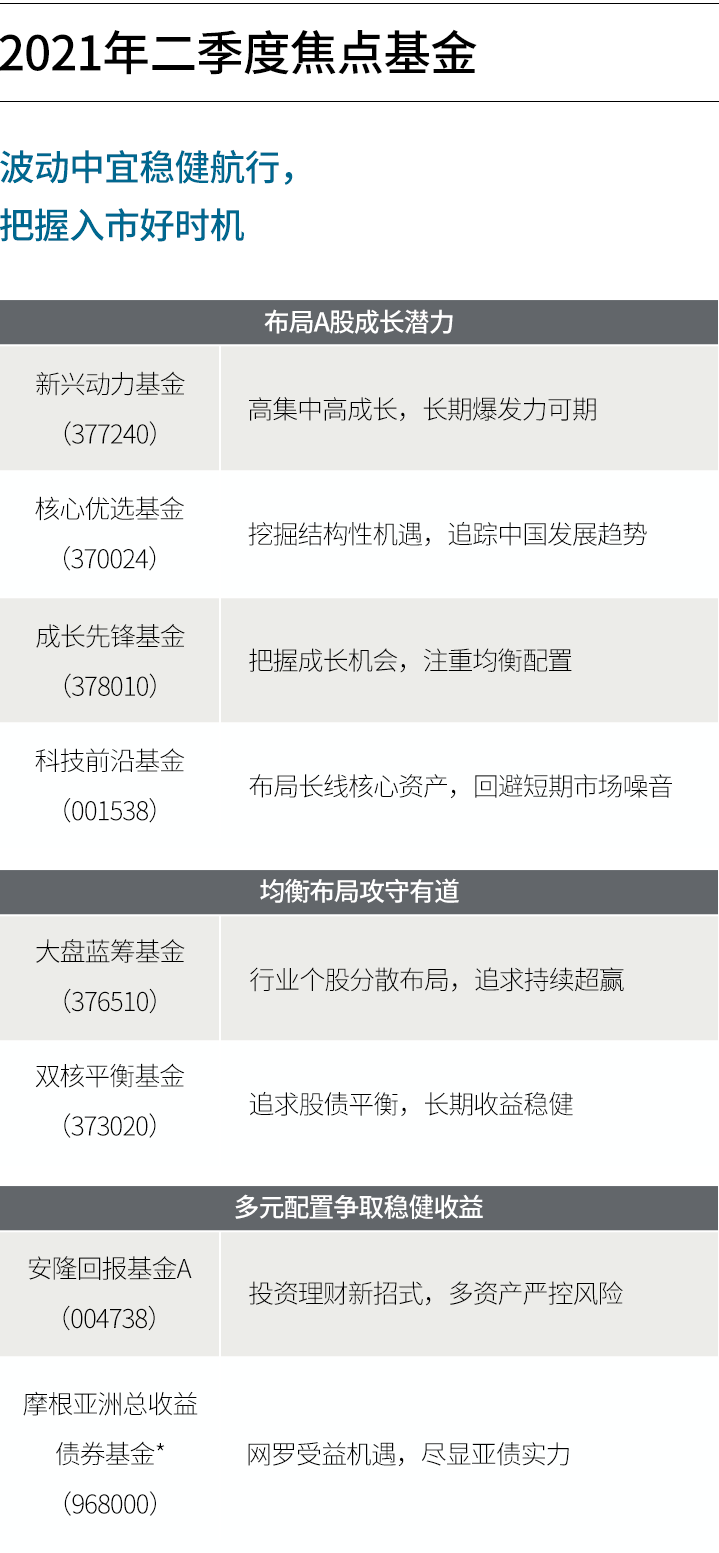

每周市场洞察:周期与成长齐飞,沪指放量收复3600点

本篇摘要:

【市场观察1】A股:周期与成长齐飞,沪指放量收复3600点

【市场观察2】新能源:政策与数据共振,新能源板块领涨

【市场观察3】海外:复苏与宽松仍是主基调,下半年仍看好股票与信用债

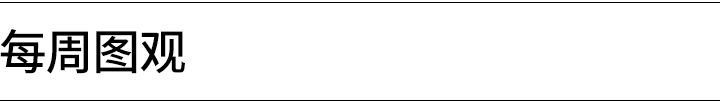

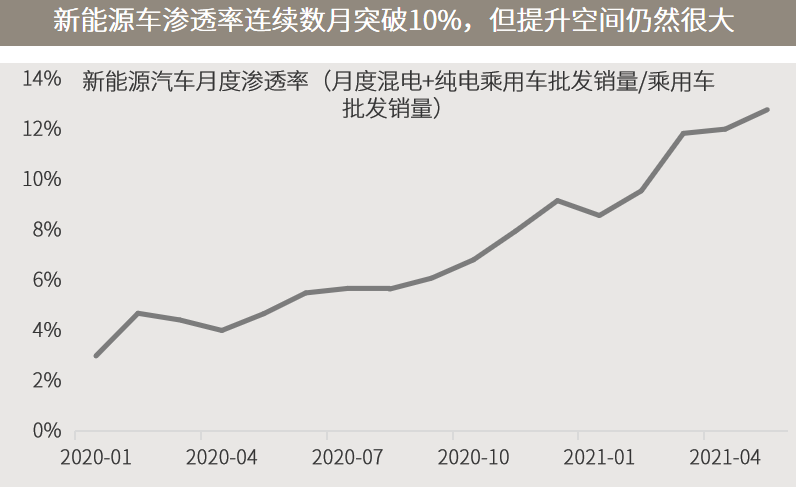

汽车电动化乃大势所趋,关注新能源中长期投资机会

△资料来源:摩根资产管理。(左图) 中国汽车工业协会。*新能源汽车(NEV)是指可以享受政府补贴的插电式电动汽车,包括纯电动汽车和插电混合动力汽车。根据国务院在2020年11月发布的行业发展规划,中国的新能源汽车市场份额将从2020年的5%提升至到2025年的20%。(右图) 国际能源署、普华永道、半导体行业协会。国际能源署,按主要市场划分全球电动车销量,2010-2020e,巴黎https://www.iea.org/data-and-statistics/charts/global-electric-car-sales-by-key-markets-2010-2020e。2020年数据为初步数据;包括乘用车和商用轻型车。预测、推测和其他前瞻性声明是基于当前的看法和期望。它们仅用于说明目的,并作为可能发生的情况的指示。考虑到与预测、推测或其他前瞻性声明相关的内在不确定性及风险,实际事件、结果或业绩可能与所反映或设想的有实质性差异。中国指南。数据截至2021年4月30日。

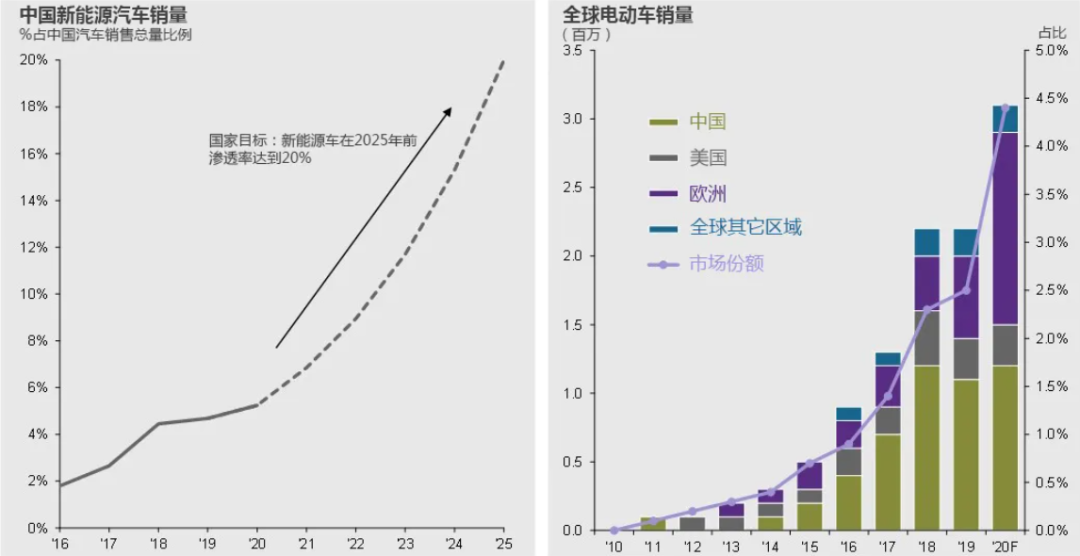

A股:周期与成长齐飞,沪指放量收复3600点

■ 周期与成长齐飞,沪指重返3600点:

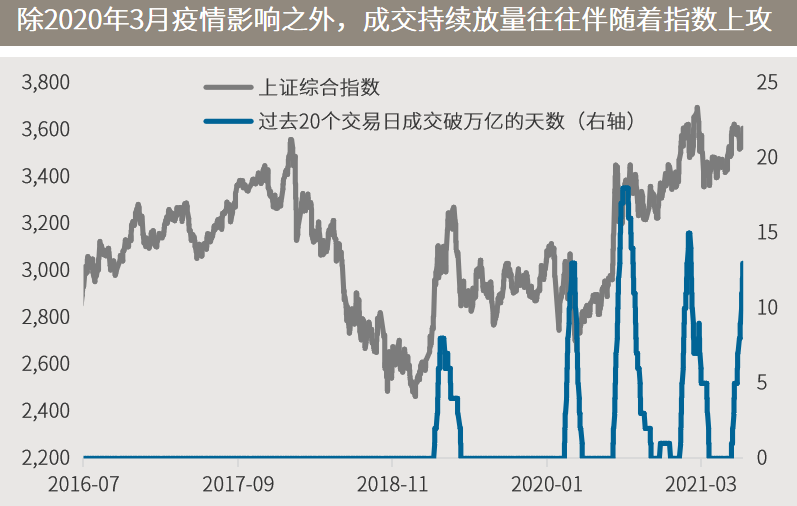

随着投资者逐渐消化前周美联储的鹰派信息,并重新聚焦到企业盈利与全球共振复苏的大势,本周A股放量收复上周失地并重返3600点之上。一些迹象显示市场正在形成上攻的共识:资金层面,两市成交连续6个交易日破万亿,过去20个交易日更有13个交易日破万亿,显示做多动能充足;并且在这一过程中,陆股通为代表的外资也在加仓;其次,本周周期性与成长性行业齐飞,显示投资者对复苏、盈利、政策、市场驱动等方面的预期从分歧到共识的转变,故行业层面也从轮动向全面转变。

■ 强劲盈利增长或延续,有望打开市场上行空间:

当前全球经济的复苏虽有波折,但仍是上行趋势,大部分A股公司都将受益于经济增长,预计盈利仍是三季度市场的核心矛盾与驱动。A股公司全年盈利增速预计可达25%以上,非金融企业盈利增速或超40%,这将进一步打开A股的上行空间。另一方面,大部分行业相对估值仍然处于20%分位数以下,市场可能会出现持续性的高低估值收敛的情形。行业上,盈利超预期和高景气成长的板块值得重点关注,前者包括银行、电子、有色、汽车等,后者包括新能源车、光伏、半导体等。

△资料来源:万得,上投摩根(上)申万一级行业,数据区间2021.06.21-2021.06.25;(下)统计滚动20个交易日里成交突破万亿元的天数,数据区间2016.07.01-2021.06.25。

新能源:政策与数据共振,新能源板块领涨

■ 政策与数据共振,新能源板块领涨:

受支持性政策出台及强劲的行业数据等因素提振,光伏、电动车为代表的新能源板块本周领涨A股。国家能源局近日发布通知,要求加快推进屋顶分布式光伏发展,成为本周引爆新能源行情的催化剂。而此前一周中汽协发布的数据则显示,尽管5月整体汽车销量今年以来首次同比下滑(部分受去年高基数和缺芯等因素影响),但新能源汽车仍然逆势大增166%至21.7万辆,继续刷新月销售纪录。

■ 中长期成长前景广阔,新能源值得持续关注:

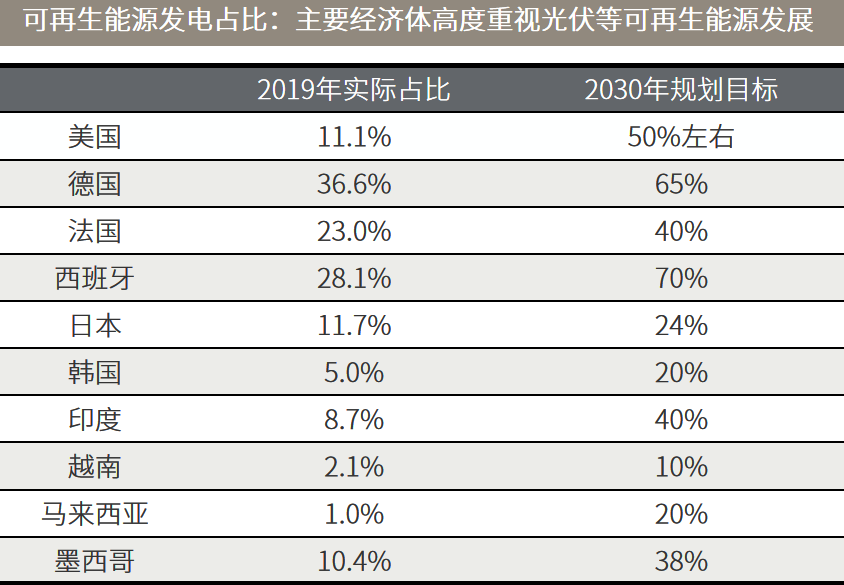

新能源产业前景广阔,中长期发展逻辑过硬,值得投资者持续关注。汽车的电动化乃大势所趋,渗透率加速提升在即。据Marklines,从渗透率的角度,2019年全球电动化渗透率仅2.58%,其中国内、海外新能源乘用车渗透率分别仅4.82%、1.64%,预计到2025年国内超20%,海外达到15%-20%,未来几年都将处于高速增长期。光伏为代表的可再生能源同样发展潜力巨大,据BP世界能源数据和REN21的不完全统计,大部分国家2030年的可再生能源发电占比目标在30%以上,西班牙高达70%,德国高达65%。

△资料来源:万得,(上)中汽协,数据区间2020.01-2021.05;(下)东吴证券汇总REN21、BP、北极星太阳能光伏网的数据。

△资料来源:万得,(上)中汽协,数据区间2020.01-2021.05;(下)东吴证券汇总REN21、BP、北极星太阳能光伏网的数据。海外:复苏与宽松仍是主基调,下半年仍看好股票与信用债

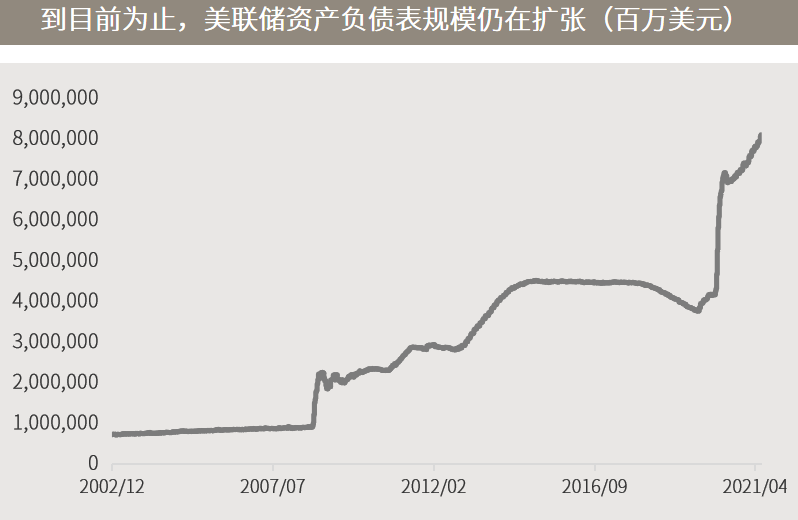

■ 美联储淡化鹰派论调,美股再创历史新高:

随着美联储主席讲话淡化前周会议的鹰派论调,以及美国两党就万亿美元的基建提案达成一致提振市场情绪,本周美股引领全球主要市场相继收复上周失地,并创出新高。美联储主席鲍威尔周二重申,美联储有意鼓励就业市场“广泛且包容性”复苏,并表示不会仅仅因为担心即将到来的通胀而过快加息。周四,美国总统拜登接受了参议院两党达成的1.2万亿美元的基建投资提案,该提案旨在升级美国的道路、桥梁和高速公路,并帮助刺激经济。

■ 复苏与宽松仍是主基调,下半年仍看好股票与信用债:

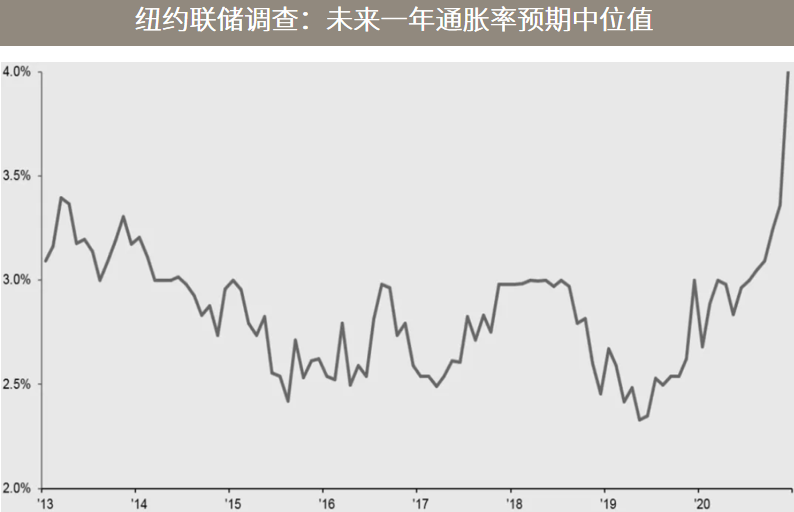

本周也有旧金山联储主席戴利等地方联储官员释放偏鹰派的言论,例如认为可自今年晚些时候开始缩减QE等,主要出于对通胀和金融稳定等风险的担忧。毕竟纽约联储5月消费者预期调查显示,受访者预计未来一年通胀水平将达到4%,创下该调查开始以来的最高记录。受供给瓶颈及财政刺激等因素的影响,通胀前景仍面临不确定性,但升势有望自下半年开始放缓。预计美联储下半年也将继续向市场传递逐渐缩减QE的想法,但真正加息或要等到2023年或者形势更为明朗之后。在复苏和政策仍然较为宽松的大环境下,下半年的资产配置仍应关注股市和信用债;担忧通胀的投资者,也可关注大宗商品和房地产。

■英国央行维持刺激措施不变,料通胀率会在3%之上触顶

■ 美国5月个人支出环比持平,核心PCE物价指数创29年来最大同比升幅

■ 美国5月新屋销售降至一年低位,6月Markit制造业指数创新高

■ “十四五”纵深推进“双创”,国常会释放新红利

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。