大佬们集体被摩擦,坚守还是放弃?

时至今日

百亿基金经理已经不再稀奇

不算债券、指数基金经理

光是主动权益基金经理

管理超百亿的已经100多位

我们进一步梳理一下

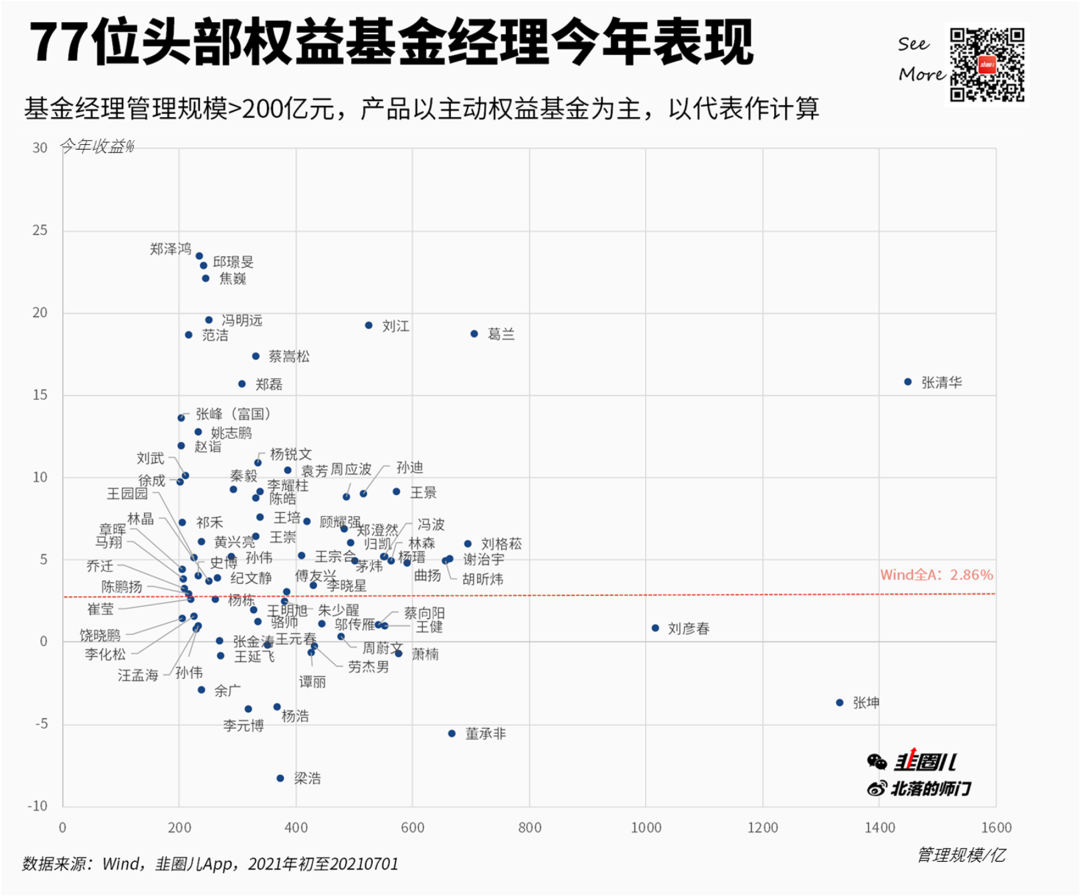

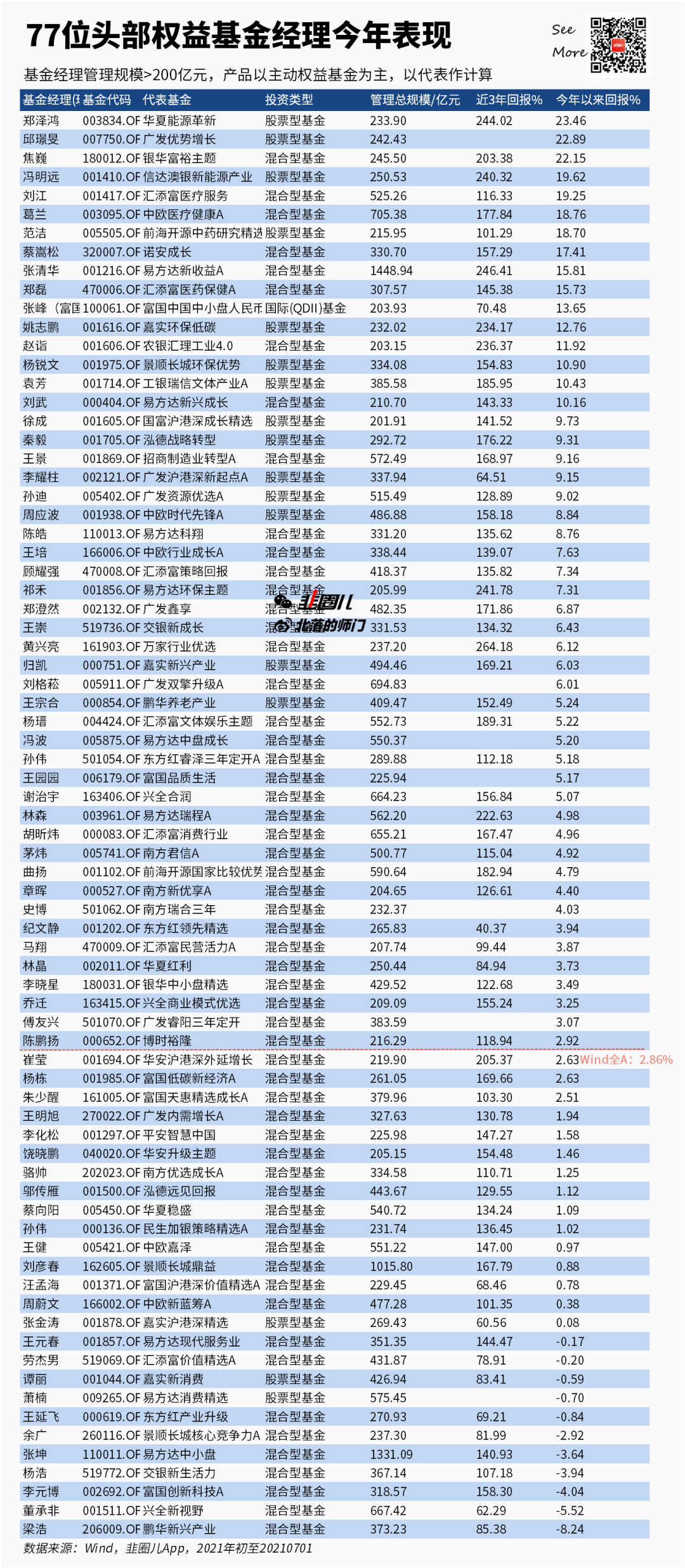

大概有77位管理规模过200亿

其中大多是多年沉淀下来的大佬

也有一些异军突起的天才少年

但都是各个公司的当家头牌

然而今年的行情

却是有点考验人的

大佬们业绩分化严重

众多粉丝是走还是留呢?

77位中有26位没有跑赢Wind全A

11位今年以来仍旧负收益

收益范围分布在【-8%~23%】

大部分集中在【0%~10%】

业绩最好的都是行业集中的基金

分布在医药、新能源、芯片、消费领域

这为我们判断基金经理的水平带来了难度

多少是个人水平多少是行业beta?

业绩不好的基金经理

也并非全都是大家印象中的“价值”顽固派

很多其实也都是成长股基金经理

只是选择的方向不太适应今年风格

管理规模越大的基金经理

似乎今年被摩擦的越狠

超500亿的大佬中

张坤、董承非、萧楠今年负收益

超300亿的大佬中

杨浩、李元博、王元春、劳杰男、谭丽、梁浩

今年也都没赚到钱

还有一批在微盈的边缘挣扎

刘彦春、周蔚文、王健、蔡向阳都是常胜老将

惊艳的似乎只有张清华

但他的规模很多其实是来自于偏债产品

表现持续亮眼的综合选手也不是没有

张峰、袁芳、刘武、杨锐文、焦巍等

但大多也是消费、科技方向为主

收益数据来自于基金经理的代表基金

不代表综合收益情况

关于管理规模

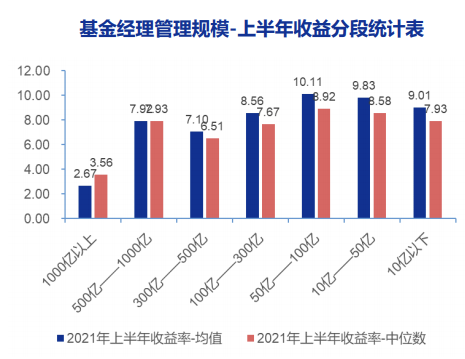

前两天看了一个申万的报告

后台回复申万获得报告

也对今年以来收益做了一个统计

似乎规模的确是收益的敌人

基金经理的管理规模越大

似乎收益表现越差

最好的档位是50-100亿区间

基金的规模越大

似乎收益表现也是越差

最好的档位是2-10亿区间

当然,由于时间太短

这个结论是否显著

还不好下定论

在申万的统计中

前十大基金公司的百亿基金经理如下

公募行业曾经的大佬杨东说

基金规模是管出来的,不是卖出来的

但是在基金出圈、互联网文化渗透的背景下

卖出来和管出来的比例

对于投资者而言,越来越难区分

说说个人的做法

如果是理念和方法论成熟

且风格稳定,符合自己预期的大佬

我一般不会因为他短期被捶而放弃

比如我想配一部分防御仓位

那么老董的产品,该拿还是拿着

但是我不建议说挑几个大佬买完就不管了

尤其是很多大佬的风格其实非常接近时

更是要小心他们被集体摩擦

(比如很多重仓白酒,春节后的遭遇)

我们做调研的意义

就是了解清楚各个不同风格的优秀管理人

然后尽量多元的进行配置

让风险尽量不集中暴露在一个地方

不必迷信大佬

但是你要迷信多元化的力量

点击韭圈儿App

把你的组合放进去测测吧

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。