银行理财市场月度情报要闻——6月银行理财市场月报

原标题:银行理财市场月度情报要闻——6月银行理财市场月报来源:华宝财富魔方

分析师:蔡梦苑(执业证书编号:S0890517120001)

分析师:张菁(执业证书编号:S0890519100001)

1. 监管政策及资管市场要闻

《关于规范现金管理类理财产品管理有关事项的通知》发布

2021年6月11日,中国银保监会、中国人民银行联合发布《关于规范现金管理类理财产品管理有关事项的通知》(以下简称《通知》),自发布之日起。《通知》为资管新规、理财新规、《理财子公司办法》的配套制度,按照补充通知关于现金管理类理财产品(以下简称现金管理类产品)应严格监管的要求,对商业银行以及理财公司发行的现金管理类产品提出了具体监管要求。

总体来看,《通知》与2019年12月的征求意见稿要求相比未发生实质性变化调整,在投资集中度方面,采纳市场机构反馈意见,结合监管实践和货币市场基金监管规定,将每只现金管理类产品投资于主体信用评级为AAA级的同一商业银行的银行存款、同业存单占该产品净值的上限从10%提升至20%。在过渡期设置方面,过渡期至2022年底,过渡期内不可新发可存续,过渡期后不可新发不可存续。

《通知》整体上与货币市场基金等同类资管产品监管标准保持一致,主要内容包括:1.明确现金管理类产品定义;2.提出产品投资管理要求,规定投资范围和投资集中度;3.明确产品的流动性管理和杠杆管控要求:(1)加强投资组合流动性管理,规定现金管理类产品持有高流动性资产比例下限和流动性受限资产比例上限;(2)加强杠杆管控,要求现金管理类产品的杠杆水平不得超过120%;(3)加强久期管理,限制投资组合的平均剩余期限不得超过120天,平均剩余存续期限不得超过240天;(4)强化投资者分散程度,对单一投资者持有份额超过50%的现金管理类产品,要求在销售文件中进行充分披露及标识,不得向个人投资者公开发售,避免不公平对待个人投资者;对前10名投资者集中度超过20%及50%的现金管理类产品,进一步提高投资组合久期、流动性资产持有比例等监管要求;(5)加强融资交易管理;4.细化“摊余成本+影子定价”的估值核算要求:摊余成本法现金管理类产品月末资产净值,银行合计不得超过其全部理财产品月末资产净值的30%;理财公司合计不得超过其风险准备金月末余额的200倍。新开理财公司除非先做大其他产品规模,积累风险准备金,否则无法发行摊余成本法现金管理类产品;银行无法通过摊余成本法产品冲规模,最多30%;6.加强认购赎回和销售管理;7.明确现金管理类产品风险管理要求,对采用摊余成本法进行核算的现金管理类产品实施规模管控,确保机构业务发展与自身风险管理水平相匹配。

恒丰银行理财子公司获批筹建

6月16日,银保监会公布《中国银保监会关于筹建恒丰理财有限责任公司的批复》,同意恒丰银行出资20亿元人民币筹建恒丰理财有限责任公司,所需资金从资本金中拨付。理财子公司获批筹建,为恒丰银行做大零售、做强大资管版图打开了广阔空间。恒丰理财表示,将以管理资产的稳健增值为导向、以数字化转型为契机、以敏捷服务为手段,重点提升投研能力和风控能力,坚定回归资管的业务本源,以服务实体经济为根本,努力为客户提供长期稳定的回报。

恒丰理财为2021年继渤海理财后第二家获批筹建银行理财子公司,这也意味着,12家全国性股份行中,有11家银行理财子公司已经获批。今年以来,已有交通银行旗下理财子公司交银理财与施罗德投资管理有限公司合资的施罗德交银理财、渤海银行旗下的渤银理财、工商银行旗下工银理财与高盛投资合伙合资开设的理财子公司相继获批筹建。建设银行旗下理财子公司建信理财与贝莱德合资的贝莱德建信也获批开业运营。

《理财公司理财产品销售管理暂行办法》正式实施

6月27日,银保监会发布的《理财公司理财产品销售管理暂行办法》(以下简称《办法》)正式实施。《办法》明确强调:未经金融监督管理部门许可,任何非金融机构和个人不得代理销售理财产品。第三方平台暂未能获得代销资格,目前互联网理财平台上的理财子公司产品基本已经下架。蚂蚁支付宝、腾讯理财通、京东金融等互联网巨头的理财平台未现银行理财产品“身影”。监管政策尚留有余地,未来,仍然有可能开启互联网销售渠道。

《办法》指出,理财产品销售机构不得使用未说明选择原因、测算依据或计算方法的业绩比较基准,单独或突出使用绝对数值、区间数值展示业绩比较基准。根据目前监管的要求,6月27日之后理财产品的展势,便不能再单独或突出显示绝对数值和区间数值的业绩比较基准,在展势前述业绩比较基准时,需要各家理财子公司就‘业绩比较基准’的测算方法进行解释,核心是防止消费者错把业绩比较基准当成预期收益。目前,大部分新发的理财子产品已对银行理财产品的产品说明、协议中“业绩比较基准”的说明进行了调整,增加了“业绩比较基准”计算说明,。但绝大部分银行的手机端产品展示页面还未做更新和调整。我们观察到工商银行已经在手机APP的产品展示页面率先做了更改,针对“业绩比较基准”增加了可点选的显著标记,并在点选后提示了业绩比较基准的概念。,同时虽然目前各家银行对“业绩比较基准”的说明方式并不相同,但都明示了“业绩比较基准不代表收益承诺”。

银行、理财子公司参与投售公募REITs

根据基金合同生效公告,中航首钢生物质REIT募集金额为13.38亿元,募集份额1亿份。除场外销售机构参与外,在参与该项目的10名战略投资者中,也有银行理财子公司的身影。其中,中银理财通过“(科技创新)中银理财-智富(封闭式)2020年11期”“(健康生活)中银理财-智富(封闭式)2020年07期”代表产品占据2个席位,共配售100万份,占基金份额发售的1%。

6月4日,广州农商银行宣布其作为战略配售投资者,成功参与了平安广交投广河高速REIT的投资。而在基金合同生效公告中,该项目的战略投资者共计24位,广州银行、中银理财等银行或理财子公司也进行了认购。其中,广州银行通过其理财产品合计配售905万份,占本次基金份额发售的1.11%;中银理财通过2款理财产品配售754.3万份,占本次基金份额发售的1.08%。

此外,在红土创新盐田港REIT、博时招商蛇口产业园REIT、富国首创水务REIT、华安张江光大园REIT等公募REITs中均有兴业银行、建设银行、华夏银行、中银理财、工银理财等银行及理财子公司的足迹。

2. 理财市场月度简况

2.1. 非保本理财产品

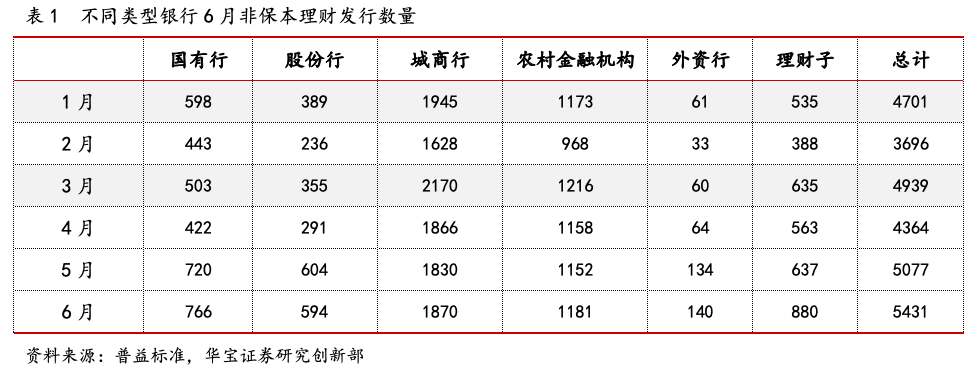

根据普益标准数据统计,6月非保本理财产品发行5431只,同比减少11.2%,环比增加7%, 国有银行、股份制银行、城商行、农村金融机构、外资银行、理财子分别新发非保本理财产品766只、594只、1870只、1181、140只和880只。

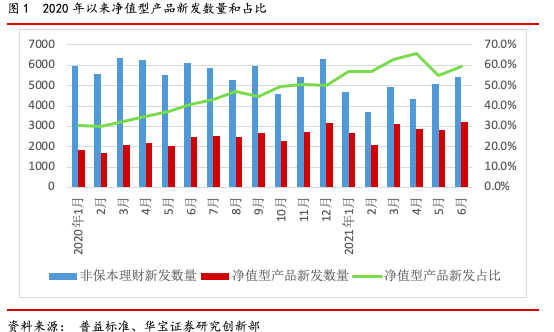

非保本理财产品的净值化程度持续提升。6月发行的非保本理财产品中,净值型理财产品发行3219只,净值型产品占比59.3%,月度净值型产品发行数量占比持续8个月在50%以上。净值型产品中,固定收益类、混合类、权益类、商品及金融衍生品类产品分别发行3050只、128只、34只和2只。

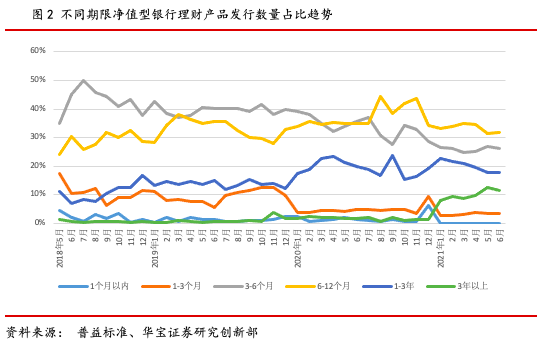

从发行期限看,短期限产品新发行数量低位维持,新发产品中长期限产品数量占比提升。3个月以内的净值型产品发行数量占比4%,3-6个月净值型产品发行数量占比26%,6-12个月净值型产品发行数量占比32%,1-3年净值型产品发行数量占比18%,3年以上净值型产品发行数量占比12%。

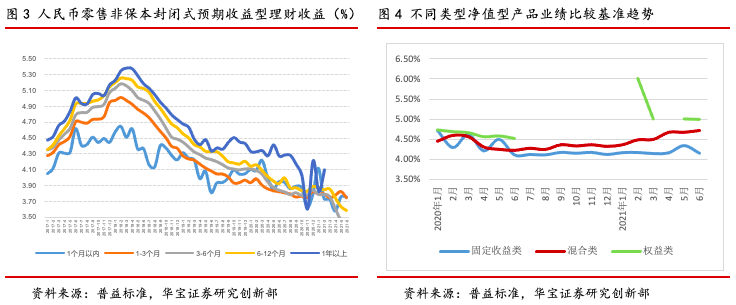

收益率方面,我们统计了人民币零售非保本封闭式预期收益型产品的平均预期收益率,6月,1个月以内、1-3个月、3-6个月、6-12个月收益率分别为 3.75%、3.75%、3.43%、 3.59%,各期限产品较上年同期分别下降20BP、8BP、41BP、34BP。6月净值型理财产品发行的业绩比较基准为固定收益类4.15%、混合类4.73%、权益类4.99%,同比上升4BP、51BP、47BP。

2.2. 理财子公司产品

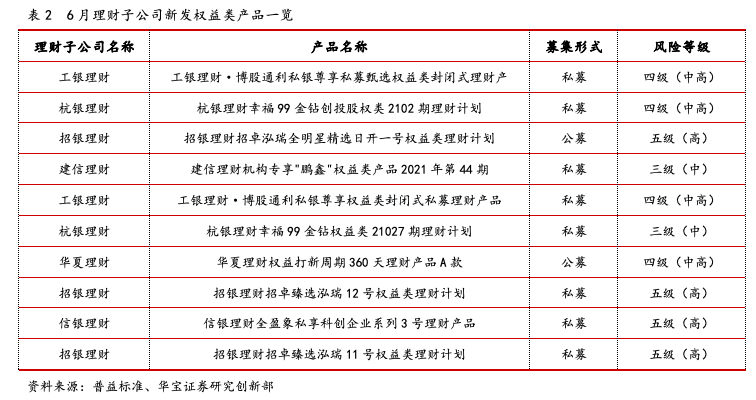

2021年6月,剔除从母行迁移至理财子公司的旧产品,统计由理财子公司新发的产品数量,6月理财子公司共发行698只理财产品,其中固定收益类621只,混合类65只,权益类10只。10只新发权益类产品中,公募权益类产品有2只,为招银理财招卓泓瑞全明星精选日开一号权益类理财计划和华夏理财权益打新周期360天理财产品A款。

6月理财子公司发行净值型理财产品发行的业绩比较基准为固定收益类4.14%、混合类4.87%,权益类5.32%。

2.3. 产品端

权益类理财产品

今年以来,银行理财子公司发行的公募权益类理财产品共有7只,超过2019年和2020年之和。招银理财发行2只,华夏理财发行2只,信银理财发行2只,宁银理财发行1只。银行理财公司权益类产品和权益类资产投资占比或将呈渐进式增长,未来有望为A股市场带来可观的增量资金。本月发行的两只公募权益类理财产品,招银理财招卓泓瑞全明星精选日开一号权益类理财计划和华夏理财权益打新周期360天理财产品A款。

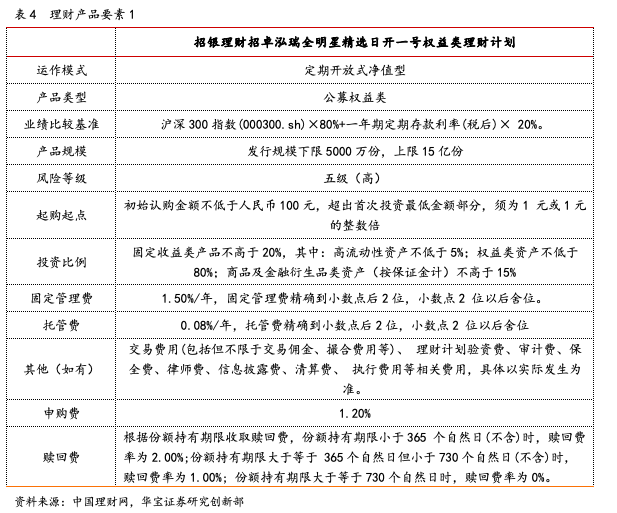

招银理财招卓泓瑞全明星精选日开一号权益类理财计划

招银理财招卓泓瑞全明星精选日开一号权益类理财计划为公募类、定期开放式产品,风险等级为PR5。产品业绩比较基准为沪深300指数(000300.sh)×80%+一年期定期存款利率(税后)× 20% 。产品费率方面认购/申购需支付1.20%的认购/ 申购费 。根据份额持有期限收取赎回费,份额持有期限小于365 个自然日(不含)时,赎回费率为2.00%;份额持有期限大于等于 365个自然日但小于730个自然日(不含)时,赎回费率为1.00%; 份额持有期限大于等于730个自然日时,赎回费率为0%。托管费0.08%/年,固定管理费1.5%/年。

华夏理财权益打新周期360天理财产品A款

华夏理财权益打新周期360天理财产品A款为公募类、开放式产品,风险等级为PR4。产品业绩比较基准为4.20%-4.50%(年化) 。产品费率方面,无申购费和赎回费,托管费0.05%/年,固定管理费0.2%/年,销售服务费0.30%/年。不设置封闭期,开放日为产品成立后每个工作日。

ESG理财产品

随着“碳达峰”、“碳中和”概念越发被重视,带有“ESG”字眼的理财产品逐渐增加,据中国理财网统计,现理财子公司已经发布了29只产品名称中带有ESG的理财产品。包括青银理财、华夏理财、农银理财、建信理财、兴银理财、光大理财和中银理财7家。从产品类型看,固收类16只、混合类11只、权益类1只。兴业银行发行了2021年首只固收类私募封闭式ESG理财产品,该产品面向高净值零售客户及私行客户销售,募集资金近2亿元,资金专项用于为“昆明市滇池水污染治理”提供融资。

多位理财子公司人士表示,相较于其他理财产品而言,ESG概念理财产品具有多重优势。如认购起点较低,一般1元起购;期限也较为灵活,1至3年不等。同时ESG主题涵盖环保、公司治理和社会责任方面的评价和体系,在这三方面做得较好的企业风险相对也会较小,投资ESG策略或将为投资者带来更丰厚回报。

但目前我国还没有官方的ESG的评价体系,市场上也缺乏成熟的ESG评价体系,各机构在很长一段时间内,仍需要以自建适合自己的ESG体系为主。同时,目前各类政策和研究聚焦于ESG中的“E”较多,对SG的关注度偏低。

一套投资体系要能够获得稳定长期回报,需要经过市场大部分参与者的一致认可,但目前ESG的投资成熟度还不够高,因此在产品的选择上,也需要综合多方面因素客观考虑。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。