【基金评级】中欧新蓝筹

宏赫臻财

公募基金评级

订阅号:hongheFP

服务号:hongheRS

点此⇨【定制专属基金评级】

建议用宏赫网页版、iPad Pro、微信PC端等大屏阅览。

本文提纲:①图文透析;②综合评述及建议;③优选基金归属

01

图文透析

1

基金出镜

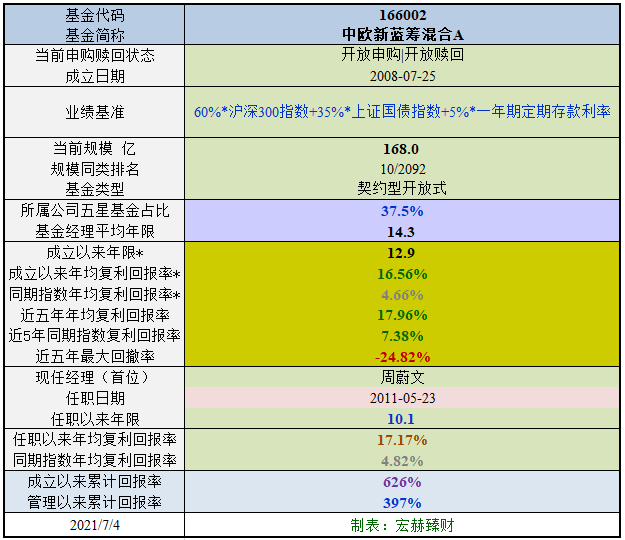

注:成立以来业绩衡量基期最早为05-1-1(各大规模指数建立初期)

截止今日,该基金成立以来12.9年,年均复利收益率16.56%;同期中证800指数年均复利4.66%。近五年年均复利收益率17.96%,同期指数复利回报率7.38%。

现任经理上任以来10.1年,任职以来年均复利收益率17.17%;同期指数复利回报率4.82%。

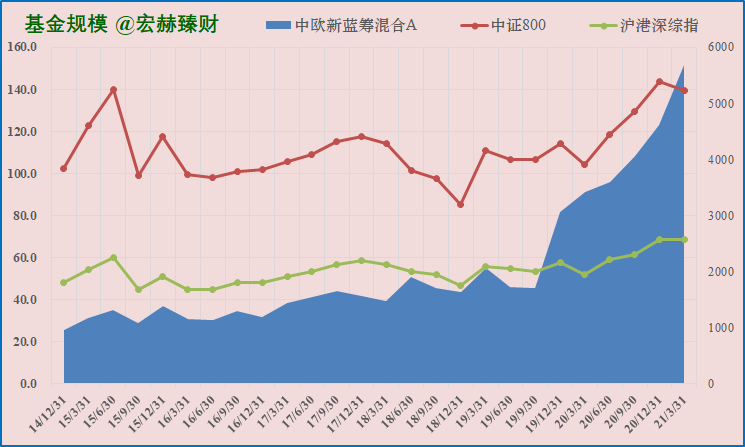

a. 基金季度规模趋势图:

当前规模168.0亿。

b. 最新披露季报资产配置及持有人结构图:

2021Q1股票资产占净值比74.13%;债券9.15%;现金7.59%。

2020Q4机构投资者占比:30.28%。

2

基金分类及投资策略阐述

a. 基金详细分类表:

中欧新蓝筹是一只聚焦成长型新蓝筹风格的资产增值型灵活配置基金。

契约规定股票仓位【40-80%】;债券及其他仓位【20-60%】

宏赫统计历史仓位【股票:54-80%;债券:0-16%】

b. 投资目标和原则:

目标:本基金通过主要投资于未来持续成长能力强的潜力公司,同时通过合理的动态资产配置,在注重风险控制的原则下,追求超越基金业绩比较基准的长期稳定资本增值。

原则:本基金管理人奉行积极的投资,坚持精心选股和严格的风险控制相结合。我们将重点关注成长性突出,未来有持续成长能力同时估值合理的公司。

c. 决策依据(摘要):

本基金管理人认为,中国经济在未来相当长一段时期仍有望保持快速增长,在这个过程中,将有一大批中国企业脱颖而出,成长为国内资本市场的新蓝筹公司。所谓新蓝筹,我们指的是以下三类公司:具有快速成长能力和竞争优势,有望成长为行业龙头的企业;在可预期的发展时期内,将成长为具有国际竞争能力和国际影响的大型企业;新近上市,已经具有行业龙头特征的国内大型企业。

本基金管理人的股票选择策略旨在通过依托专业的研究力量,综合采用定量分析、定性分析和深入调查研究相结合的研究方法,以“自下而上”的方式遴选出估值合理,具有持续成长能力,未来有望成长为大型蓝筹公司的股票,将其纳入投资组合,分享中国经济高速增长的收益,从而实现基金资产的稳定增值。

(1)流动性股票初选

(2)历史财务数据数量选股

(3)基本面选股

本基金将对备选股票池的股票进行基本面分析,着重分析其成长性。具体来说,本基金将主要从短期业绩成长性、成长可持续性、公司治理和投资价值四个方面来对上市公司进行综合分析。

3

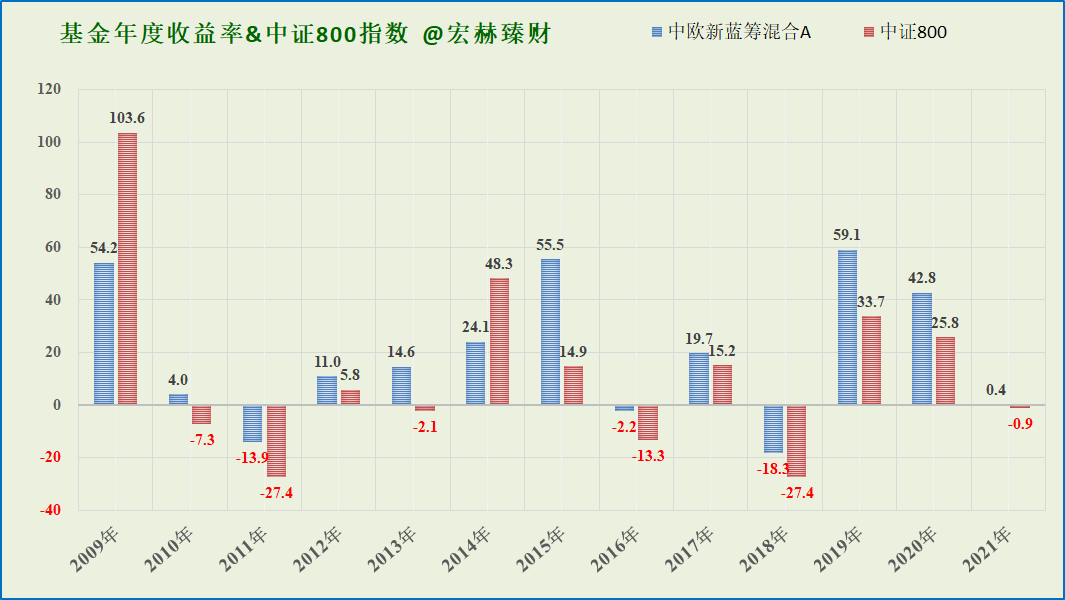

成立以来年度收益一览

a. 基金年度收益PK指数图表:

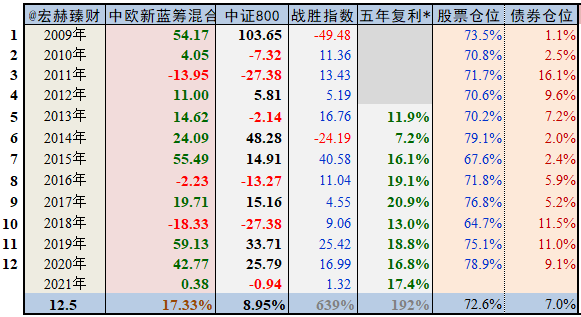

[注]:五年复利*值为截止到当年度末时近五个整年度时段的年化收益率

自2009以来至今12.5年时间,该基金累计收益率639%,同期指数累计回报率为192%;平均股票仓位为72.6%,债券仓位7.0%;实现年均复利增长率为17.33%,同期指数为8.95%。经指数收益调节后年化收益率水平参考值【19.61%】

在12个整年度评测期战胜指数10期,胜率【83%】;今年以来收益率0.38%,暂时战胜指数。

4

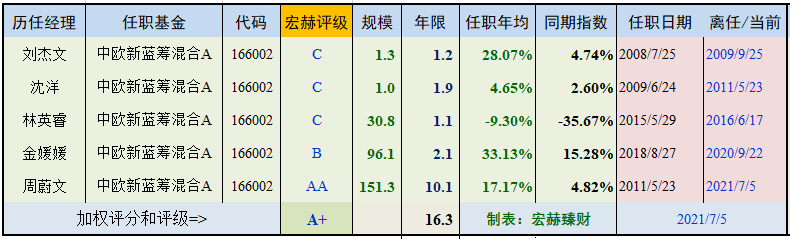

历任基金经理业绩宏赫评级

a. 历任基金经理

刘杰文(20080725-20090925)

沈洋(20090624-20110523)

林英睿(20150529-20160617)

金媛媛(20180827-20200922)

周蔚文(20110523-至今)

该基金成立以来,历任5位经理,平均任期3.3年。

历任经理管理能力加权宏赫评级【A+】;

现任经理管理能力获得宏赫评级【AA】。

现任经理简介

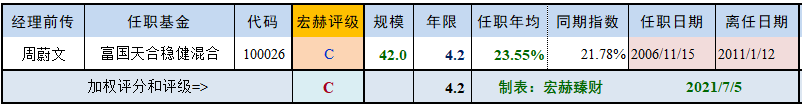

周蔚文先生,管理学硕士,历任光大证券研究所研究员,富国基金管理有限公司研究员、高级研究员、富国天合稳健优选股票型证券投资基金基金经理。2011年1月加入中欧基金管理有限公司,历任研究部总监;现任投资总监兼事业部一部负责人。

基金经理至今共管理过8只基金,当前管理基金如下:

b. 现任经理同时在任管理主动管理型基金

现任经理同时管理着5只基金的叠加30.6年时间加权评级为【AA】。目前周蔚文经理【是】该公司权益投资决策委员会成员。任职权益投资决策委员会主席。

c. 现任基金经理前传

5

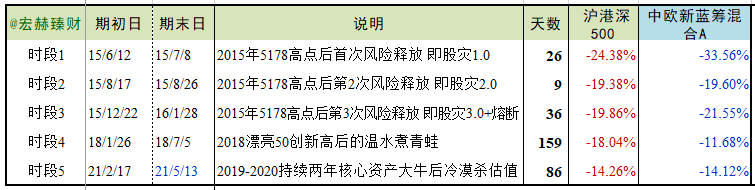

基金净值回撤压力测试

近十年最大回撤率为:33.56%,近五年最大回撤率为:24.82%。

宏赫臻财选取了中股历史上的几次典型的市场系统性风险释放的时间段,看看该基金所经历大跌时净值的下跌程度。

TOP 极端测试

市场短期下跌Top-One:2015年8月17日至8月26日:“大众创新,万众创业”为旗帜的大牛市结束后的第二次风险释放期,上证指数在短短9天仅7个交易日里下跌:26.70%,沪港深500指数下跌19.38%,同期本基金下跌:19.60%。

市场短期下跌Top-Two:2018年1月26日至7月5日:漂亮50盛宴后,指数在不贵的15倍市盈率开始起跌,接着中美贸站叠加降杠杆和股权质押风险,上证指数在159天时间下跌:23.17%,沪港深500指数下跌18.04%;同期本基金下跌:11.68%。

--- ---

市场长期下跌Top-One:2015年6月13日,上证历史第二顶5178后,225天下跌了48.60%,沪港深500指数下跌38.51%;同期本基金下跌:29.79%。

市场长期下跌Top-Two:2018年1月26日,上证从15倍市盈率处起跌,到2019年1月3日337天下跌了30.74%,沪港深500指数下跌26.33%;同期本基金下跌22.11%。

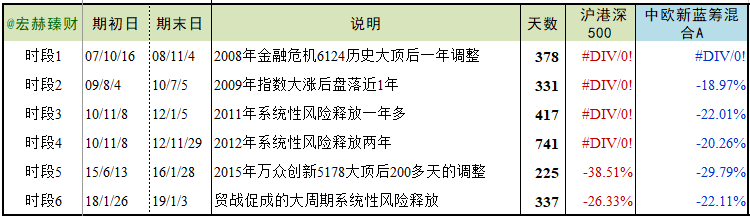

6124点以来其他各时段短期和长期市场下跌期间该基金的回撤考验:

市场短期回撤测试

市场长期回撤测试

综合回撤得分【1.37】分。

受损较大:短期时段1,是指数损失的137.66%。

受损较小:短期时段4,是指数损失的64.76%。

可自行对照上面两表看该基金在怎样的市况下受损大/小。

6

基金经理择时能力分析

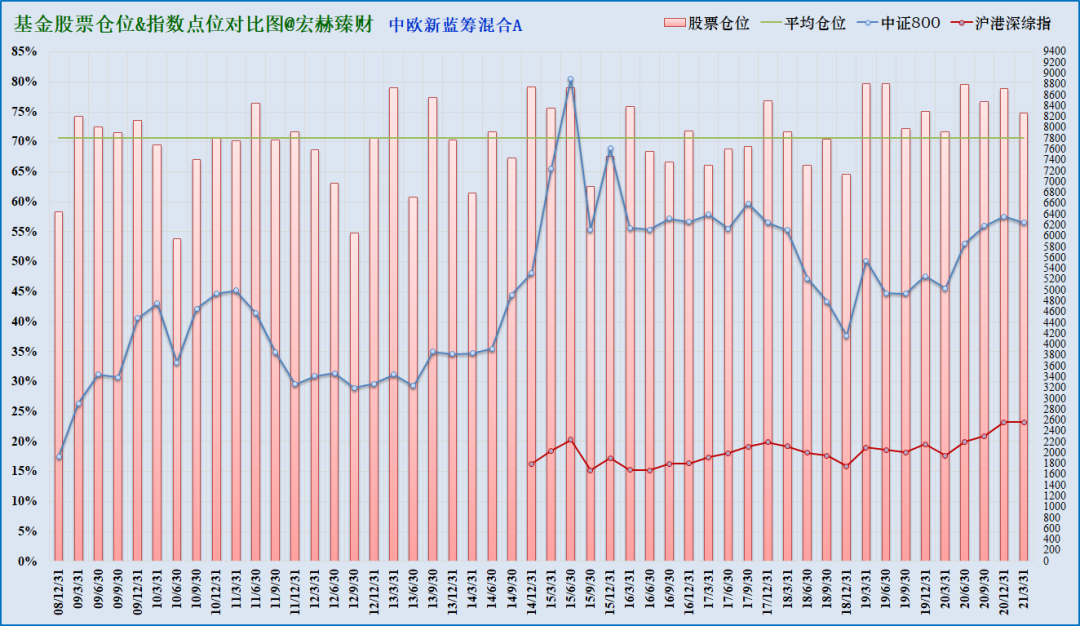

a. 成立以来基金仓位变化&指数走势图

注:择时调仓得分仅供参考。数值为负说明期间调仓效果为负。但其与基金最终收益不成正比。有时候长期择股的收益完全能覆盖择时的错误。择时是一件说说容易,操作很难的事情,众多投资大师都选择不择时,所以本部分内容仅供投资者对该基金季度调仓做一大致概览。效果如何,投资者可以定购我们的基金评级专栏,待跟踪看完所有我们评级过的公司可以有较好的横向对比考量。

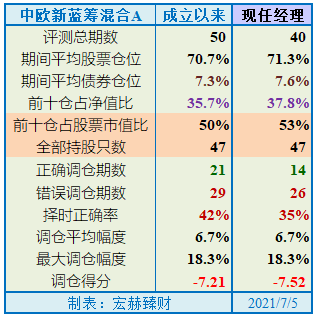

【HH】择时分析

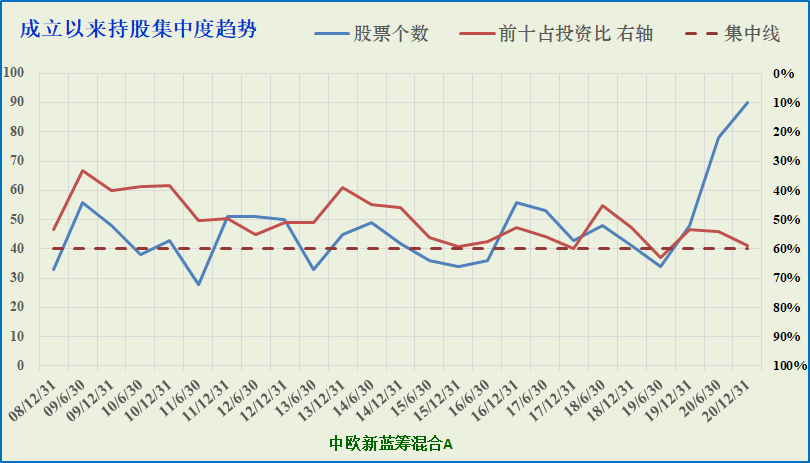

基金自成立以来50个季度考量期间,历任经理平均全部持股47只,前十占投资比50%。

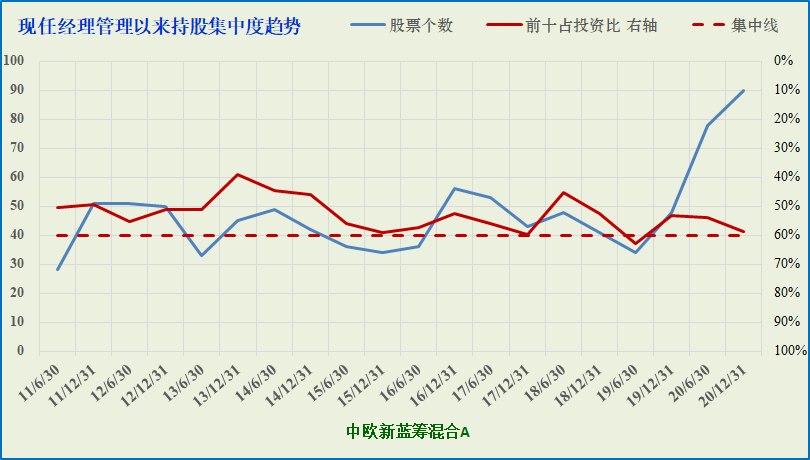

现任经理管理40个季度期间,平均持股47只,前十占投资比53%。股票平均仓位71.3%。

调仓幅度:多数时间保持中性仓位,在牛、熊与震荡周期中没有根据市场变化大幅的调整股票仓位。基金本身追求相对收益,遵循不通过择时战胜市场的策略。

持股集中度:持股个数较集中;十大重仓股占比较集中。

择时风格:仓位择时【】持股择时【】持股成长【√】策略平衡【√】

b. 全部持股个数分析

红色线为前十占比;蓝色线为股票个数;虚线为良好参考线

c.现任经理管理以来持股集中度趋势(基金经理管理5年以上的呈现此图)

红色线为前十占比;蓝色线为股票个数;虚线为良好参考线

7

基金经理择股能力分析

考察1:特殊时期持股分析

此部分考察时任经理的从众性和独立思考性。

a. 2015年中小创世界时的持股

时任经理:周蔚文、林英睿

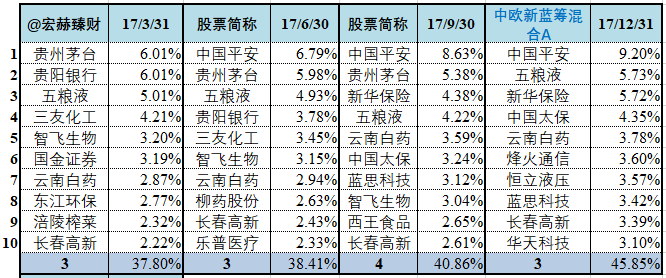

b. 2017年漂亮50估值回归时的持股

时任经理:周蔚文

考察2:该基金近2-3年持股明细

近2-3年本基金持股明细表

……

……

……

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。