浦银债市观察 | 净融资规模回升,社融增长好于预期

创指点位首次超越沪指,如何寻找下一个宁德时代?2021中期策略会碳中和专场火爆来袭!||“碳中和”大势所趋,顺应时代潮流,梳理重要讯息,剖解投资机会,《碳中和日报》做您“碳投资”路上的小秘书→

7.5-7.9

债市焦点

1. 中国6月CPI同比上涨1.1%,预期涨1.2%;6月PPI同比上涨8.8%,前值涨9%;6月份,社会融资规模增量为3.67万亿元,比上年同期多2008亿元。

2. 财新中国6月服务业PMI录得50.3,较5月回落4.8个百分点,为14个月来最低。

3. 国务院金融稳定发展委员会第五十三次会议指出,当前及未来一段时期,要按照高质量发展要求,以供给侧结构性改革为主线,加强对金融领域战略性、前瞻性、基础性、针对性的问题研究。

债市走势回顾

债市走势回顾

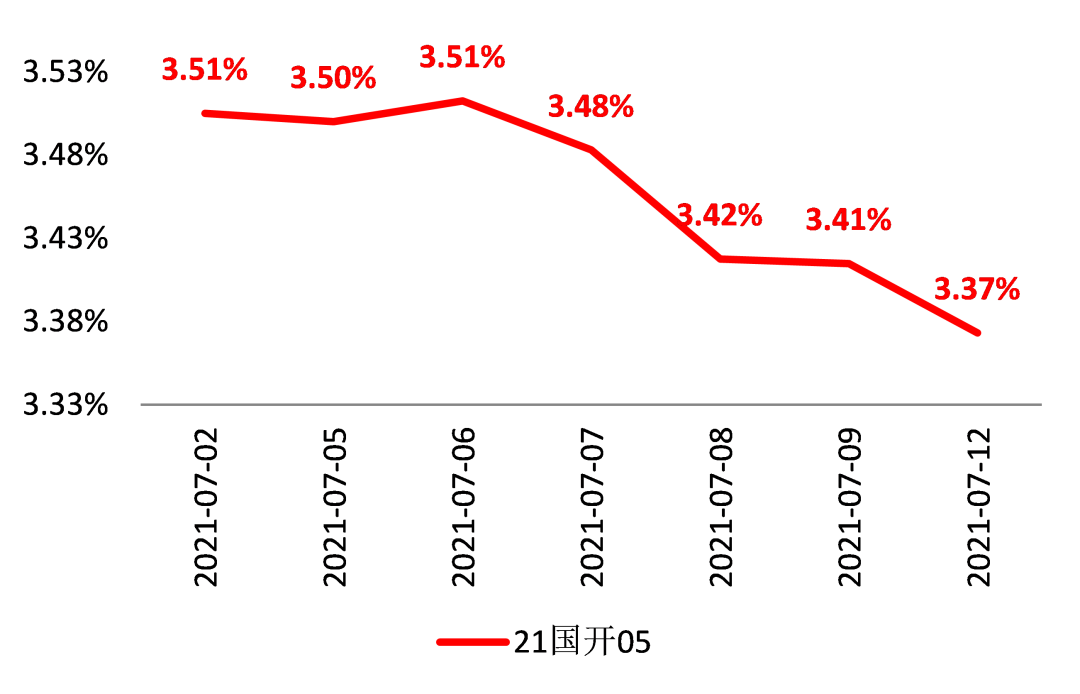

7月7日,国常会要求在坚持不搞大水漫灌的基础上,适时运用降准等工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降;另一方面,上周公布的6月份社融与信贷数据好于预期;本次在通胀压力较大、社融规模不低的情况下出台降准措施,超出大多数债市投资者的预期,推动市场收益率全线下行。上周全周,中债国开1Y、3Y、5Y、10Y收益率分别下行5BP、6BP、5BP、7BP。

图1:国开债10Y现券收益率

单位:%数据来源:wind,截至2021.7.12

债市策略

1. 上周国务院部署降准,本次降准超出了市场大多数投资者的预期。市场此前认为,在大宗商品涨价因素消除之前,货币政策放松的概率不大;而此次降准证伪了上述判断。不过,降准是否意味着银行间资金利率下行,很大程度上还是取决于央行的后续操作;虽然本次降准可能投放1万亿左右资金,但后续MLF、缴准、地方债发行的资金需求更大;央行仍有充分的主动权,可以通过OMO、MLF续作等操作规模大小,来调整本次降准后的银行间资金面充裕程度。

2. 基本面方面,6月份我国PPI同比增速触顶回落,CPI也低于市场预期,似乎通胀数据压力最大时点已过;但值得注意的是,6月份CPI中的非食品分项增速上行斜率较快,暗示上游向下游传导的过程并不像大家想象的那么差。

3.市场预期方面,本次降准行动对于市场一致预期的改变较大。在市场此前的逻辑中,通胀上行意味着央行货币政策易紧难松,但本次则是为了缓和涨价对企业的压力而进行了货币宽松。于是带来的问题是,如果后续海外输入通胀的压力进一步增大,我们货币政策是否还要进一步宽松?因此,预计从拉长的时间视角来看,后续债市投资者对于货币政策方向判断的分化将会加大,观点争论也会更多,这可能预示着债市进入宽幅震荡的行情中。

后市展望

“

利率债方面,综合来看,降准的意图是近期市场争论的焦点所在,但无论意图如何,宽松的态度和1万亿的规模都是实在的,预计短线内债市收益率存在下行的动力;中线看,目前包括房地产、出口等预计将出现下行的领域都还尚未真正从数据上验证下行,而输入性的通胀压力也无法断言结束,因此在收益率短线大斜率下行后,预计行情将再度转入区间震荡格局。

信用债方面,信用市场上信用分化的情况仍在持续,当前等级利差和期限利差仍处高位,中高评级的利差分位数处于历史极低水平,利差保护空间有限,有较大上行风险,不宜过多拉长久期。考虑到下半年城投债融资环境收紧,调整压力较大,城投债信用利差有上行的可能。且在信用周期回落背景下,风险暴露程度也将加大,国企刚兑可能继续被打破,资质下沉时机仍未到,建议配置仍以稳健防风险为主。信用策略上,建议配置仍以高流动性中短久期信用债为主。特别需要关注融资结构较弱、集中兑付压力较大的企业和弱资质地区城投。产业债方面,建议关注房企信用事件发酵影响,并加强对相关产业链企业的信用资质变化观察。

可转债方面,国常会超预期提及“适时降准”引爆了债券市场的做多热情,十年国债收益率跌破3.0%,周五降准迅速落地。降准的目的是缓解通胀对实体经济的挤压,另外也是对下半年MLF到期、地方债发行的预防性对冲。但降准并不是新放松周期的开始,虽然有利于拓展利率下行空间,但幅度会有限,不建议过度追涨。股市方面,上周行情维持割裂状态,新能源车、光伏和半导体轮番上攻,食品饮料、医药等大消费板块回调,银行在降准提法出现后也大幅调整。由于新能源和光伏均有产业链景气的逻辑基础,预计行情尚未结束。而诸如化工等业绩超预期的板块和个股或有结构性机会。维持观点不变,即结合流动性、盈利、美联储taper节奏,年中到三季度可能是指数层面的高点。

大类资产中,股票的风险收益比还是优于债券。成长风格依然是主要进攻方向,但需要把握轮动节奏,短期可以关注化工、有色等中报可能较好的顺周期标的,以及有产业链逻辑的新能源、半导体、医药。

”

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。