长城基金“固收+”修炼手册 如何预防“固收+”变“固收-”?

“碳中和”热度居高不下,多领域投资机会浮现,如何布局?2021中期策略会碳中和专场火爆来袭!||“碳中和”大势所趋,顺应时代潮流,梳理重要讯息,剖解投资机会,《碳中和日报》做您“碳投资”路上的小秘书→

我们在之前的几期中和大家介绍过,“固收+”策略的本质是“债筑底,股增强”。采用“固收+”策略的产品也因其攻守兼备的优势,深受稳健型投资者的喜爱。

但“固收+”在加权益资产的同时,也增加了潜在的风险,投资者也会面临“固收+”变“固收-”的苦恼。那么,我们应该怎么做才能让“固收+”投资之路走得更稳,不让到手的收益飞走呢?

这一期我们就和大家一起来聊一聊,如何预防“固收+”变“固收-”。

警惕“固收+”变“固收-”

上一期我们分析过,“固收+”产品在不同市场环境下确实可以大概率保持较好的长期稳健表现。

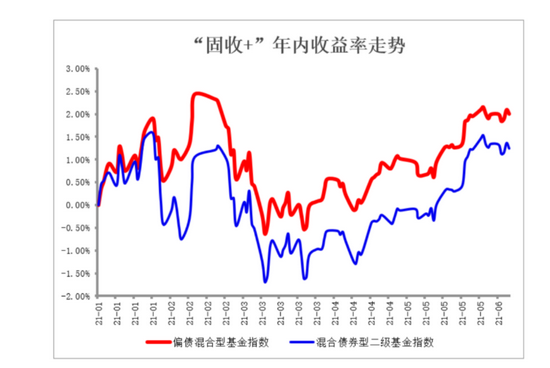

然而在今年以茅指数为代表的核心资产,在市场调整之中回撤幅度较大,对应的以二级债基和偏债混合基金为代表的“固收+”产品净值也出现了不同程度的回撤,市场开始质疑“固收+”变成了“固收-”。

数据来源:Wind,截至2021.06.11

不过,随着二季度权益市场的反弹,二级债基指数和偏债混合基金指数的年内平均收益率逐渐“扭亏为盈”。

谁也不想自己手里的“固收+”突然变成“固收-”了,但当“+”部分资产的收益确定性变弱之后,“固收+”基金是否还能跑出一条平滑的净值曲线?这是我们需要关注的问题。

02 三大能力护航

今年权益市场剧烈波动下,“固收+”基金业绩分化明显,这背后最核心的因素,在于人,也就是基金经理在三大管理能力上的PK:绝对收益获取能力、资产配置能力、权益投资能力。

> 绝对收益获取能力

“固收+”的管理核心是在控制回撤的前提下去获取绝对收益,因此产品管理更看重收益风险比和持有人体验度,而不是追求激进的收益弹性。

绝对收益获取能力是指,基金经理无论在市场何种情况下,都有获取正收益的能力。 虽然我们不能说绝对收益就代表着每天赚钱,但是在市场低迷时期,具有优秀绝对收益获取能力的基金经理能使产品的波动维持在较低水平,不会出现长期亏损状态,持有一段时间后,依然能会获得正收益。

> 资产配置能力

基金经理的资产配置能力实质上是基金经理对宏观环境的判断能力和对各类资产的选择、决策能力,是关乎各类资产怎么“+”、何时“+”、“+”多少的核心,也是关乎最终业绩是“固收+”还是“固收-”的关键变量。

成功的资产配置不仅能为组合贡献收益率,还能有效控制回撤,决定着基金能否在极端市场行情下持续获取稳健回报,进而决定能否给持有人带来良好的持有体验。

> 权益投资能力

权益投资能力是对基金经理投资风格和能力的具体刻画,包括行业配置、个股精选、组合配置等。

优秀的权益投资能力要求基金经理具有良好的选股能力和稳定性,能够通过对权益市场的投资,为投资者带来超额收益。在“固收+”产品的管理中,权益投资部分也要以绝对收益为目标,审慎选股,不能盲目放大风险。

3 基金经理有话说

所有客户在做基金投资时,相信核心目标只有一个,就是希望财富能够得到持续稳健的增值。持续稳健的增值,可能有两个内涵,第一个内涵是需要超越全社会的平均资产收益率,因为只有这样才能获得一定的幸福感;第二是希望在整个投资过程的感受比较愉悦。

因此在投资上,坚持向下严控回撤、向上捕捉弹性的投资理念,以最大回撤和年化收益为核心指标,追求绝对收益目标,致力于给投资者带来良好的投资体验。

免责声明:

本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接受者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资需谨慎。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。