基金公司深度解析:东方红的狼图腾

军工板块逆势起飞,是一日游,还是有大行情?如何布局?两市成交额连续12天突破万亿元,透露什么信号?中期策略会军工专场讲透了

基金公司:上海东方证券资产管理有限公司(简称:东方红资产管理、东方红)

成立时间:2010年7月

派系:券商系,首家获得公募基金管理业务资格的券商资管公司

前身:东方证券资产管理业务总部,1998年开始从事证券公司资产管理业务

特点:像狼群一般的团队作战能力

继陈光明、林鹏相继离开东方红,分别创立了睿远、和谐汇一之后,很多投资人开始对东方红是否后继有人表示怀疑。当然,看法有千万种,最不会说谎的是资金,我们看到东方红系列自成立以来,持续受到投资者的关注与认可,不论是股票型基金、还是债券型基金,总管理份额在近几年均稳步上升,尤其是在2020年下半年,偏股型基金的管理规模扩展速度很快,并没有受到核心高管离任的影响。

偏股主动型基金规模变化

债券型基金规模变化

数据来源:Wind

像“狼群一样作战”的团队

管理规模持续增长,那是不是代表陈光明、林鹏并没有圈内传言那般厉害?当然不是。

首先,当前东方红的副总经理、权益团队负责人张锋也是2005年就入行的资深基金经理;此外,也是我们重点想要强调的是,不同于市场过去常见的以明星基金经理个人能力树立品牌的风格,东方红更加重视平台和团队的力量,而非个人英雄主义。

当然,每家基金公司都离不开团队作战,为什么说东方红就不一样呢?

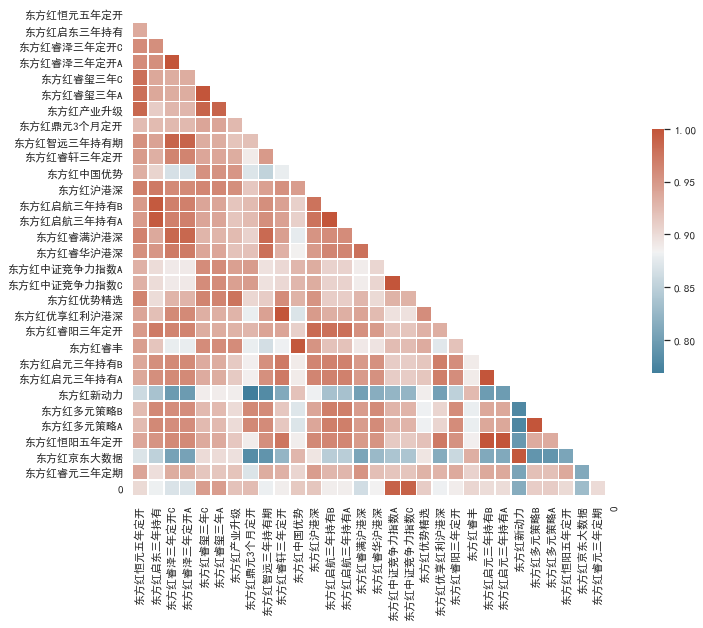

我们对东方红的偏股、偏债产品进行了相关性分析,不同基金之间基本呈现非常高的正相关性。尤其是权益类基金,相关性基本都是0.8以上,偏债基金则由于投资策略不同,相关性略有差异,但整体来看,同策略的债基依然保持比较强的相关性。这说明旗下基金净值表现较为一致,比较依赖公司整体的投研能力。

东方红偏股型基金相关性热力图

东方红偏债、纯债型基金相关性热力图

数据来源:Wind,诺亚研究整理

统计区间:2015年7月31日至2021年6月28日

我们进一步观察了权益团队基金经理们的代表产品在2020年的前10大重仓股,发现重合度也非常高,尤其是前5大重仓股。

东方红旗下部分基金2020年前十大重仓股

数据来源:Wind,诺亚研究整理

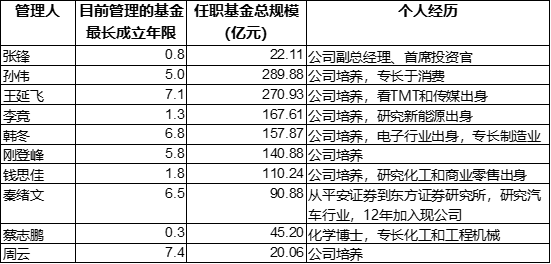

究其原因,与东方红长久以来坚持的人才培养机制是密不可分的,东方红看重内部培养,基金经理大多是从研究员做起,逐步成长为基金经理的。比如王延飞、孙伟、周云、刚登峰、韩冬、李竞、钱思佳、秦绪文等投资经理几乎都是东方红自主培养的。而且每个基金经理的过往研究背景都不一样,有的主攻消费,有的专长TMT,有的擅长化工,等等。这些基金经理们的投研实力拼凑到一起,就形成了东方红的投研护城河。而不同行业之间观点的相互碰撞和融合,加上统一的组合管理方法论,就形成了东方红独具特色的权益类产品特征。

东方红旗下权益基金经理简介

数据来源:Wind,诺亚研究整理

稳如泰山的投资风格

2020年东方红整体的偏股型基金业绩表现的不算差,但与其他基金公司的权益产品不同的是,东方红去年的业绩,是在下半年爆发的。

东方红2020年业绩表现

数据来源:Wind,诺亚研究整理

2020年1-7月是成长风格的牛市,很多公募基金通过把握强势风格,在2020年上半年赚得盆满钵满,因此整体去年上半年公募基金的业绩表现的非常亮眼,而到了下半年,风格开始像价值风格转换,市场上很多基金的业绩开始哑火。但是对于东方红来说,却正好相反,在上半年东方红旗下的权益基金表现并不突出,虽然也基本跑赢指数,但却都没有跑赢同类,相反,在下半年业绩迎来了大爆发,全面跑赢指数与同类基金。

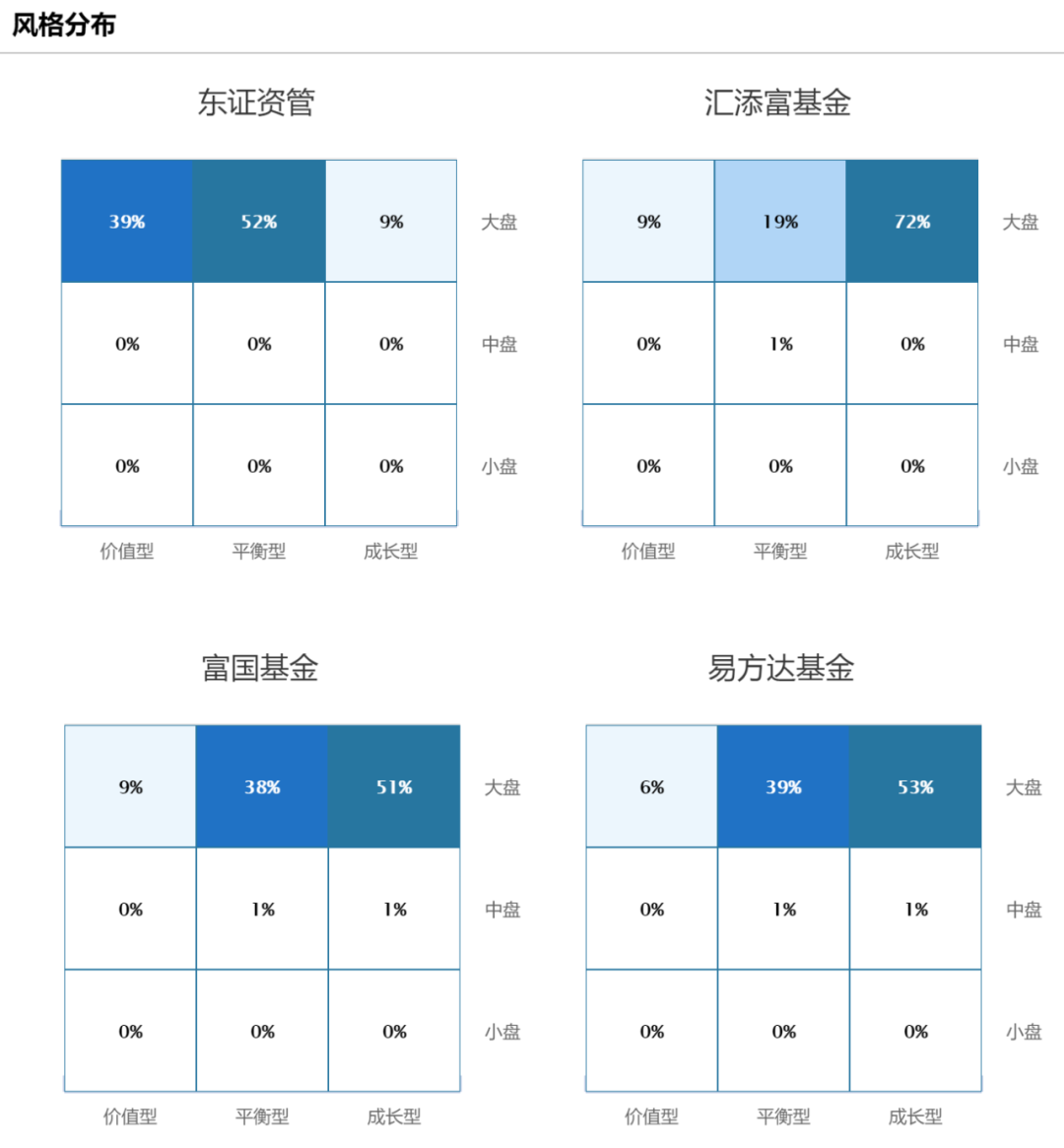

讲到这里,东方红的投资风格也就一目了然了,即长期坚持均衡风格的投资方向,对于价值风格股票的重视程度相对更高。这一点自东方红成立以来始终如一,也是与其他基金公司很不一样的一点,尤其是在过去两年成长风格主导下,汇添富、富国、易方达等权益类投资比较知名的基金公司基本都持有较多的成长股,像广发基金更是靠着刘格菘的成长组,吸引了较多的资金,管理规模迅速做大。

基金公司持股风格分布九宫格

数据来源:Wind

东方红投、研一体,且长期秉持,表现出了它极其稳健的风格,更加注重长期稳定的投资业绩。因此东方红系列,也是所有基金公司中,一年、三年定开基金占比最大的。

在持股方面,东方红也并算不抱团。从今年一季度各家基金公司的重仓持股来看,汇添富、富国、易方达的第一大重仓股基本都是贵州茅台、五粮液,而东方红持有最多的股票是伊利股份,此外万科、分众传媒、百润股份也并不是整个公募基金界比较“主流”的重仓股。

基金公司重仓持股(2021年一季度)

数据来源:Wind

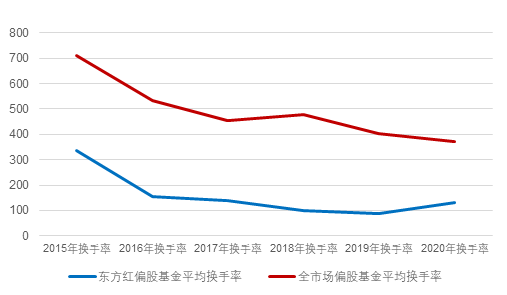

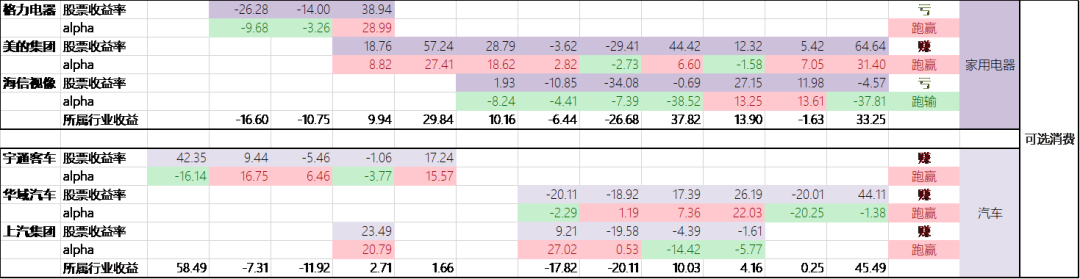

此外,平均持股时间长,换手率低,也是东方红与其他基金公司的不同点。我们观察到近两年东方红旗下不同基金经理管理的基金,每年换手率基本都在1-2倍,说明在同一个培养体系下、同一个投研框架下,大家的投资理念是高度一致的。此外,东方红权益基金的平均换手率也明显的低于全市场的平均水平,体现了对于选股、价值投资、不择时、少做波段操作的坚守。

换手率变化

数据来源:Wind,诺亚研究整理

禁得住时间考验的投研能力

我们前面提到,东方红的团队模式更像是基金经理行业专家制,团队之间协同互助。每个基金经理,也都是某个行业的资深研究员,互相听取在这个行业有Alpha能力的基金经理的建议。

在这样的机制下,团队的投研能力就显得尤为重要。那么,东方红团队的投研能力究竟强不强呢?

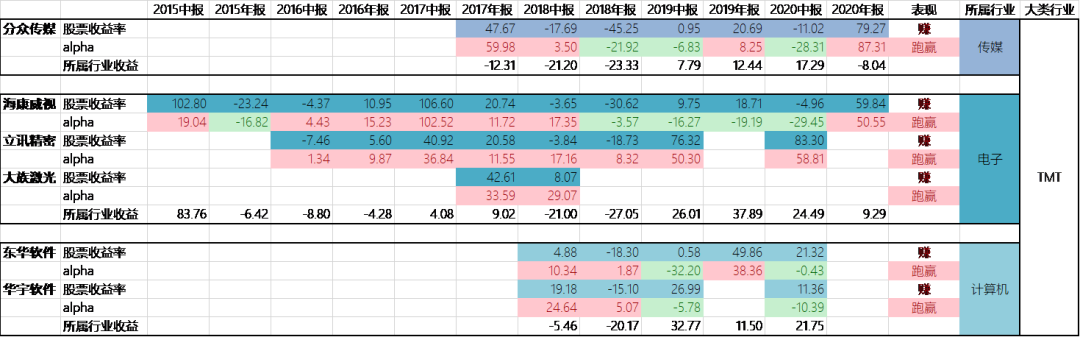

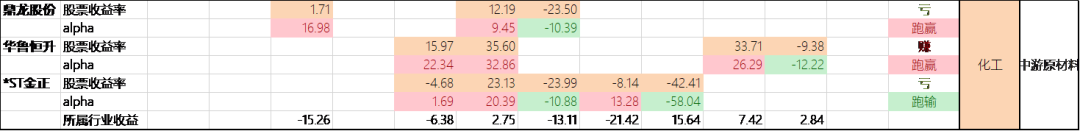

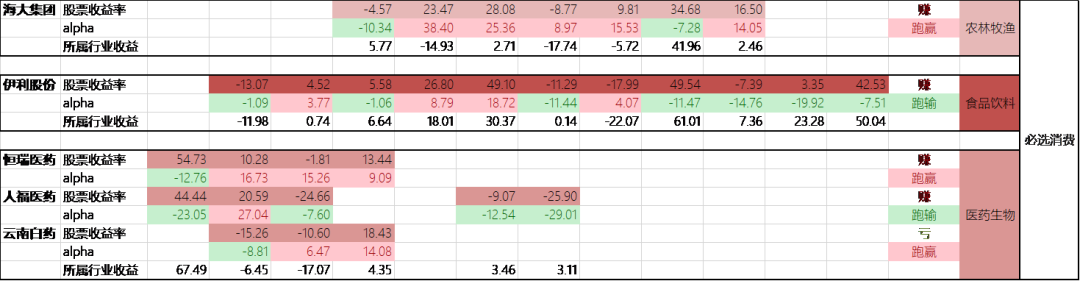

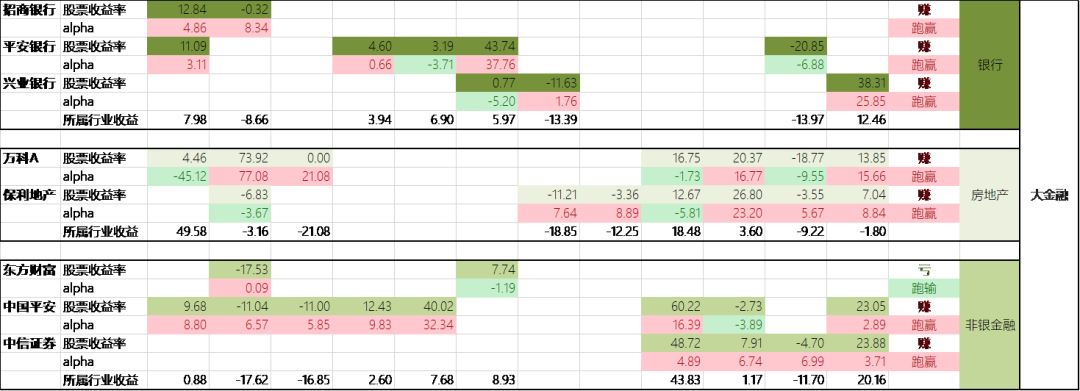

为了更全面地回答这个问题,我们统计了2015年至今,东方红旗下权益基金出现明显交叉持仓(不同基金经理同时重仓相同股票)、且都进入基金前5大重仓股的这些股票,进行了梳理,并与股票所在的行业指数在同期的表现做对比,来看看东方红的选股能力。

TMT板块

化工行业

可选消费板块

必选消费板块

大金融板块

数据来源:Wind,诺亚研究整理

我们看到,在东方红重仓过的28只股票中,只有5只在持有期内跑输了对应的行业指数,绝大多数股票均能够跑赢所属行业在当期的表现,创造选股的超额收益。这进一步印证了东方红的投研实力,确实经得起时间的考验。且不论是在陈光明时代,还是林鹏时代、张锋时代,均能够选出表现优异的股票,权益团队的选股alpha存在且较可观。

细心的读者也会发现,虽然这些重仓股仍以大金融、家电、汽车等偏价值风格的股票为主,但是自2018年以来,东方红也在不断地拓展自己的能力圈,在TMT领域也有浓墨重彩的布局,相继重仓了分众传媒、立讯精密、华宇软件等股票,也创造了较为可观的收益。

东方红重仓立讯精密期间股价表现

数据来源:Wind,诺亚研究整理

“和而不同”的经理们

既然各个基金经理的持仓如此相似,那么拥有一支东方红基金是不是就没必要关注公司其他同类产品了呢?非也。权益团队的各基金经理几乎都是研究员出身,基金经理行业专家制也同时意味着他们对行业有自己的偏好。同时,他们的风格也是有一定差异的。

比如周云的业绩在今年东方红的同类产品中就更为出色,其管理的东方红新动力、东方红京东大数据,在今年上半年分别获得了16.18%、18.74%的收益。背后的原因在于,周云虽然也同时重仓万科、海康威视、保利地产、美的集团、分众传媒等股票,但是他其他的重仓股中,不乏一些小盘股,比如其第一大重仓股健民集团,上半年涨幅130.52%,前十大重仓股奥康国际,上半年涨幅46.77%。

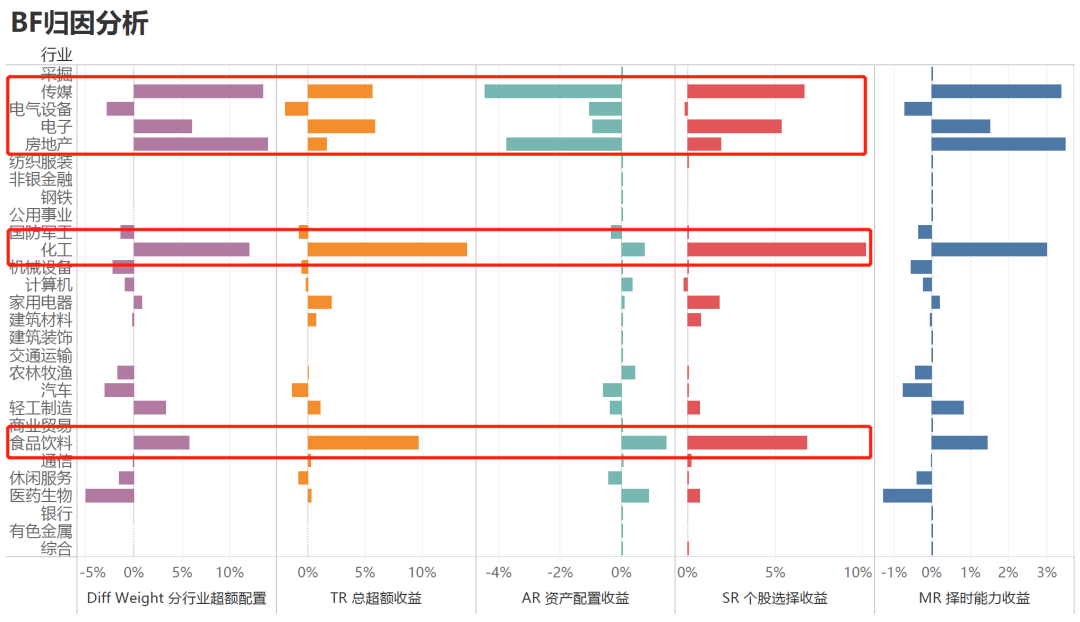

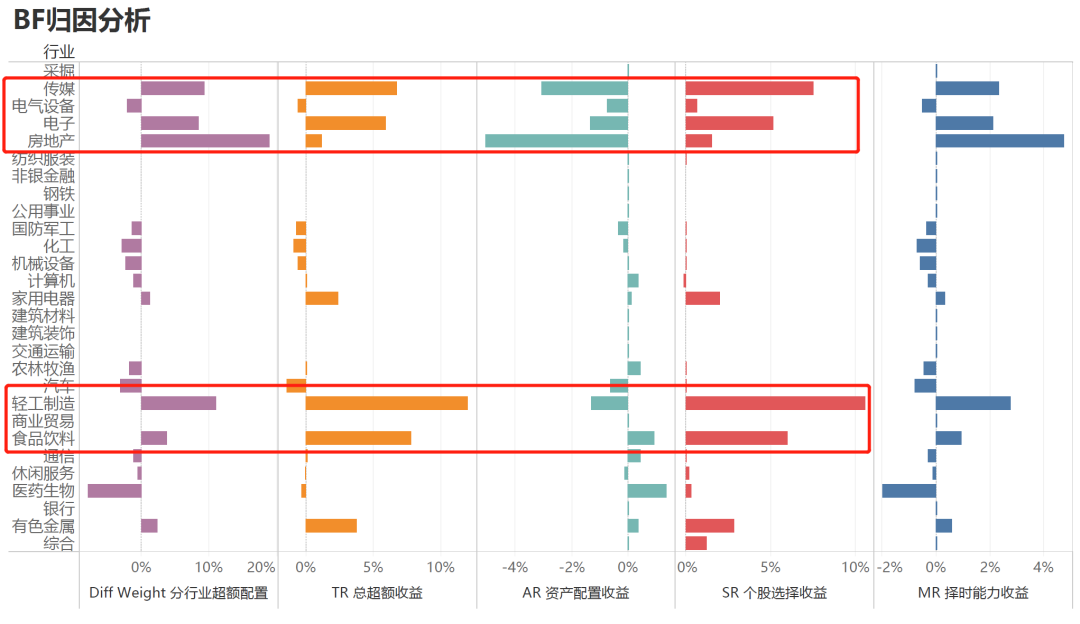

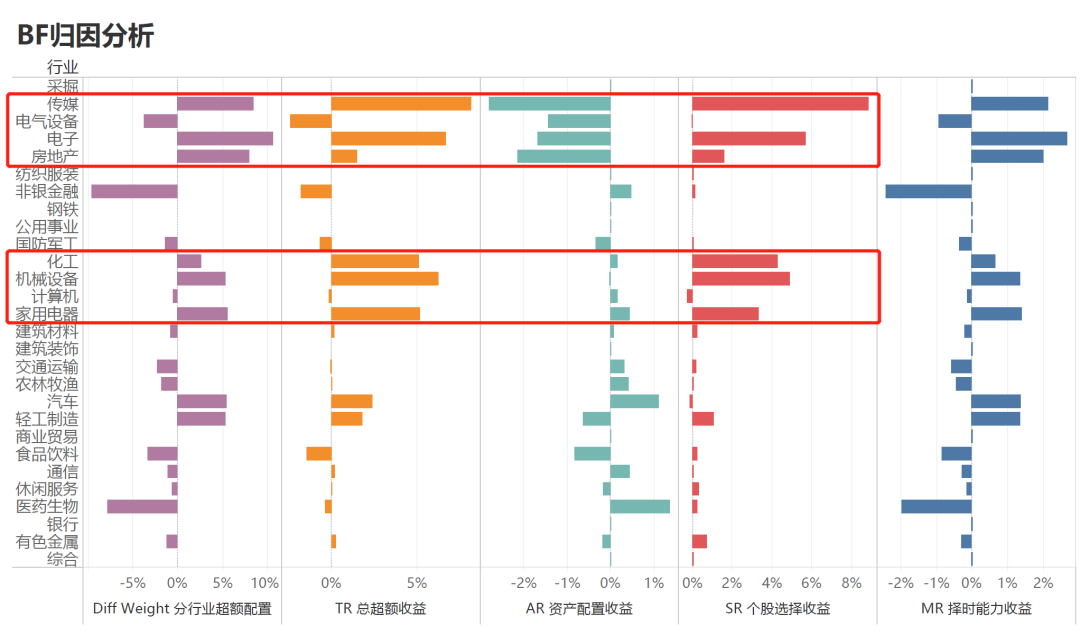

由于篇幅的关系,我们汇总了几位管理规模相对较大的基金经理,但同时省略了对每个基金经理的具体介绍,用一句话总结代替,并附上其代表基金的brinson业绩归因(红色框框代表基金经理的优势行业,统计区间为去年下半年):

王延飞:获得了“大满贯”的荣誉,迄今已获得4座金牛奖、3座明星基金奖、1座金基金奖。传媒、TMT研究出身,但在重仓传媒和电子的同时,对化工行业、食品饮料也有较多布局。

业绩归因:东方红产业升级

数据来源:Wind,诺亚研究整理

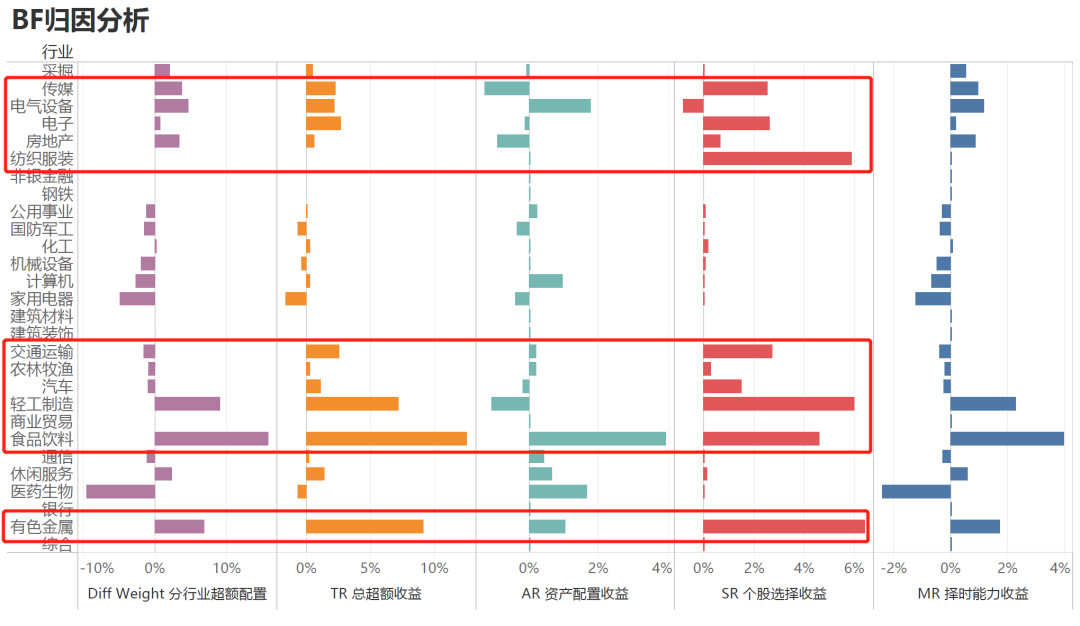

孙伟:持仓集中度在团队中偏低,持仓分散,行业覆盖面较广,在很多行业中都表现出了比较强的选股能力。孙伟研究消费出身,对消费行业有明显的偏好且选股能力较强,其在2018年开始持续重仓的百润股份,是预调鸡尾酒的龙头公司,2018年初至今的累计涨幅已经超过870%。

业绩归因:东方红睿满沪港深

数据来源:Wind,诺亚研究整理

刚登峰:喜欢找到质量和价格兼顾的公司,与东方红的投资风格完美契合。去年下半年重仓的敏华控股(轻工制造业)收益率超过132%。

业绩归因:东方红优享红利沪港深

数据来源:Wind,诺亚研究整理

韩冬:研究电子行业出身,专长于制造业,组合管理原则是,重仓股胜率优先,轻仓股赔率优先。韩冬持股集中度较高,在70%左右。

东方红中国优势

数据来源:Wind,诺亚研究整理

总体来看,东方红目前已经培养出一支拥有共同投资理念的中生代军团,建立了完备的人才培养系统和投研能力共享机制。同时,基金经理们对各自擅长的行业也会有不同的着重点,利用平台整体优势和个人特色结合,调整持仓。

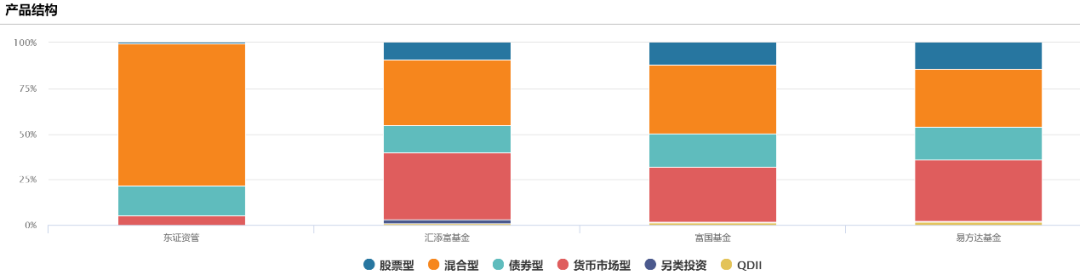

最后再来看看东方红的债基

从产品结构来看,东方红主要聚焦在混合型基金,而其中以偏股混合和灵活配置这类权益中枢比较高的为主,对于偏债、纯债基金的布局并不是重点。

数据来源:Wind

虽然债券的绝对规模并不算大,但东方红旗下也不乏优秀的债券基金经理,比如纪文静、孔令超、徐觅等。通过筛选,我们在成立时间超过2年的偏债混合、二级债基、纯债基金中,选出了基金在2019、2020、及今年年初至今,业绩在同类中均能排在同类前50%左右的基金,我们发现了同一个基金经理的名字,纪文静。

2019年以来业绩排在同类前50%的东方红偏债基金

数据来源:Wind,诺亚研究整理

从持债结构来看,纪文静对于金融债的投资较大,比如一些商业银行发行的金融债等。这其实也体现了东方红的另一大特点,在债券的布局中,东方红的风险偏好相对较低,以低风险的金融债打底,再通过发掘一些具有alpha机会的公司债来增益收益,这一操作模式与其股票投资有异曲同工之妙。此外,由于外部评级对不同信用层级的区分是不清晰的,大量高评级债券其实是垃圾级的,低评级债券收益率反倒是偏低的,对于投资的直接指导意义不大,因此东方红自己建立了一套信用评级体系,重新将市场上的信用债切分成十档,更加准确的对风险收益进行定价。

债券投资比例

数据来源:Wind,诺亚研究整理

总结

回到开篇的问题,我们发现,得益于相同的价值观和成熟的投资方法论体系,即便是在陈光明、林鹏离任后,东方红的投资风格也没有发生变化,投资能力也依旧得到延续。

总的来说,每一个东方红的产品,都可以看成是公司整体的投研实力+基金经理的个人特色,这是不是与狼群特别像呢?而那匹头狼,不是过去的陈光明、林鹏,也不是现在的张锋,而是东方红多年沉淀的投研体系。

这就是东方红的,狼图腾。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。