基金子公司规模首次跌破3万亿:建信资本骤降千亿,瑞云资本逆袭

储能、电力股暴涨!分时电价机制迎调整,碳中和遇上限电,把握三大投资主线

原标题:28869.92亿元!基金子公司规模首次跌破3万亿,资管新规过渡期仅余5个月,有机构骤降千亿,亦有人碎步逆袭

财联社(北京,记者 陈俊岭)讯,在资管新规过渡期仅剩下最后五个月之际,尽管基金子公司管理规模仍在大幅收缩,但基金子公司产品结构和竞争格局却一直在暗潮涌动。

34110亿元、34105亿元、32649亿元、31794亿元、30727.3亿元、28869.92亿元——这是今年前6个月基金子公司的月均管理规模数字,这也是自资管新规以来,基金子公司规模首次跌破3万亿大关。

近日,中国证券投资基金业协会发布的私募资管产品备案数据显示,2021年6月基金子公司存续资产规模28869.92亿元,相比1个月前的30727.3亿元,大幅降低1857.38亿元,降幅6.04%。

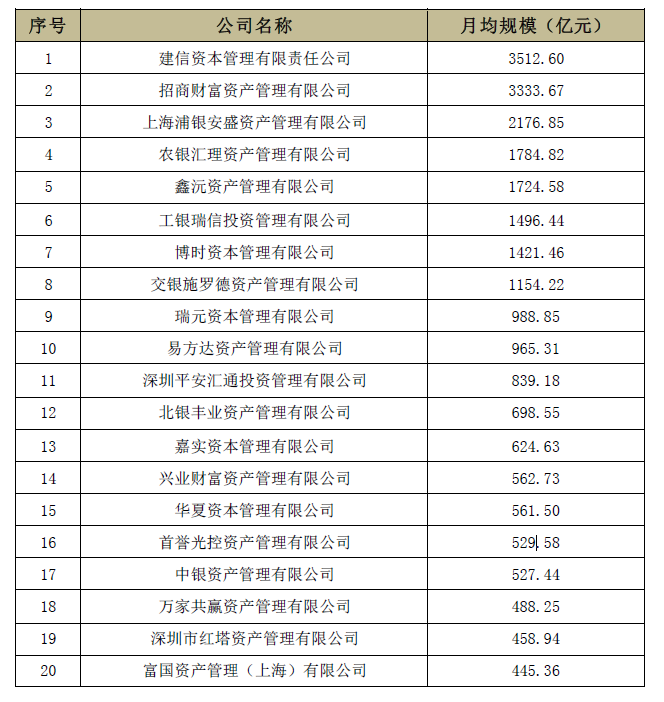

与基金子公司全行业管理规模再下台阶形成呼应的是,中基协随后公布的“基金子公司私募资产管理月均规模前20家”,无论是排行前列的公司,还是排行偏后的公司,其月均规模也多呈现明显的收缩态势。

一年前的7月31日,为平稳推动资管新规实施和资管业务规范转型,央行发布重磅消息,决定将“资管新规”过渡期延长至2021年底。转眼一年已逝,倒计时步步紧逼,基金子公司行业何去何从?

28869.92亿元!基金子公司规模跌破3万亿

几天前,中基协再次公布了新一期的私募资管产品备案月报数据,最为业内关心的基金子公司数据可谓“喜忧参半”——“喜”的是单月备案数据回升;“忧”的资产管理规模再次掉头向下。

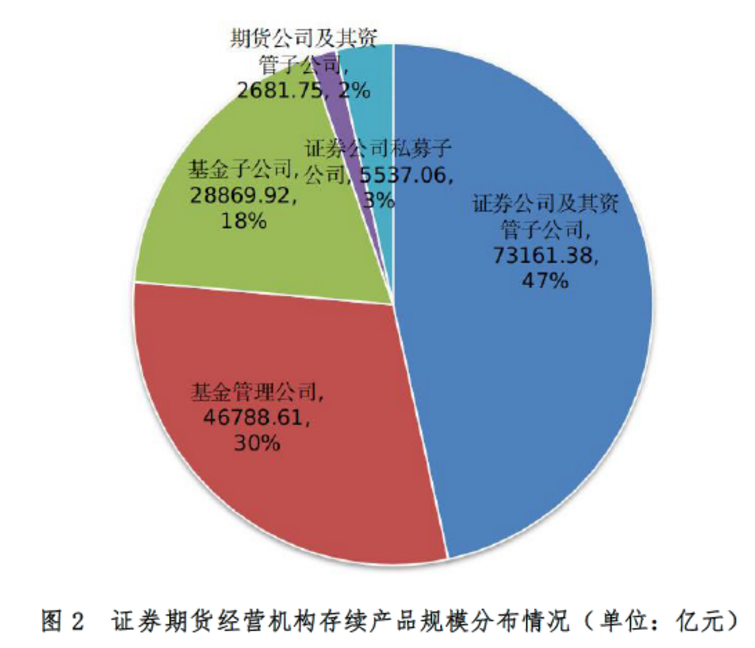

截至2021年6月底,证券期货经营机构私募资管业务规模合计15.70万亿元(不含社保基金、企业年金以及证券公司大集合),较上月底减少3571.44亿元,降幅2.22%。

其中,基金子公司存续资产管理规模28869.92亿元,占比18%。对比2020年5月底的数据,6月基金子公司规模相比此前的30727.3亿元大降1857.38亿元,6.04%的降幅相比前几个月也有所扩大。

几个月前,当基金子公司管理管理规模首现触底回升迹象时,一家基金子公司高管曾感慨,但愿这是行业触底回升的积极信号,过去几年基金子公司的日子“太苦了”,与同期母公司的剪刀差越来越大。

基金子公司管理规模大幅缩水,也直接反映在各家公司平均规模上。2021年6月,基金子公司平均管理私募资管业务规模380亿元,对比5月份的404亿元,平均规模下降了24亿元。

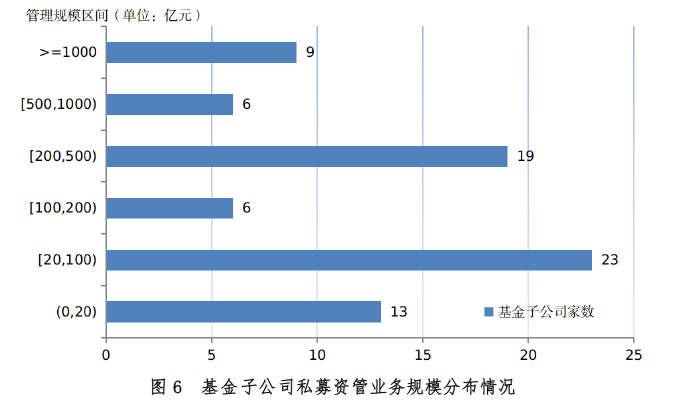

基金子公司管理规模中位数也从129亿元降至121亿元。尽管“千亿阵营”保持不变,仍为9家,但“500亿至1000亿”的准千亿阵营,却下降最为明显,从5月份的9家降至6月份的6家。

跌落与逆势,基金子公司格局悄然生变

如果说,基金子公司整体规模数据并不“具象”,毕竟头部机构与尾部机构的数据十分迥异,但对比中基协今年发布的两组“基金子公司私募资产管理月均规模前20家”,同样能能感受到行业趋冷的丝丝凉意。

而在其中,一季度末曾以4922.62亿元傲视基金子公司全行的建信资本,到了二季度末尽管依然保留头名头衔,但其规模却降至3512.6亿元,与第二名招商财富的领先优势不到200亿元。

从前十名的情况看,两期月均规模排行并没有任何变化,但内部却暗潮汹涌。有的基金子公司规模大降超千亿,也有的基金子公司逆势大增,步步紧逼,从十名开外跃升至前十名。

瑞云资本就是逆袭的一个代表。2021年一季度末,瑞元资本以750.62亿元紧随平安汇通位居第十一名,到了二季度末,这家基金子公司规模988.85亿元,一举超越易方达资产和平安汇通,升至第九名。

通道业务收缩与新增备案数据,是基金子公司内部排位生变的两个重要因素。2021年6月,证券期货经营机构共备案私募资管产品1241只,设立规模944.12亿元。其中,备案产品设立规模最大的为基金子公司。

其中,基金子公司6月共备案资管产品247只,设立规模408.84亿元,规模占比43.3%。对比2021年5月份的数据(新备案产品166只,设立规模237.79亿元,规模占比44.38%),6月份新备案数据回升明显。

从产品管理方式看(含基金子公司),通道类产品规模继续下降。截至2021年6月底,通道类产品规模3.94万亿元,较上月底下降8.42%;主动管理类产品规模11.21万亿元,较上月底增加0.03%。

“这几年,我们整改一直在有序推进中。”近日,一位基金子公司人士称。不过,对于基金子公司行业而言,即便是去年延缓了一年过渡期,该来的总会到来,整改并不会因此而停滞。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。