震荡市场下如何玩转“固收+”?基金经理划重点

近期市场震荡不断,处处都是让人流泪的气氛。裹挟于变幻莫测的市场情绪,无论是有着丰富投资经验的“民间股神”,还是跑步进场的新基民,都渴望拥有相对稳定的收益。

在这档口儿,有着稳健低回撤优势的“固收+”相关产品,再次成为投资者眼中的“财富锚”。比起短线高波动,复利加持下的持久收益,或许能给价值投资者带来更为长久的快乐。小盛家就有一只正在发行的“固收+”新基——长盛鑫盛稳健(A类011267,C类011268)。划重点,你想知道的都在这里!

1、长盛鑫盛稳健是一只怎样的基金?

长盛鑫盛稳健是一只偏债混合基金,股票投资占基金资产的比例为0-30%(其中投资于港股通标的股票的比例不得超过股票资产的50%);同业存单投资占基金资产的比例不超过20%。

2、能否介绍下管理这只基金的拟任基金经理?

长盛鑫盛稳健的拟任基金经理为蔡宾,特许金融分析师(CFA),现任公司副总经理、社保组合投资经理、公司投资决策委员会成员。作为公募行业第一批固收投资经理,履历深厚,投资风格稳健,经验丰富,历史业绩出色,擅于把握股债轮动趋势。

3、蔡宾的投资理念和风格如何?

蔡宾先生遵循自上而下的投资框架,崇尚守正出新、行稳致远的投资理念。注重宏观经济分析,研判所处经济周期、政策周期,基于此进行大类资产配置方向的判断和攻防策略的转换。

·中观上精选行业,固收投资中风险规避为上,权益投资中注重成长赛道;

·微观上深挖优质主体,同企业共同成长,获取稳健回报。

4、基金经理如何管理回撤?

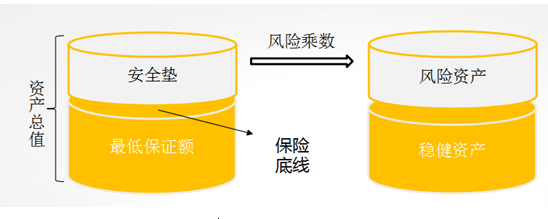

产品建仓初期采用类CPPI策略,通过债券底仓和低风险策略积累安全垫,为权益策略积累风险预算,严格控制净值破发和回撤风险。

精选确定性较高的增强策略,动态调整权益类资产和固定收益类资产的投资配置比例,风险策略采取渐进加仓方式,以收益创造空间。建仓完成后权益仓位中枢约为20%-30%。

结合安全垫情况,在执行策略前设立静态止损条件保障组合收益目标的实现,同时设立动态止损机制,避免短期大幅回撤或出现连续亏损。(本段根据长盛鑫盛稳健合规材料)

5、蔡宾管理的产品过往业绩如何?

蔡宾管理经验丰富,管理的产品业绩不俗。根据二季报数据显示,截至2021年6月30日,长盛稳怡添利A过去一年净值增长为11.77%,同期业绩比较基准为5.11%;自成立以来净值增长为17.30%,远超同期8.19%的业绩比较基准。

在管所有超过半年公募产品业绩表现

数据来源:基金2021年二季报。长盛稳怡添利A/C统计区间:2019.12.23-2021.6.30。基金经理的过往业绩不能预示其未来的业绩表现。基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。

6、长盛鑫盛稳健作为一只“固收+”产品,是如何运作的?

该基金通过债券底仓和低风险策略积累安全垫,为权益策略积累风险预算,严格控制回撤风险,同时,精选确定性较高的增强策略,灵活调整权益类资产和固定收益类资产的投资配置比例,风险策略采取渐进加仓方式,以收益创造空间。对于增强收益,可以通过转债增强策略、打新增强策略和权益策略来提升业绩表现。

·转债策略方面,通过可转债股权与债权的双重特征,实现“进可攻退可守”的能力。

·打新策略方面,在控制底仓波动的前提下,灵活调整打新比例,利用新股打新增厚投资收益。

·权益投资方面,从基本面出发,结合市场与公司整体投研平台优势来精选优质个股,从而为产品提供向上的收益空间。自下而上选择优质上市公司,并在合理或低估时买入。

7、新基金有何独特之处?

长盛鑫盛稳健设置了一年的持有期,在兼顾基金的流动性与长期性的基础上,能够有效避免投资者频繁操作、追涨杀跌的行为,帮助投资者养成长期投资的习惯。

8、基金经理如何看待当前市场?

关于近期市场,蔡宾认为,2021年股市或存在结构性机会,债市仍需静待机会。“经济复苏环境下仍有利于股票资产表现,但经过两年的结构性牛市,不少景气资产估值需要消化,股市机会或体现为结构性和阶段性机会;债券资产性价比提升,但趋势性机会仍需等待。”

蔡宾分析,2021年股债结构性机会突出,股债震荡市场环境下,“固收+”产品多资产配置优势将得到凸显,有望取得高于纯债基金的收益,同时净值波动幅度远小于股票类基金,兼顾投资者对收益和波动的要求,提升投资者的投资体验。

9、长盛基金管理能力如何?

长盛基金是国内最早成立的十家基金管理公司之一,也是首批全国社保基金管理人之一,自成立以来累计分红超370亿元。它同时还是业内最早组建量化投资团队的公司之一。在基金三大权威评选中,先后多次获得十大金牛基金管理公司奖、年度明星基金公司奖以及金基金·top公司大奖等业内顶级大奖。

风险提示:基金有风险,投资需谨慎。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。