但斌道歉·林园拒绝给穷人道歉·邱国鹭被嘲讽,以及挑选私募的一点建议

但斌道歉·林园拒绝给穷人道歉·邱国鹭被嘲讽,以及挑选私募的一点建议

小投顾精选

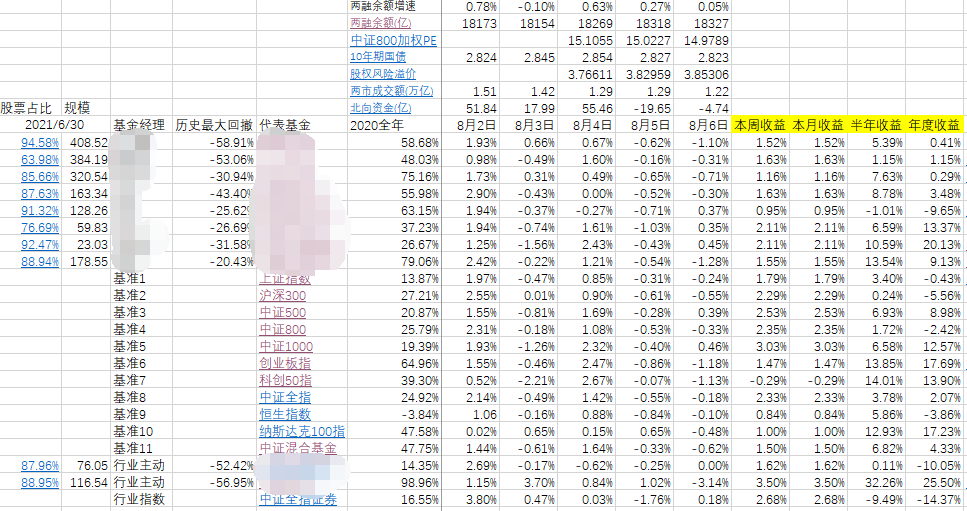

2021是结构性行情,好的飞天,差的遁地,做为基准的沪深300指数截止8月6日,全年表现-5.56%。

这让习惯了过去两年躺着看账户收益增长的基民很受伤。

最近,但斌、林园、邱国鹭三位私募大佬(前两人都是06-07那波牛市就很高名声了)都因为近期业绩不佳惹出了事。

但斌的最简单,主动道歉。

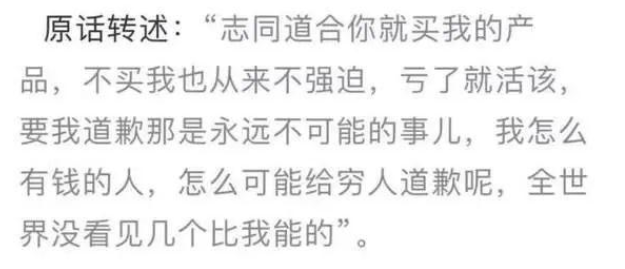

林园则在一次视频直播中称“亏了活该,怎么可能给穷人道歉”。

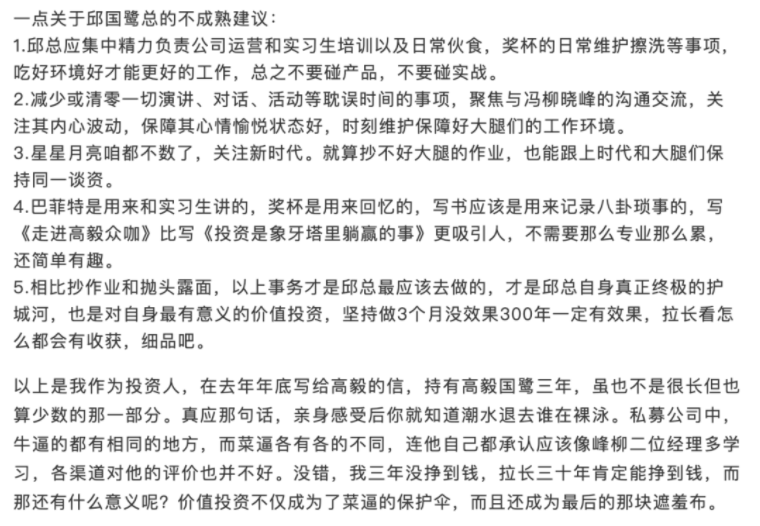

邱国鹭则收到一封阴阳怪气的公开信,让他还是以照顾冯柳邓晓峰(高毅旗下两位业绩最好的基金经理)的情绪为主要工作。

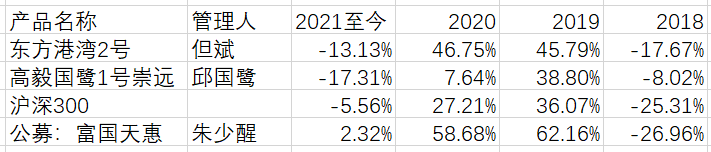

我比较了下这三位大佬代表作品的近期业绩。

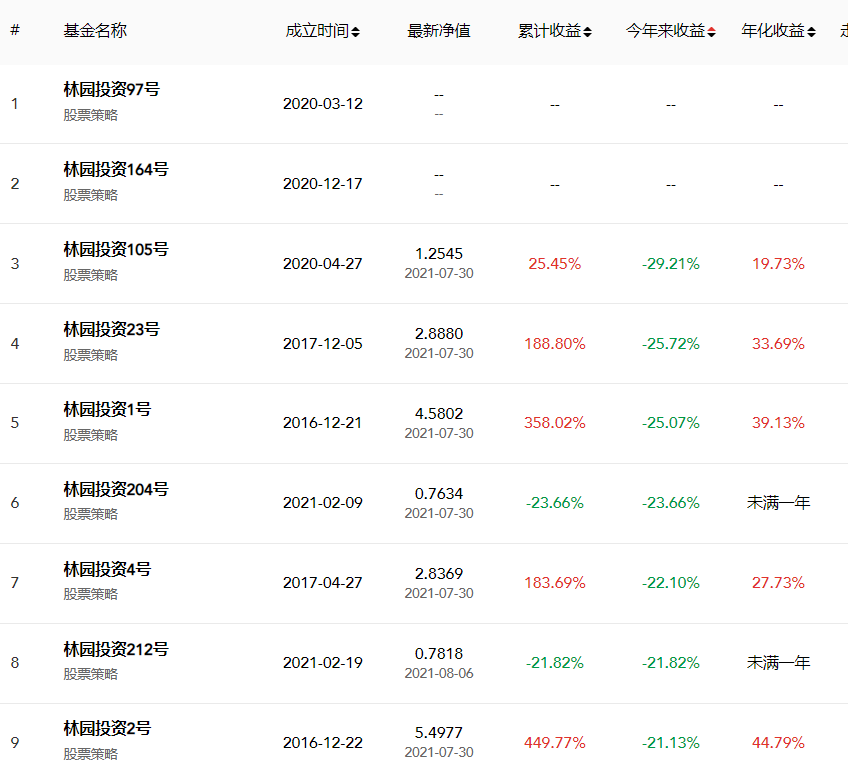

林园的比较特殊,发行了太多产品,而且业绩不统一,今年收益高到46%的,低到-29%的都有。

其实很明显,从收益、流动性、费用、历史成立时间这些重要因素考虑,以上三位私募大佬的产品压根就跑不过公募基金之锚——富国天惠。时间越拉长越明显。

本文没兴趣讨论大佬们应不应该道歉的问题,仅给跃跃欲试的私募投资者一点忠告:

1、投资是讲能力圈的,能力圈是有顺序的,如果你公募投资没有信心,不要碰私募;

2、即使非要投私募,私募股票多头策略也不应该是新手的第一个策略,因为公募大把股票多头,私募大大区别公募的其他策略才是应该关注的领域;

3、公募私募有无数“明星基金经理”,不要沉醉于媒体想尽角度塞给你的宣传里,看历史业绩,看投资风格,看管理人品性;

4、如果你有公募资产打底,或者其他私募资产打底,偶尔一个私募资产出现问题,你能诊断出来及时切换就是了;发牢骚怼基金经理没有意义,最好的伤害他们的办法就是用脚投票,无能狂怒怼基金经理的背后大都是因为你没有个压舱石资产做支撑,所以机会成本很高,只能“无条件信任”基金经理,这是他们希望的,不是你应该做的;

5、基金要长期投资,但除非你真的无条件信任基金经理(比如他是你爹或者是你儿子),否则我只相信长期投资基金,并不相信长期投资某个基金经理,在市场出现明显的风格不符基金经理擅长风格的时候,切换资产并不是坏事,风头回来的时候再切回来就行了,公募里一次切换付出的不过是旧基金0.5%的赎回费(现在一般持有30天以上就0.5%赎回费了)+新基金0.15%的申购费(普遍1折),这个切换成本在调整需求面前我认为几乎可以忽略不计,只要你能“模糊的正确”判断市场风格,并且愿意为了切换错误承担后果。

本篇周报想说的事:

不用太把基金经理当一回事,但是优秀的基金经理是什么表现,心里应该有一把衡量的秤。

股权风险溢价

截止至8月6日,中证800加权PE14.9789,10年期国债收益率2.823%,股权风险溢价3.85306。

根据此前观测周期高低点,明显可见当前市场处于适中状态。

会员版提供历史数据对比。

基金市场解读

解码版基金数据和分析仅在会员版周报发布。

翻译

霍华德马克思备忘录——《2012.03.19 déjà vu all over again》

本篇大部分篇幅都在谈著名的《股票之死》文章(1979年8月《商业周刊》封面报道),该文注定会吊在投资史上反复地被鞭尸,但读懂背后周期的意义、媒体的“反向指标”的作用很有价值。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。