基金业绩一般,焦虑愤怒乎?换视角再审视

1.基金经理的考试成绩单

基金经理的投资业绩也很像小孩子的考试成绩单,成绩排名有起伏很正常,不同科目的试卷得到优秀或不佳的成绩也是正常的现象。基金经理并非是全知全能的考试全才,他们各自有各自的能力圈。基金经理的投资成绩是贝塔+阿尔法的总和。

所谓贝塔指的是一定时空中,大的市场环境,在这个市场环境中如果选对行业或风格,基金经理可以不战而胜,即便是躺着,收益率也会非常理想。市场周期有变化,基金经理收获顺境贝塔业绩加成,与逆境贝塔业绩减分都是正常的现象。

所谓阿尔法指的是基金经理在一定的时空中,通过主观的分析选择,创造出的超额收益。比如,钢铁、新能源等行业2021年表现出色,在这些行业里怎么优选个股进一步组合投资,使之超越行业指数的表现,这便是寻找阿尔法的过程。

每一种市场环境中,都会封神一批基金经理,13-15遥远的中小创、TMT牛市里有一批,2016-2020年以消费为代表的核心资产牛市里又有一批。业绩表现不好的基金经理,投资者会对其很绝望,但从行业指数、风格指数的起伏来看,这种绝望是没必要的,万事万物大抵都是有周期的。

总结规律和展望未来结合起来才能给投资创造超额收益,否则做投资最好的应该是统计学家和历史学家。总结规律之前,认识事物是很重要的事情。近期,我将和大家聊一下申万行业与风格指数给我们带来的投资认识。

2.申万行业指数视角下的市场认识

申万系列指数比中证系列指数拥有更早的历史,相关的指数被广泛地应用于金融研究。申万行业指数分为一级、二级、三级,越往下行业越细分,其中申万一级行业指数拥有28个子行业,相关子行业指数已经可以对A股市场的行业表现进行良好的描述。申万风格指数共包含16类风格,能够很好地描述市场上的各类风格表现。

申万指数网站的页面是有些古旧了

行业表现与风格表现综合起来进行审视,市场投资环境中的贝塔与阿尔法因素就容易显现了,相关基金的表现从行业与风格上也就方便进行归因了。

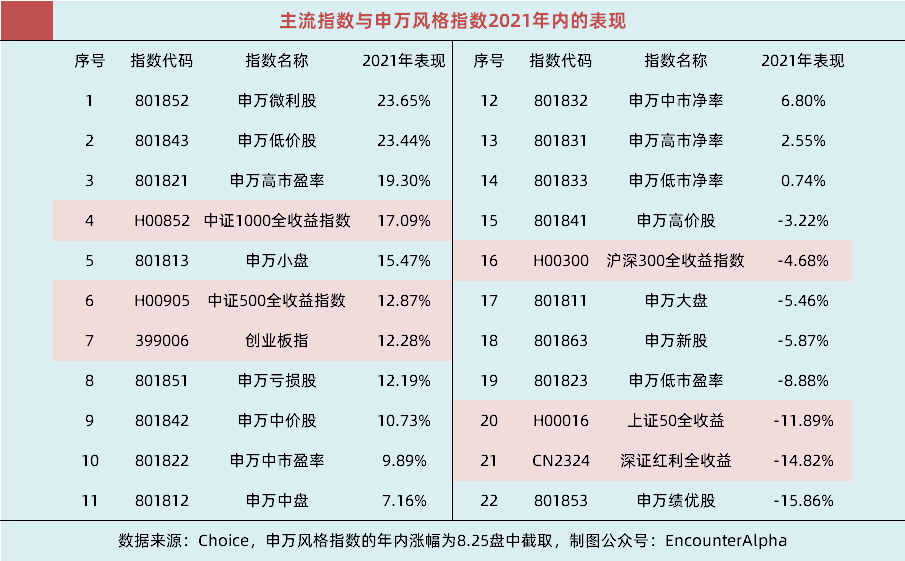

投资者很难说明2021年到底是牛市还是熊市,上证指数、沪深300等指数低迷不振,持续震荡。但基金的投资分化却非常明显,选对了基金,年初以来收获50%+的涨幅,妥妥的是牛市;选错了基金,年初以来要下跌接近20%,妥妥的是熊市。

申万一级行业指数年内分化巨大

从申万一级行业指数的表现来看,2021年市场的分化依旧很大,一头是牛一头是熊。虽然牛的行业有数个,但是从更大的行业上来概括,那就是【工业周期】四个字。截至当前,2021年的基金投资,得工业周期者胜,这与2019年以来消费、医药(疗)、偏TMT的科技成长有着较大的差异。

从行业的分化来看,钢铁、化工、采掘等行业带有明显的顺周期特征,不少行业内的公司还受益于碳中和。有色金属行业的上涨,一方面有通胀提价因素,另一方面也与新能源设备行业的高度景气(比如锂、钴资源类)有很大关系。新能源行业中,不少公司都归类于电气设备,不管是光伏还是新能车赛道,今年的业绩表现都很好。

近半年表现强势的基金重配工业周期类股票

再看今年以来跌幅较大的行业,食品饮料、家用电器与医药生物都榜上有名。难怪前些日子,媒体直呼,消费+医药(疗)的底仓配置不行了。

畜牧养殖行业因为猪肉的跌价也出现了周期的拐点,行业的表现很差。金融地产行业虽然近期有反弹,但从年初至今来看,也是让人很受伤的行业。

计算机、通信等行业表现一般,这使得擅长TMT科技成长行业的基金经理今年以来出现了不小的分化。选择电子(尤其是半导体)+新能源领域的基金经理业绩出色,布局计算机软硬件、通信股票的基金经理表现欠佳。

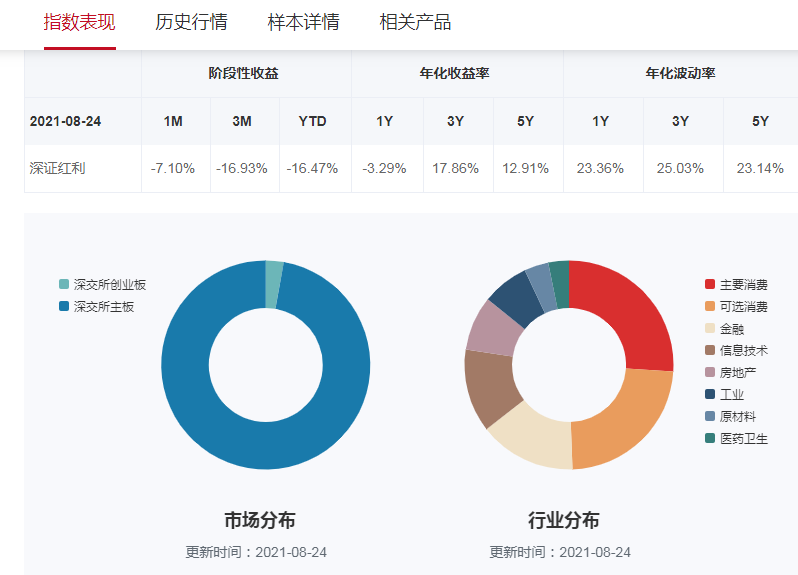

深证红利指数,消费能顶半边天

从当前主要宽基指数的表现看,传统蓝筹,金融地产、消费医药等行业权重高的深证红利、上证50、沪深300均表现欠佳。创业板指中虽然医疗类个股表现一般,但有新能源和电子行业的加持,今年的表现依然不错。

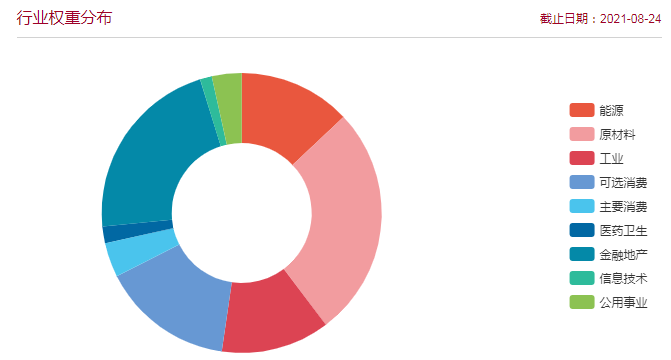

当前中证红利指数,能源、原材料、工业能顶半边天

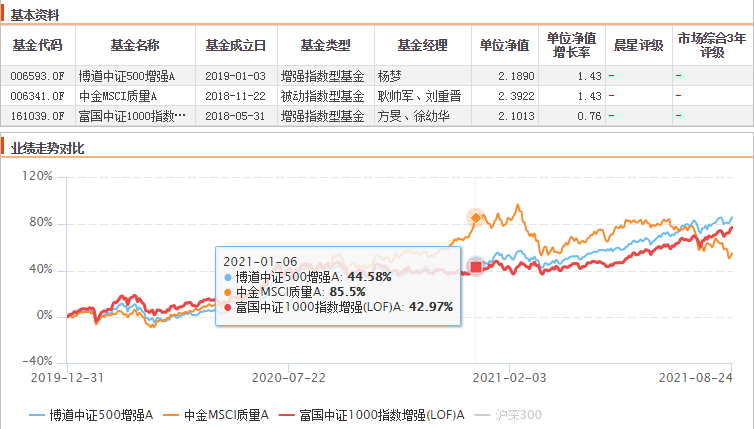

但出乎投资者意料之外的是中证500和中证1000,这两个中盘、小盘指数的强势崛起。从年内领涨的行业看,中证500与中证1000指数里,偏向工业制造类的公司权重大,新能源等行业也带来了全面的行业内估值扩散,这使得年内重仓中小盘新能源股票的基金比重仓新能源龙头股票的基金业绩更好。

3.申万风格指数视角下的市场认识

再从申万风格指数上稍作检验,今年表现好的指数是申万微利股、低价股、高市盈率、小盘股以及亏损股。这些偏好反映了今年的A股市场偏好周期股(资源类、工业类)、高估值高景气度个股以及中小盘股。

价值与质量类风格指数表现欠佳,市场偏好周期

从排名靠后的申万风格指数来看,申万低市净率和低市盈率指数表现不佳,这反映出传统价值风格依然处于投资的困境期,部分传统价值风格的基金经理业绩改善,更多的还是归因于对中小盘股的配置。

申万高价股指数、大盘指数、高市净率指数表现不佳,这反映出过去两年表现好的茅指数今年表现不佳。茅指数内的公司有很多都是超百元的高价股,呈现出大市值与高市净率的特点(比如消费、医疗龙头)。

最后,申万风格指数里,申万绩优股指数今年表现最差,申万绩优股指数云集了高ROE类的消费、医疗等行业的高质量风格公司。喜欢投资这类公司的基金经理一般还青睐港股的互联网龙头,这些因素叠加起来,就导致了去年业绩出色,甚至破圈出道的基金经理,今年业绩惨淡。

在此前的文章里谈到过,基金经理的投资成绩与排名变化,有时可以在自我不变但市场风格的转变中改变。比如,配置的传统优质蓝筹多,偏深证红利指数风格的基金,均衡配置与沪深300指数相关性强的基金,它们未来的业绩难道会一直低迷吗?

4.见异思迁与基金评价

中证500与中证1000风格的基金在今年出现了超预期的表现,我们可以发现,沿着简单的线性思维看,站在去年的年底来配置基金,中小盘风格的基金大家肯定看不上眼,因为中小盘风格在2019-2020年比大盘成长、高质量风格的基金拉胯很多。

从领先到被反超,两类投资选谁一路持有都对。苦就苦了21年初追涨或卖中小盘、周期类追涨的投资者

同理,站在现在的时间节点再去用简单的线性思维推演,得出的结论就是沪深300风格,高质量风格的基金都是辣鸡,半年前还被热捧的商业模式,转眼间就变成了众矢之的。投资者态度变化的原因,无非是一个涨了一个跌了。

在上涨的时候,投资者的心情是好的,审视投资标的看到的也只有好的一面,你要跟他说不好的一面,他还不愿意听;反之,投资标的下跌的时候,原本存在的不好的一面被投资者所关注,满屏都是负面消息,那些好的一面又纷纷不被承认……可是,跳出金融思维里的涨涨跌跌,跳出投资心理的博弈,从现实商业世界和企业经营来看,公司还是那个正常经营的公司。

把握周期轮动的节奏,避开业绩滑落的基金,精准买上业绩向好的基金是高度理想化的,也是现实世界里基本办不到的。所谓的共识,基本上都是在后知后觉中才被承认的。

以周为单位去看基金,好的基金基本上是贴合本周热点行情的。以季度和半年为单位去看基金,好的基金基本上是符合机构短期调仓方向的。以年为单位去看基金,好的基金基本上是符合景气度趋势的。以三年五载为周期去看基金,好的基金才是充分体现基金经理管理智慧的。

吾生也有涯,不同资金的投资周期不一样,长期主义也好,短期主义也罢,能形成一套稳定的投资体系,获取满意的投资回报,而非基于情绪化去冲动交易那就是好的。基金投资管理当然可以调仓,也可以后知后觉顺势参与热点或理性分析下的未来趋势……这些调整和布局,是建立在理性的思考之上,是建立在风险可控的仓位分配上的,是有觉悟和各种应对方案的,是非极端的,那就是可以的。

投资无定式,一定的常识和规律指引下,投资者可以八仙过海各显神通。

后续的文章中,我们再来聊聊申万行业与风格指数的过去和现在。当前,基金半年报(当前披露了中庚、恒越、景顺长城、泓德、益民)正在陆续披露,半年报内的文字和二季报可能会略有区别,大家还是应该研读一下的。

(正文完)

当前可以留言互动

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。