新能源怎么投?

原标题:新能源怎么投?来源:汇丰晋信基金

540008

把握低碳经济趋势,紧抓碳中和机遇

成立以来业绩大幅跑赢比较基准,过去2年业绩排名同类第4

捕捉时代机遇,布局碳中和机会

政策频出,新能源汽车行业景气度上升

纯粹低碳概念基金,力求筛选出具成长潜力且有未来业绩支撑的股票

成立以来大幅跑赢比较基准,过去2年的收益率排名晨星同类第4

截至2021.6.30,汇丰晋信低碳先锋基金成立以来收益率为302.54%,显著跑赢业绩比较基准235.04%。

数据来源:汇丰晋信,业绩经托管行复核,2010.6.8(本基金成立日)-2021.6.30。本基金自2015年4月1日起,业绩比较基准由原先“沪深300指数*90%+同业存款利率*10%”,变更为“中证环保指数*90%+同业存款利率(税后)*10%”。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的基金的业绩并不构成其他基金业绩表现的保证。基金有风险,投资需谨慎。

基金过去1/2/3年收益率均在晨星同类股票型基金排名前5%,其中过去2年的收益率排名晨星同类第4

汇丰晋信低碳先锋基金过去1/2/3年收益率

同类排名前5%

数据来源:累计收益率来源于汇丰晋信,经托管行复核,截至2021.6.30。排名数据来源于晨星(中国),同类基金为晨星中国开放式基金-股票型基金,截至2021.6.30。汇丰晋信低碳先锋股票型基金晨星各区间收益排名:过去一年:23/1000,过去两年年化:4/739,过去三年年化:25/549,过去五年年化:109/354。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的基金的业绩并不构成其他基金业绩表现的保证。基金有风险,投资需谨慎。

捕捉时代机遇,布局碳中和机会

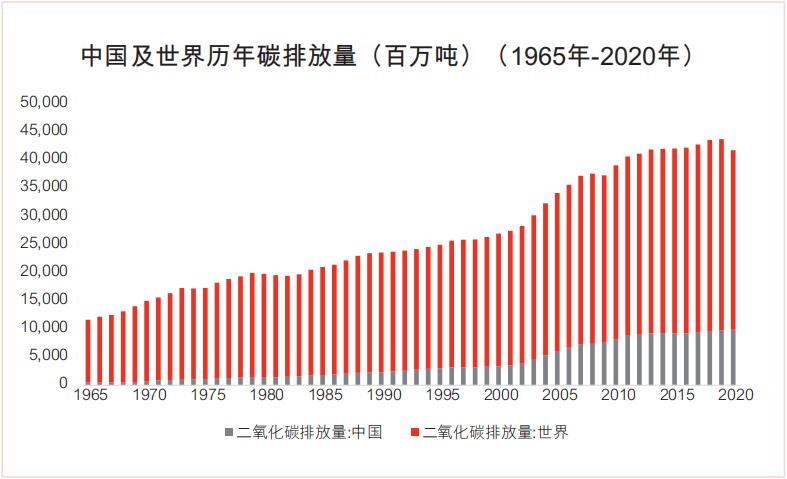

十四五规划提出加快推动绿色低碳发展,降低碳排放强度,制定2030年前碳达峰、2060年前碳中和的目标,碳中和有望成为A股市场中长期布局的重要投资主线。

在此政策驱动下,低碳经济主题行业或公司在中长期或将具备较高的成长潜力。汇丰晋信低碳先锋基金主要投资于受益于低碳经济领域的上市公司,可帮助投资者布局碳中和投资机会。

数据来源:Wind,截至2021年8月20日

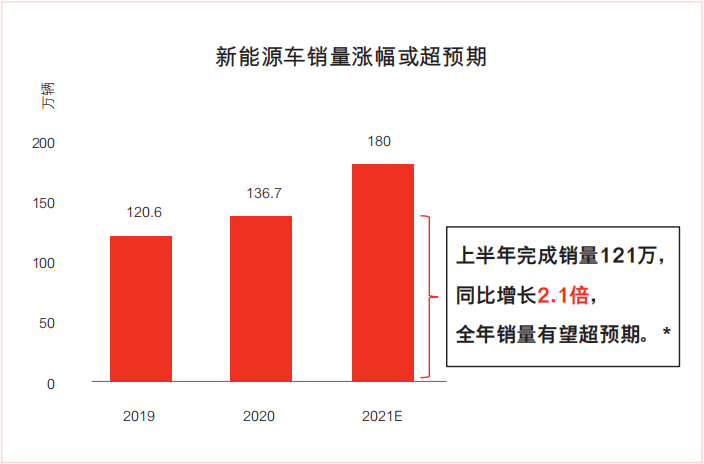

政策频出,新能源汽车行业景气度上升

国内《新能源汽车产业发展规划 (2021-2035 年)》明确发展目标为:到 2025年,新能源汽车新车销量达到汽车新车销售总量的20%左右,较2019年的水平增长约4倍多,空间庞大。

截至7月31日,今年以来,新能源汽车指数上涨31.17%,远远跑赢同期上证指数(-2.18%)。(数据来源:Wind,历史业绩不代表未来,市场有风险,投资需谨慎)

*数据来源:Wind,中国汽车工业协会,截至2021年6月30日。2020年12月中汽协预测2021年全年销量180万,如果按照上半年实际完成销量推算,今年全年销量有望超过预期值。

纯粹低碳概念基金,力求筛选出具成长潜力且有未来业绩支撑的股票

专注投资符合本基金主题的股票,80%以上的股票资产投资于受益低碳经济领域的上市公司。

股票仓位较高,在行业景气上行时有机会体现较高收益潜力。不同市场趋势下,关注低碳经济领域不同细分行业和个股,进行积极的主动管理。当前主要布局新能源汽车板块。

主要采取自下而上的选股策略,通过分析净资产收益率(ROE)等成长性指标,综合考虑国家政策扶持力度、低碳技术成熟度等因素,力求筛选出成长潜力较大且有未来业绩支撑的上市公司进行投资。

基金2021年二季度末十大重仓股

数据来源:汇丰晋信定期报告,截至2021.6.30。图表所列个股仅为本基金截至2021年6月30日当天持有的前十大重仓股,不代表基金二季度始终持有或未来仍将持有这些个股。列示个股仅作说明用途,不构成投资建议。基金有风险,投资需谨慎。

基金经理

陆彬先生,复旦大学金融学硕士,2014年7月加入汇丰晋信基金,历任助理研究员、研究员、助理研究总监,在新能源、机械、化工等领域有超过6.5年研究经验。2019年8月起,担任本基金基金经理,现同时任汇丰晋信研究总监、汇丰晋信智造先锋基金、动态策略基金、核心成长基金基金经理。

我们始终坚持投资策略的有效性,整合整个投研流程,实践系统性的、工业化的投资方法,保证公司旗下产品的风格特征是持续的、统一的,不会因为市场风格变化而变化,不会因为基金经理变化而变化。

基金经理观点

今年以来新能源表现最好的是新能源汽车,光伏表现相对一般。今年市场表现强势是基于碳中和的大趋势和行业超预期的基本面背景。我们认为新能源的上涨。并不是估值带来的上涨,而是对2022年业绩预期上调引起的上涨,是基本面超预期带来的行情。

新能源汽车行业最旺的时间段可能是金九银十,基于行业背后的强基本面,我们认为下半年会比上半年好。新能源汽车链条长,结构多,可能是未来5年新能源板块最好的赛道。从基本面的角度看,下半年新能源汽车里最大的机会预计是在上游,可能是更容易迎来戴维斯双击的细分领域。

基金概况

成立时间:2009年6月8日

投资目标

本基金主要投资于受益于低碳经济概念、具有持续成长潜力的上市公司,通过积极把握资本利得机会以拓展收益空间,以寻求资本的长期增值。

投资范围

股票投资比例范围为基金资产的85%-95%,权证投资比例范围为基金资产净值的0%-3%。固定收益类证券、现金和其他资产投资比例范围为基金资产的5%-15%,其中现金(不包括结算备付金、存出保证金、应收申购款等)或到期日在一年以内的政府债券的投资比例不低于基金资产净值的5%。本基金主要投资于受益于低碳经济领域的上市公司,80%以上的股票资产属于上述投资方向所确定的内容。

风险收益特征

本基金是一只股票型基金,属于证券投资基金中预期风险和预期收益较高的基金产品,其预期风险和预期收益高于混合型基金、债券型基金和货币市场基金。

业绩比较基准

业绩比较基准 =中证环保指数*90%+同业存款利率(税后)*10%

费率结构

陆彬管理股票型基金历史业绩

汇丰晋信低碳先锋基金近5年业绩(业绩比较基准收益率)如下:2016年-23.92%(-15.38%),2017年-3.87%(-0.86%),2018年-39.11%(-35.02%),2019年45.87%(17.72%),2020年134.41%(48.42%),2021年截至6月30日17.22%(20.59%)。期间基金经理为:陆彬(2019.8.17-至今),方超(2015.9.19-2019.9.7),曹庆(2013.12.21-2016.4.30)。

汇丰晋信智造先锋基金A近5年业绩(业绩比较基准收益率)如下:2016年-5.9%(-18.79%),2017年7.45%(1.22%),2018年-27.16%(-27.16%),2019年73.88%(26.03%),2020年128.65%(63.21%),2021年截至6月30日21.76%(6.28%)。期间基金经理为:陆彬(2019.5.18-至今),吴培文(2015.9.30-2019.12.28),曹庆(2015.9.30-2017.4.22)。

汇丰晋信智造先锋基金C近5年业绩(业绩比较基准收益率)如下:2016年-6.44%(-18.79%),2017年7.06%(1.22%),2018年-27.52%(-27.16%),2019年73.12%(26.03%),2020年127.52%(63.21%),2021年截至6月30日21.46%(6.28%)。期间基金经理为:陆彬(2019.5.18-至今),吴培文(2015.9.30-2019.12.28),曹庆(2015.9.30-2017.4.22)。

数据来源:汇丰晋信定期报告,业绩经托管行复核,截至2021.6.30。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的基金的业绩并不构成其他基金业绩表现的保证。市场有风险,投资需谨慎。

本基金管理人依照诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,在少数极端情况下,投资人可能损失全部本金。投资有风险,基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。基金管理人提醒投资人基金投资的“买者自负”原则,敬请投资人根据自身的风险承受能力选择适合自己的基金产品。

本基金是一只股票型基金,股票投资比例范围为基金资产的 85%-95%,将维持较高的股票持仓比例。如果股票市场出现整体下跌,本基金的净值表现将受到影响。

本基金将不低于 80%的股票资产投资于受益于低碳经济领域的上市公司,而市场整体并不全部符合本基金的选股标准,因此在特定的投资期间之内,本基金的收益率可能会与市场整体产生偏差。

这些特有的风险因素可能使本基金的业绩表现在特定时期落后于大市或其它股票型基金。

本资料所提供的资讯均根据或来自可靠来源,但并不保证其准确和完整性,仅供参考,不构成对读者的实质性建议。

本资料仅为宣传用品,不作为任何法律文件,详情请认真阅读基金的基金合同、招募说明书、产品资料概要等法律文件。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。