这类ETF火了!规模暴涨,最狠两个多月激增10倍

中国基金报

中国基金报记者 天心

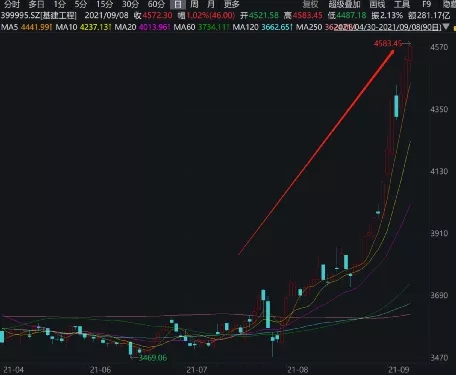

随着经济下行压力明显加大,市场对政策稳增长的预期增强,此前显著跑输市场的逆周期板块8月以来震荡走强,尤其近一周时间上涨加速。

实际上,聪明资金早已行动,从相关基建ETF规模变化便可见一斑:广发基建50ETF下半年以来规模增幅超10倍,银华基建ETF下半年规模增幅超过2倍。

值得一提的是,今年下半年,有近20只ETF份额翻倍, 合计吸金超过210亿元。其中,易方达中证500ETF份额增加10倍以上,易方达双创50ETF和华夏双创ETF则成下半年的“吸金王”。

基建ETF规模暴增,最高超10倍!

据Wind统计显示,截至9月8日收盘,中证基建工程指数自8月以来累计涨幅为26.64%。该指数当日盘中一度达到4583.45点,创出2019年5月以来新高。受此影响,今年刚成立的两只基建ETF也表现抢眼。

其中,广发中证基建工程ETF(以下简称基建50ETF)自6月23日成立以来累计净值涨幅为28.50%,银华中证基建ETF(以下简称基建ETF)自4月29日成立以来累计净值涨幅为22.8%。两只基建ETF的出色表现也吸引了聪明资金不断涌入。

具体来看,截至9月7日,广发基建50ETF下半年以来份额增加21.99亿份,至24.69亿份,份额增长率为817.53%,若以期间成交均价估算,下半年吸金近25亿元,基金规模也由上半年末的2.69亿元,增至最新的31.72亿元,规模增幅超过10倍!

银华基建ETF下半年以来份额增加2.93亿份,至4.75亿份,份额增长率为161.15%,若以期间成交均价估算,下半年吸金约3.29亿元,基金规模也由上半年末的1.84亿元,增至最新的5.83亿元,规模增幅超过2倍!

值得一提的是,银华基建ETF成立后经历过一段份额大幅缩水的过程,由4月刚成立时的4.15亿份,一度缩水至8月初的不足1.2亿份,最大缩水幅度超过70%,此后随着资金净流入,份额达到最新的4.75亿份,最大份额增幅接近3倍!

在国海证券看来,近期逆周期板块走强,核心在于当前宏观环境对逆周期板块有利,经济下行压力加大,有小幅二次探底的迹象。

“站在当下,逆周期板块仍然有望获得超额收益,8月之后专项债加速发行,今年财政后置,明年财政前置,财政发力的持续性有保障。此外,国企改革三年行动方案在提速,逆周期板块估值处于低位。”

光大证券认为,随着基建投资逐步恢复,看好板块中长期投资价值。在该机构看来,基建是国内经济发展和一带一路稳步推进的基础,政策持续发力背景下基建投资将迎来较大改善,国内基础建设发展仍有较大提升空间。当前基建板块估值处于历史低位,逆周期调节政策持续加码、政策面持续宽松,板块景气度有望提升,估值有望修复,基建主题基金迎来较好配置时间窗口。

近20只ETF下半年份额翻倍,吸金超210亿元

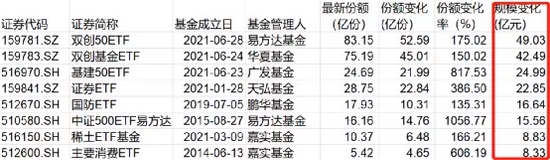

统计显示,算上前述两只基建ETF,今年下半年份额翻倍的ETF接近20只,合计吸金超过210亿元。

具体来看,有6只ETF下半年以来份额增加10亿份以上,除了广发基建50ETF,今年6月28日成立的易方达双创50ETF下半年份额增加52.59亿份,至83.15亿份,份额增长率为175.16%,若以期间成交均价估算,吸金超过49亿元;6月24日成立的华夏双创ETF下半年份额增加45亿份,至75.19亿份,份额增长率为150.02%,吸金超过42亿元;1月28日成立的天弘证券ETF下半年份额增加22.84亿份,至28.75亿份,份额增长率为386.50%,吸金接近23亿元。此外,易方达中证500ETF下半年份额增加14.76亿份,至16.16亿份,份额增长率超过10倍,吸金超过15亿元;鹏华国防ETF下半年份额也增加10亿份以上,份额增长率为135.31%,吸金超过16亿元。

下半年“吸金”规模较大ETF一览(截至9月7日)

汇添富沪深300ETF和嘉实主要消费ETF下半年的份额增长率也都超过6倍,博时沪深300ETF、华宝新材料ETF份额增长率超过2倍。

另有鹏华碳中和ETF、嘉实稀土ETF、华泰柏瑞1000ETF、永赢医疗器械ETF、国泰医疗ETF、浦银安盛创业版ETF,以及天弘医疗设备ETF下半年份额增长率均超1倍,华夏中证1000ETF和华安A50ETF的份额也接近翻倍。

下半年份额翻倍ETF一览(截至9月7日)

值得一提的是,下半年份额翻倍的ETF中,有11只出现规模翻倍。除了上述广发基建50ETF规模翻了10倍,汇添富沪深300ETF规模增加超过6倍,此外,天弘证券ETF和嘉实稀土ETF规模都超过了3倍。

下半年基金规模翻倍ETF一览(截至9月7日)

在下半年获资金青睐的ETF中,既有诸如双创50、中证500、沪深300、中证1000、创业板等宽基ETF,也包含基建、证券、国防、稀土、消费、新材料、碳中和、医疗等行业主题ETF。

在业内人士看来,下半年市场并没有大的系统性风险,尤其是随着经济下行压力明显加大,市场对政策稳增长的预期增强,政策倾向于跨周期调整有望给权益市场带来更多机会,但预计仍会以结构性行情为主。

在不少基金经理看来,新能源车、光伏等神透露持续提升的板块值得长期关注,估值不太贵且有业绩支撑的军工板块也具有配置价值,消费、医药等板块经过前期调整估值也渐趋合理,此外,估值处于低位但景气度有望迎来拐点的行业也是未来关注的重点。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。