茂典周评 |长期来看美国Taper将冲击股市

每天仅需6.6元,掌握万亿聪明钱最新动向!

茂典周评 |长期来看美国Taper将冲击股市

茂典资产

茂典周报

9月6日-9月10日

固定收益

核心观点

本周欧美股市均出现明显调整,偏中长期看,经济复苏放缓叠加退出宽松货币政策的预期都从企业盈利和估值两个角度对中长期股市产生明显影响。短期来看,就业数据影响了短期市场预期和节奏。我们依然认为以美股特别是纳斯达克为首的成长股风险在加大,但市场平衡依然没被打破。国内的风险主要来自外部的冲击。随着季末的到来,关注前期趋势品种波动的放大。

本周债券市场信用债表现依然好于利率债,债券发行虽有所放量但对资金面影响较小 。随着后续地方债供给增加,资产端的供需矛盾或得到缓解。整体来看,我们认为利率债对利多已经较为充分定价,不确定因素较多,目前依然没有很好的趋势做多的机会。而长端利率债的拐点仍未到来。

全球资产表现

本周全球权益市场以下跌为主,新兴国家表现好于发达国家,其中以我国和日本表现最佳。大宗商品方面,有色化工板块强势,油脂回调,黑色分化,文华商品指数继续刷新本轮新高。美元指数震荡反弹,美国10年期国债利率本周震荡。

利率债

本周美国长端国债利率小幅下行,短端波动较小。我国国债收益率短端上行近10bp,10年期国债收益率上行近4bp,期限利差继续收窄。

信用债

本周信用债市场信用利差波动不大。AA、AA+和AAA产业债信用利差分别上行1bp,2bp和3bp;AA和AA+和AAA级城投债信用利差上行3bp,1bp和2 bp。

权益资产

本周市场点评

本周资金保持净流入态势,两市交投维持活跃,市场做多情绪正在发酵。

低估值板块本周延续强势,焦煤、钢材、有色等大宗商品价格大幅上涨再次推高相关板块股票价格。大宗商品价格处于历史高位,虽然由于限产、周边疫情、事故等原因导致其未来价格将维持一段时间高位,但高价格下行风险聚集,筹码拥挤度已经较大,不建议投资者追高操作。

由于成长板块前期涨幅较大,目前或处于短期高位,但行业一致预期快速上升,板块资金关注度依旧较高,成长板块经过上周大幅调整后本周有趋稳迹象,进入配置区间,建议逢低吸纳调整幅度较大的优质成长个股。板块方面建议关注军工板块,医药板块及自动驾驶等。

近期市场趋势

成交额连续三十八个交易日突破万亿,整体市场分化。截止9月10日,沪深两市成交额连续三十八个交易日突破万亿。自6月份以来沪深两市每日成交额破万亿已成为常态,6月10日至今66个交易日中仅有5个交易日成交额低于一万亿,分别是6月16日9320亿、6月17日8918亿、6月29日9972亿、6月30日9423亿以及7月20日9665亿。如果从日均成交金额这一指标来看,2月3日至今沪深两市日均成交金额破万亿,已经持续148个交易日。成交额屡破万亿印证着市场足够活跃,然而主要宽基指数的表现却不温不火,具体来看,自7月1日以来截至09月10日,上证指数跌幅2.55%,沪深300跌幅-4.39%,创业板指跌幅-6.49%,整体市场分化。

本周市场回顾

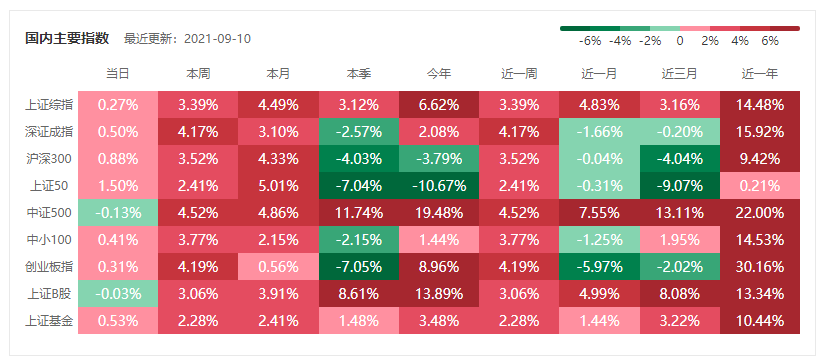

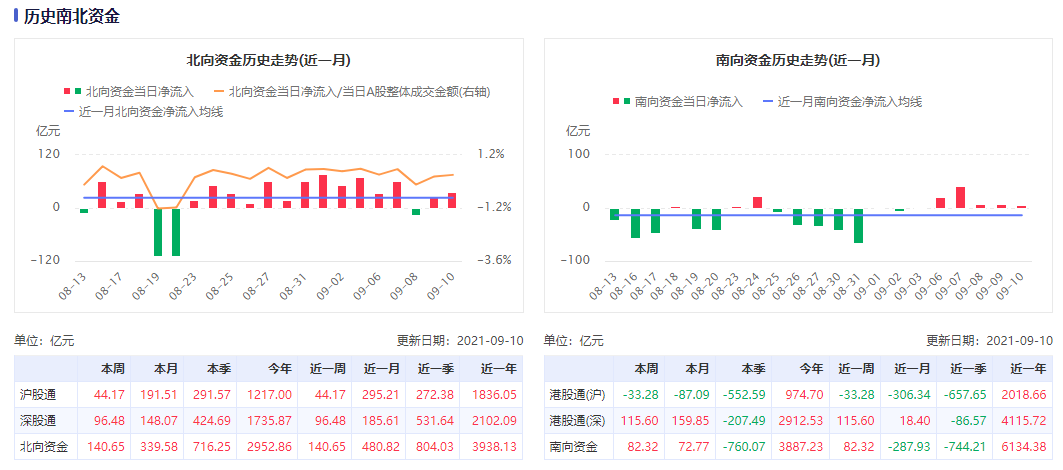

本周上证指数、深证成指、中小板指和创业板指涨 跌幅分别为3.39%、4.17 %、3.77%和4.19%,投资者交易情绪高涨,连续38个日交易额超过万亿,北向资金净流入140.65亿元,南向资金净流入82.32亿元,板块方面,军工、半导体、新能源、稀土永磁等热点题材多数企稳,旅游及低估值板块表现较好。从换手率来看,自8月6日开始,A股换手率不断上升,投资者的交易行为较为频繁,分歧加大。目前市场轮动的逻辑是超跌反弹,本周成长企稳和价值股开始出现分化走势。

市场有风险,投资需谨慎。茂典资产以“创造绝对回报,竭诚不负信赖”为使命,为中国的机构投资者及高净值投资人提供卓越的资产管理服务。本报告所载资料的来源及观点的出处皆被上海茂典资产管理有限公司认为可靠,但茂典资产不对其准确性或完整性做出任何保证,也不构成投资推荐,仅供参考,若读者通过此份报告而做出相应投资判断与决策,应自行承担风险。

茂 典 资 产

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。