结构分化加剧,A股下半年有哪些确定性机会?

别怪我没有告诉你!每天9点,精选北向席位10只票,高盛、大摩最牛外资增减持A股名单曝光!每天仅需11元,看透主力老底!

原标题:结构分化加剧,A股下半年有哪些确定性机会?来源:中银基金渠道服务

2021年的市场风格演绎十分极致,从年初的抱团瓦解到年中的互联网反垄断,再到近期的取消课外培训、打击医美广告乱象,每次实体行业整顿都会引发A股相应赛道的估值调整。不少投资者心里犯嘀咕:政策频出的背景下,有没有什么长期确定性较大的赛道?

要回答这个问题,当然绕不开目前的宏观格局。

宏观:

流动性充裕,夯实A股慢牛基础

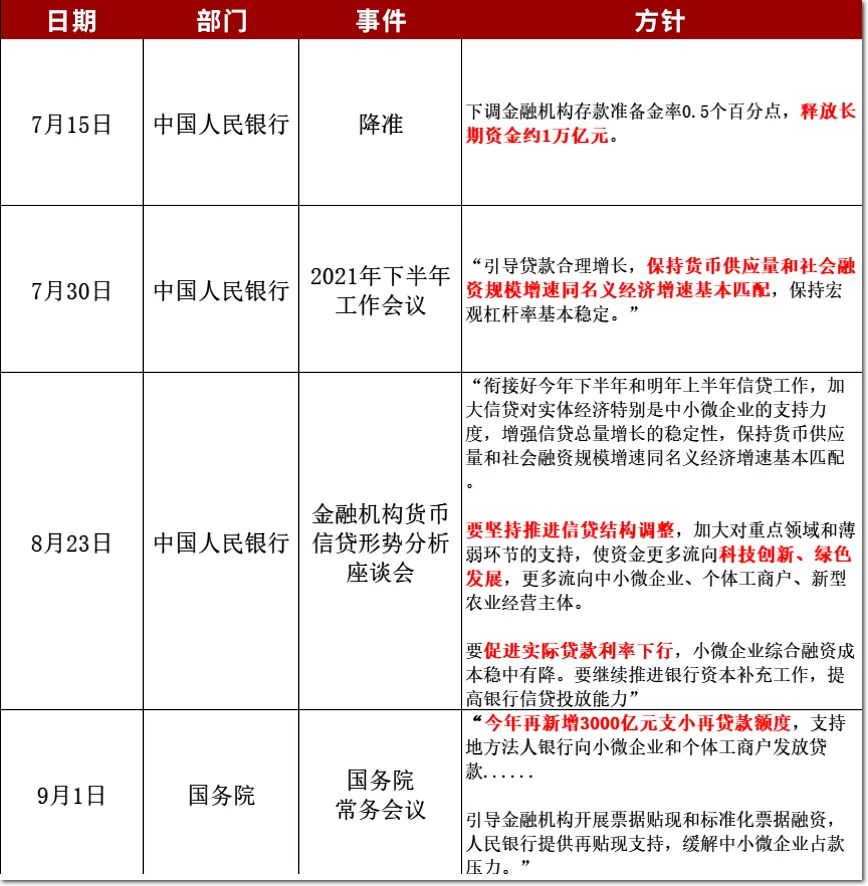

进入下半年,经济数据、上市公司财报、货币政策频发。

国际来看,随着Delta变种病毒在全球范围内蔓延,各大央行对收紧货币政策均设置了更高门槛,以持续助力经济复苏,超低利率的政策环境料将在未来一段时间维持。

回到国内,几次重要会议表态,将继续实施稳健的货币政策,坚持稳字当头,保持流动性合理充裕,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,搞好跨周期设计,支持中小企业、绿色发展、科技创新,为高质量发展和供给侧结构性改革营造适宜的货币金融环境。

资料来源:公开信息整理

充裕的流动性,正是A股中长期慢牛的基础之一。从历史来看,三次降息周期均对应A股上证指数的攀升。

来源:wind

统计周期: 1990年12月19~2021年6月30日

而近年来“房住不炒”、资管新规、注册制推行、对外开放等要素,更是推动大量居民资金从房产、保本理财等领域转向股市。

五大因素,促使长线资金流入A股

「1」 我国步入低利率时代,整体流动性宽松

「2」 资管新规,促使理财资金移步股市

「3」 房住不炒,促使居民财富逐步从房产转移到股市

「4」 A股注册制的推行,将吸引更多长线资金介入

「5」 对外开放程度进一步加深, 更多外资将加码布局A股

总体而言,国内下半年宏观流动性外松内稳,A股相对配置吸引力仍强,不过中银基金王伟提醒,要注意结构分化行情。

“总体来讲,当下经济处在一个经济增速放缓、分化加速的时代,既然是分化,就一定要抓住结构性机会,不要有那种侥幸心理,就是期待股票都会轮涨一遍,因为往往一类股票上涨恰恰是对另外一类股票上涨机会的扼杀。”

结构性行情下,

关注高端制造+碳中和

王伟 上海交通大学工学硕士

中银基金高级助理副总裁(SAVP)

12年证券从业经验,6年基金投资管理经验

注重成长投资,偏好大盘成长

擅长电子、机械设备、电气设备、能源、汽车等

王伟经理有着12年证券从业经验,擅长挖掘成长性制造业机会(如新能源汽车、光伏、电子、传媒等)。王伟表示,结构性行情下就要寻找结构性的短缺,寻找哪些投资是不足的,处于瓶颈的,其中,中国制造业的全球崛起、碳中和概念相关板块、低渗透率产业以及细分赛道的隐形冠军,值得投资者进行深度挖掘。

▶︎▶︎▶︎ 高端制造业的机会 ◀︎◀︎◀︎

虽然受疫情汛情影响,8月的制造业PMI指数增速放缓,但其中细分领域的高技术制造业增势良好,新能源汽车、工业机器人、集成电路、微型计算机设备产量2019年-2021年两年平均增速均超过14%,高技术制造业仍贡献较高增速。(数据来源:国家统计局数据)

“今年全国两会对于制造业的支持力度和关注度比较大,随着产业的不断升级,传统制造业叠加智能化、自动化,我国很多细分行业变得更加高端,只不过所在的行业体量没有那么大,还不是热门赛道,因此受到的关注度不太高,但是也可能更具有成长投资的价值。”王伟如是说。

对一些特别高估值的板块,或者过去一两年涨得比较多的板块,王伟相对偏谨慎,认为需要更多地去筛选和观察。而过去两年不是很热门、相对比较细分的行业里面的龙头公司,可能存在投资机会。

▶︎▶︎▶︎碳中和机会 ◀︎◀︎◀︎

王伟认为,未来很多的行业需要根据碳中和的目标去规划和调整产能,行业里龙头公司的利润、价格或会受到影响,这个过程中有可能孕育着投资机会。未来的金融领域里面,也可能会体现出对碳中和的支持,比如减少对于高碳排放行业的金融信贷,体现出绿色金融的转型方向。

王伟表示,目前大家会比较关注所谓的新能源,但在他看来,一些传统的能源公司在这个重要转型过程中也有发力的空间。不过,他同时也提醒到,“之前关注不是很高、但最近股市上有所表现的高碳排放行业,可能需要做一定的供给侧改革和规划。”

精选主动管理型基金,

捕获ALPHA收益

鉴于下半年市场行情是结构性的,市场系统的β收益相较更难把握,基金投资者可以重点配置擅长精选个股、捕获α收益的主动管理型基金。

而王伟正是一个擅长捕获超额收益的成长股猎手,其代表作【中银行业优选A】PK【沪深300】,近3年走势呈现超45度斜线增长,近5年超额收益高达203.39%。

数据来源:海通证券、wind,截至2021年7月30日

不仅超越大盘,中银行业优选(A类)更在同类基金中排名前列。海通证券数据显示,自王伟2015年5月28日接管以来,该基金近1年、2年、3年、5年海通证券同类排名均位于同类前10,并获得海通证券3年、5年★★★★★评级;另一代表作中银智能制造(A类),同样获海通证券3年、5年★★★★★评级。

数据来源:海通证券,截至2021年7月30日

王伟坦言,在结构性慢牛行情下,投资难度相对前两年可能更大,不过作为在2015年市场高点接手基金管理的他而言,敬畏市场,应对波动是他的自逆境中磨砺出的经验。

中银行业优选基金将始终坚持自下而上选股、坚持对基本面的研究、坚持在能力圈范围内相对均衡配置,不会赌某一类行业/风格,而是通过优质个股+组合管理,力争创造相对稳健的回报,追求风险调整后的长期超额收益。

风险提示:投资有风险,在市场波动等因素的影响下,基金投资有可能出现亏损,在少数极端情况下可能损失全部本金。基金管理人不保证基金一定盈利,也不保证最低收益,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者投资基金前,应详细阅读基金的招募说明书、基金合同等法律文件,了解具体产品情况,并根据自身情况判断基金是否与其风险承受能力相匹配。本基金属于【中】风险等级产品,适合经客户风险承受等级测评后结果为【中】型及以上的投资者。在代销机构认申购时,应以代销机构的风险评级规则为准。

业绩回顾:王伟历任管理产品有:中银美丽中国(具体业绩表现详见中银基金官方网站);现任管理产品有:中银中小盘(2015年3月任职)、中银优选(2015年5月任职)、中银智能制造(2015年6月任职)、中银成长优选。中银中小盘于2011年11月23日成立,近五年回报/业绩基准回报分别为:2016年度-25.35%/-13.19%,2017年度5.55%/2.81%,2018年度-27.96%/-25.96%,2019年度47.36%/26.22%,2020年度76.14%/23.21%,2021年上半年14.36%/5.91%;中银优选A于2009年4月3日成立,近五年回报/业绩基准回报分别为:2016年度-21.51%/-6.15%,2017年度28.84%/13.06%,2018年度-21.24%/-15.03%,2019年度55.40%/24.79%,2020年度71.80%/18.74%,2021年上半年12.15%1.15%;中银行业优选C于2021年6月16日成立,成立未满6个月。中银智能制造A于2015年6月19日成立,近五年回报/业绩基准回报分别为:2016年度 -28.16%/-16.79%,2017年度13.71%/0.49%,2018年度-38.98%/-24.03%,2019年度53.69%/23.28%,2020年度109.09%/54.01%,2021年上半年20.62%/6.06%。中银智能制造C于2021年5月14日成立,成立未满6个月。中银成长优选于2021年3月23日成立,成立未满6个月(数据来源:产品定期报告)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。