同一基金经理管理多只基金,如何优选?

揭开万亿聪明钱神秘面纱!北向资金4大操作手法曝光,明星机构成功率超80%,对市场情绪影响剖析(股民必备)

原标题:同一基金经理管理多只基金,如何优选?来源:万得基金

要做好主动权益基金投资,优选自己信赖的基金经理非常重要。在实践中,大家可能遇到这样的问题:基金经理选好了,可是基金经理管理多只基金,接下来如何优选呢?基金经理“一拖多”现在是很普遍的事情,而且业绩会有一定差异。在开始投资之前,做好基金选择是很重要的事情。

想要进行基金优选,梳理这些基金的产品特征是必修功课。在基金公司的直销渠道页面,第三方基金销售App的页面上,都能够找到基金经理的介绍,这其中也会展示基金经理当前所管理的全部基金产品。仔细阅读相关基金合同,尤其是 “基金的投资”这一章节,知道基金的投资范围、投资策略,然后进行相应的归纳整理。同一位基金经理所管理的全部基金,其投资特征就清晰地呈现在我们的面前了。在进行归纳整理之后,我们可从基金的可投资市场、资产配置、运作方式、投资策略、基金规模等角度来进行基金优选。

一

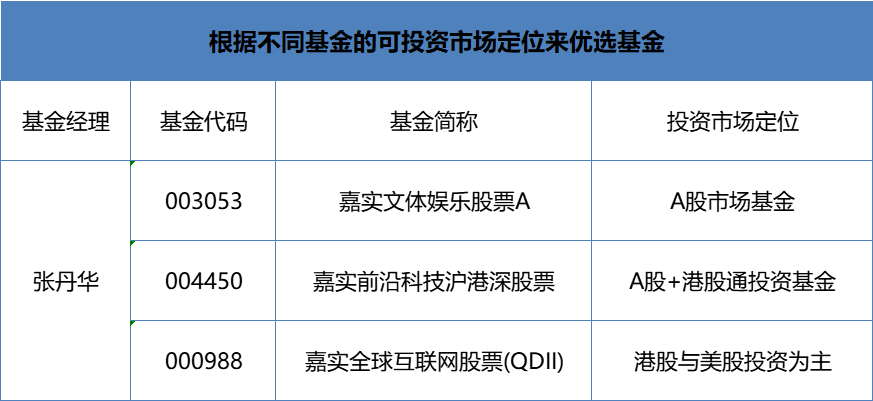

从可投资市场优选基金

从可投资的市场看,大致可以分为A股市场投资基金,A股+港股通投资基金,可投资于港股、美股等的QDII基金。以张丹华为例,他管理的嘉实文体娱乐股票定位A股市场投资基金,嘉实前沿科技沪港深股票定位于A股+港股通投资基金,而嘉实全球互联网股票定位于QDII基金,主要投资美股与港股的互联网企业股票。

基金的可投资市场差异会带来长期投资收益率的区别。只投A股与可投港股的基金,都有长期业绩很好的案例。一般说来,不擅长投资港股的基金经理,即便有港股的配置权限也会低配港股。而擅长投资港股的基金经理,在港股市场出现机会时,则会适度高配。

港股市场是A股市场的有益补充,许多在历史上不符合A股上市条件的优质公司都在港股上市。在中概股回归的大背景下,港股市场可投资的标的就更多了。对基金经理而言,能多一个投资市场选择,总比投资受局限要好,毕竟基金经理可以自主决定是否投资港股基金,以及确定港股投资仓位的权利。

对于资产管理规模较大,超百亿的基金经理来说,A股市场的可选标的往往比较有限,有港股通的投资权限十分必要。目前,我们也看到越来越多规模较大、只能投资A股的老基金在召开基金持有人大会,协商给基金增加港股通的投资权限。

二

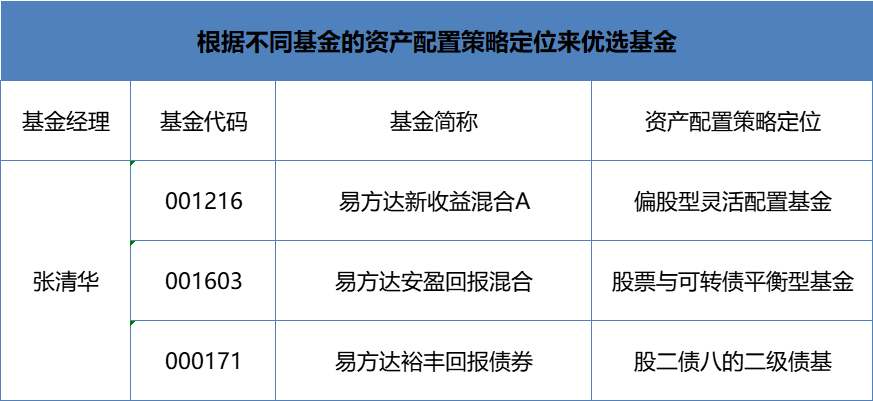

从资产配置视角优选基金

从资产配置的角度看,基金经理可能管理偏股型基金、偏债型基金以及股债平衡型基金,到底选择哪一类基金进行投资,这就要看投资者自己的风险偏好以及投资定位。

以张清华为例,他管理的易方达新收益定位于灵活配置型的偏股基金,易方达安盈回报混合差不多持有一半的股票和一半的可转债,表现出股债平衡型基金的特点,而易方达裕丰回报债券则定位于股二债八的二级债基。

不同的股债资产配置的基金,在风险收益特征上差异很大。投资者应根据自己的投资目标、能够承受的回撤来进行合理选择。低风险偏好的投资者主要选择偏债型基金或二级债基,同时需要关注相关基金的可转债投资仓位。风险偏好高的投资者则需要重点考虑偏股型基金。风险偏好适中,或者股市投资机会一般的时候,可着重考虑股债平衡型基金。

三

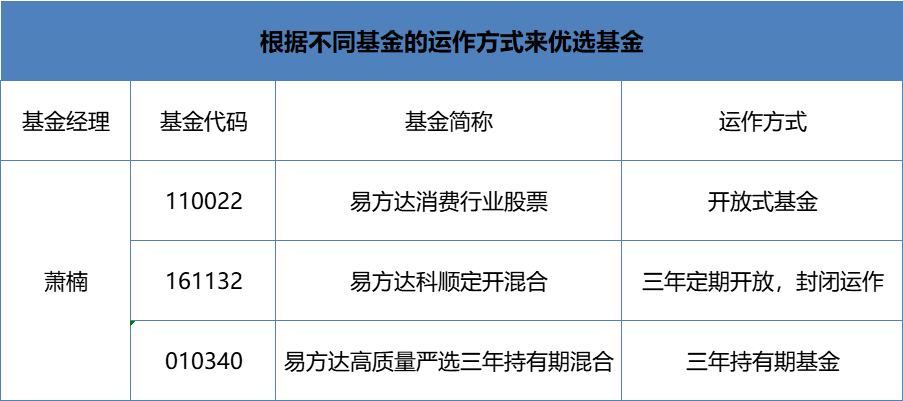

从运作方式优选基金

从运作方式看,同一位基金经理可能会同时管理开放式基金、封闭基金以及持有期基金。比如萧楠,管理有开放式的易方达消费行业股票,带有封闭期的易方达科顺定开混合,以及带持有期的易方达高质量严选三年持有混合。近年来,为了避免投资者短期追涨杀跌出现“基金赚钱,基民赔钱”的痼疾,越来越多的基金公司开始发行持有期基金。

对投资者来说,如果能够约束好自己的内心世界,避免出现低位卖出的问题,而且在未来的某个时刻有流动性的要求,选择持有开放式基金是不错的。

封闭型基金发行相对较少。对于封闭型基金而言,投资者在基金的封闭期之内不能进行基金申购,对于非上市交易的封闭基金,封闭期内也不能赎回或场内卖掉退出。如果选择封闭型基金投资,投资者要关注其开放日期,以免错过投资机会。对于不上市交易的封闭基金来说,投资者务必坚持闲钱投资的原则,做好流动性管理。对于能上市交易的封闭基金而言,投资者若有耐心,可以等待基金在交易所挂牌交易,此时可能会有折价买入的机会。

持有期基金融合了开放型与封闭型基金的优势,既保证约定的持有期内持有,又避免了封闭式基金在封闭期内不能申购,无法追加投资的问题。做好了流动性安排,看好相关基金的长期价值,且未来有进一步追加投资的打算,可以考虑投资持有期基金。

四

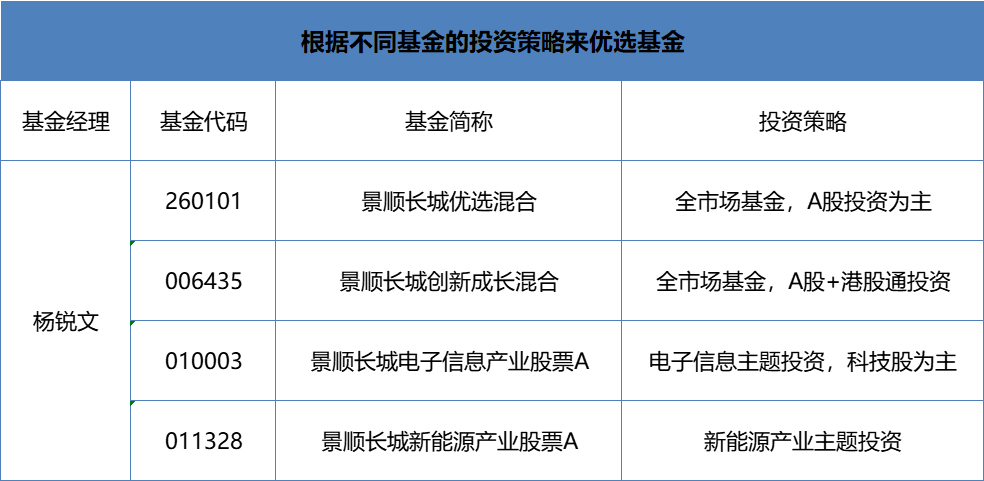

从投资策略优选基金

从投资策略上看,基金经理可能会同时管理定位于全市场投资的基金,也会管理定位于特定行业主题投资的基金。以杨锐文为例,他管理的景顺长城优选混合、创新成长混合,定位于全市场选股基金;而景顺长城电子信息产业股票、新能源产业股票则侧重于相关行业与产业链的主题投资。

到底是选择全市场基金还是选择行业主题基金呢?如果投资者本身没有布局特定行业、把握某一特定主题的投资能力,那就应选择重视投资胜率的全市场投资基金。对全市场基金来说,基金经理会在自己的能力圈范围内,在各行业里选择自己认为最有价值的股票来进行组合配置。虽然在特定行业主题强势的时候,全市场基金对比之下可能涨幅一般,但全市场基金对于择时交易的要求较低,能避免某行业、某主题股票估值过高仍要被动投资的问题。

如果确定选择行业主题基金,投资者最好能多方比较,找到自己最认可的行业。行业主题基金,有的是由偏向于细分领域的专家型基金经理管理的,有的是全市场基金经理+行业研究团队共管的。到底如何选择,投资者只能对比,在差异化中进行取舍。

最后,对基持股高度相似的多只基金,还要重点关注基金的资产规模。一般来说,尽量选择基金资产规模相对较低的基金。基金的管理规模会影响打新收益,还会影响调仓效率。当高度相似的基金没法再做出取舍时,可仔细比对两只基金的中短期业绩差异,对比两只基金的季度与年度基金差异,选择多个时段都表现强势的基金。

基金经理管理的多只基金要做好投资优选并非易事,投资者多做功课,仔细阅读基金的投资合同,对比基金之间的投资差异,根据自己的具体投资需求,才能找到自己最合适的基金。对同一位基金经理管理的基金进行优选是非常细节的事情,超额收益有时就见于细节之中。在基金投资中越是用心、细心的投资者,越有可能收获更多一分回报。

声明:基金研究、分析和基金组合服务不构成投资咨询或顾问服务,本账号(二鸟说)发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金组合的过往业绩不预示其未来表现。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。