拿什么拯救你,我那亏损的基金?

原标题:拿什么拯救你,我那亏损的基金?来源:中欧基金

这几年经常会被问到各种问题,其中常见的一个问题是:我要求不高,底线是只要不亏钱就可以,该怎么买基金?

这个问题看似很简单,不亏钱的基金,那不就是货币基金吗,余额宝就行了。

但实际上,如果只是想拿年化2%左右的收益,那他肯定直接投各类宝宝了,根本不会想着来投资基金。

因此,这问题的真正意思是:如何通过投资基金,赚取较高收益且不亏钱?

什么是不亏钱?可以有这么三层意思:

1.每天净值正增长

这问题无解,连货币基金都不敢保证每天都是正收益。

2.账户一直处于盈利状态

这意味着你的买入点是投资标的买入持有期间的最低点,金融市场波动很大,充满随机性,刚好买在最低的概率微乎其微。

3.卖出时账户盈利

不论买入后经历了多少波动,卖出获得的资金大于买入的资金就算赚钱。如果说前两点是不可能任务,这一点却是我们经过努力可以得到的。

下面,就来说说如何在基金投资中避免亏损。

01

拿住了!

想要获得较高收益,必然要投资股票占比高的基金,这种基金的波动较大。很容易引发人们时不时来个波段操作的冲动,很多人也是这么做的,然而,结果往往并不理想。

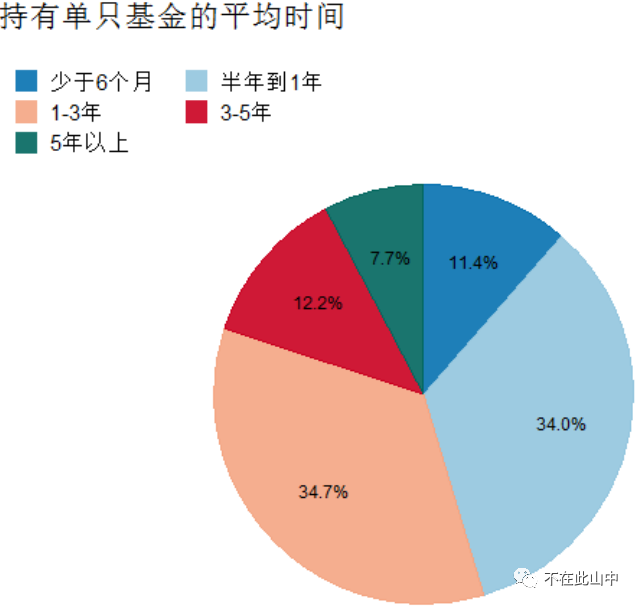

根据基金业协会《2019年全国公募基金投资者情况调查报告》,基金持有时间低于1年的占45.4%:

实际上,根据统计,越是短线,亏钱的概率就越高,反之,越是能拿,盈利的可能就越大。

为找出持有时长和亏损之间的关系,我做了个统计:

时间:2008年1月1日至2021年9月30日

操作:每个交易日都买入沪深300,持有不同期限后卖出。

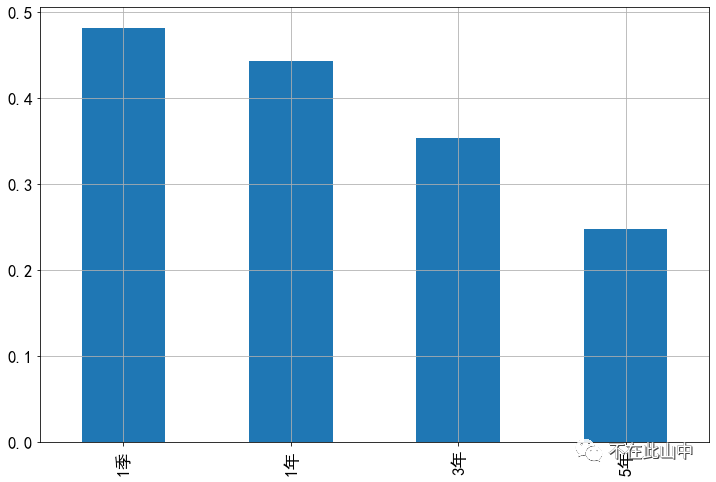

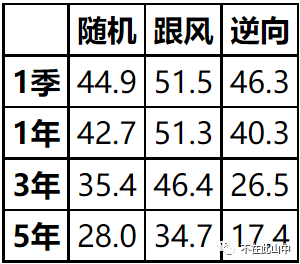

下图横轴表示不同持有期限,包括1个季度、1年、3年和5年,纵轴表示各期限的亏损概率(不计交易成本),如下所示:

持有一个季度亏损概率48%,持有5年亏损概率24%,很明显,持有时间长短和赚钱概率成正比。

这里还未计入交易费用,由于短期频繁交易会产生大量费用,真实的亏损概率会更高。

02

拿住就够了吗?

以上是任意交易日买入亏损的概率,隐含的假设是每一天买入的可能性都相等,反映的是一种纯随机的买入。

但实际中,很多人会觉得,为啥我总是亏钱呢?

是错觉吗?不是。有研究表明,投资权益类基金的基民整体而言是基本不赚钱的,究其原因:多数人的买入并不是随机的分散到任意交易日,而是集中在少数时间。

在危机重重的远古时代,从众是一种有效的策略,落单意味着死亡,跟风获得更高的生存机会,经过百万年的进化,这种倾向已经牢牢刻在人类的基因里,面对高度不确定的金融市场时,跟风是人本能的反应。

真实的市场中,多数人会在市场火热时买入,而在市场冷清时不买,因此,假定每一天买入可能性相等并不符合实际情况,由此得出的亏损概率也不是现实的概率。

成交额是投资者买出来的,成交额高,意味着更多的人、更多的资金买入,相比于成交清淡的日子,你更可能在成交火热的时候买入,因此成交额可以反映买入的概率的大小。

下图是中证全指走势和对应的成交额,成交额的高点大都对应行情高点,而这暴涨的成交额便是千千万万个跟风者跑步买出来的。

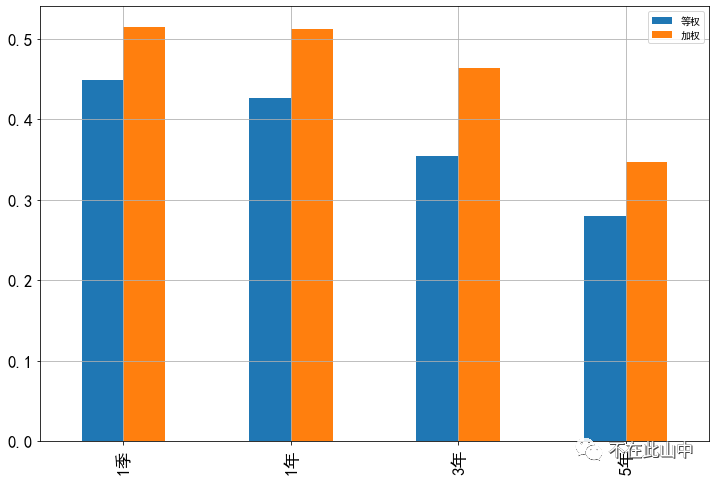

为了更现实地反映不同持仓期限的亏损概率,下面就用市场成交额代表市场热度,假设市场成交额越高买入的可能性越大,成交额越低买入可能性越小。

下图中橙色柱体表示考虑市场热度之后的亏损概率,而蓝柱是前面不考虑市场热度的亏损概率,投资标的还是沪深300:

不论是哪个期限,橙色都高于蓝色,这表示如果在市场热度高时多买,则亏损概率比随机买入高,其中持有一个季度和一年,考虑市场热度后的亏损概率都超过了50%,这就比较符合我们的直觉了。

既然追随市场热度买入会增高亏损概率,那么可不可以反其道而行之,市场火热时我少买,市场冷清时我多买?

就像芒格说的:反过来想,总是反过来想。

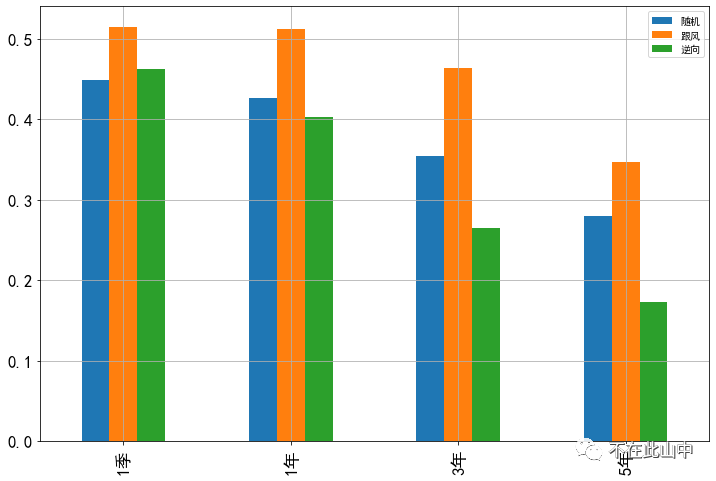

我也统计了这种逆市场热度买入法的亏损概率,如下图中的绿柱所示(投资标的沪深300):

当持有时间超过1年时,逆市场热度的买入法明显降低了亏损概率。

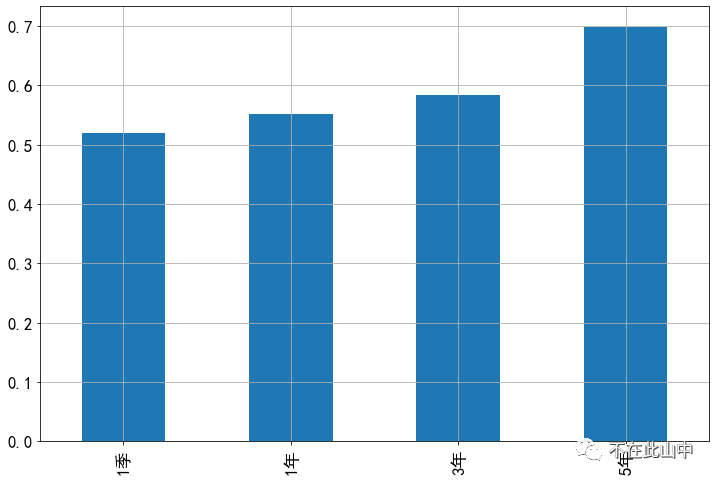

下表列出了不同期限下,随机买、跟随市场热度买和逆市场热度买的亏损概率,在市场冷清时买的亏损概率明显要低于随机买,而跟随市场热度买的亏损概率要大于随机买:

市场热度的参考指标不仅仅局限于成交额,波动率、估值、近期涨幅等指标都可以参考,逆向投资难的不是指标,而是逆人性,没有对投资原理的深刻认识,没有经过长期的训练,实际很难做到。

对于普通投资者而言,简单的基金定投是个不错方法,长期坚持,不为市场冷热所动,就可以获得不错的结果。

这个结果远超那些动不动就想做个波段,时不时追个热点的投资者。

综上,不论考不考虑市场热度,随着持有期限变长,亏损概率总是下降的,因此,长期持有是减少亏损的有效方法。

03

买入不跟风、长期拿得住, 就足够了吗?

那么,是不是所有的基金持有时间越长亏损概率都越低呢?不是!

要有一个前提,投资的基金是长期上涨的。如果一个基金长期趋势向下,长期持有的结果只会使得亏损更加确定;

比如,不幸买到了2008到2021年9月30日表现最差的某基金,期间回报-22%,那么,越是长期持有,亏损的概率越高,持有一个季度亏损概率52%,而持有5年亏损概率达到70%:

因此,要避免亏钱,很重要的一点是避免买到太差的基金。

如何才能不差,我们可以根据其基本面的情况、历史走势等综合判断,长期业绩优秀的基金,从月线上来看,一般是重心不断上移,走势一路朝着东北方。

过程或许曲折,但是,只要业绩没有发生永久性下跌,最终都会爬出坑,走向另一个新高。

04

分散!分散!

要预测基金未来的收益太难,有什么办法能保证自己不会买到未来长期表现太差的基金?除了追溯历史。还有一种将买到差基金的影响降到很低的方法,那就是分散。

以2016年初至2020年初的股票型基金为例。这四年间,市场总体较差,全市场股票型基金续存517只,其中208只下跌,占比40%。股票型基金平均涨幅9.3%,最强的上涨187%,最弱的跌了57%。

你如果随便投其中一个基金,亏损的概率为40%,这个比例还是比较高的。

下面我随机抽取不同数目的基金做组合,看分散持有的效果如何。

如果每次随机投5个基金,做10000次模拟,其中2638次亏损,相当于10000个人各自随机买5个基金持有,其中2632人亏损,亏损概率约26%。

如果分散投10个基金,随机抽取10000次,有1741次亏损,亏损概率约17%。

如果分散投20个基金,随机抽取10000次,只有940次亏损,亏损概率9.4%。

值得注意的是,不管怎么分散,期望收益都并未改变,但收益的波动范围和亏损概率却迅速下降,收益变得越来越确定。

分散是降低亏损风险的有效方法,但需要注意的是,并非多买几个基金就一定能达到分散的效果,还要关注基金间的相关性,相关性越小、分散效果越好。

如果你买的多个基金风格相似、走势高度相关,分散的效果就很差,还不如随机抽取。

如果能用好分散这个神器,就无需担心自己运气不好买到很差的基金,只要国家经济持续发展,市场长期向上,分散的基金组合长期总能带来正收益。

对于普通投资者来说,避免基金投资亏损的方法,总结起来就是两个词:分散、长持。

分散投资标的:持有10只以上相关性不高的基金。

分散买入时点:可用基金定投的方式避免买在高位。

长持:用闲钱投资,权益类基金至少以3—5年为时间跨度。

分散与长持说起来很简单,但投资过程中总会遇到各种情形,诱惑你去做波段、赌风格、压赛道,最终能坚持的寥寥无几。

人性永不变、周期永轮回,投资也是磨练心性、自我提升的过程,与君共勉。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。