中加市场周报︱一级市场抢筹情绪火爆,机构提前布局明年债市

原标题:中加市场周报︱一级市场抢筹情绪火爆,机构提前布局明年债市来源:中加基金

股市:主要指数涨跌不一,北交所正式开市

上周市场回顾与分析

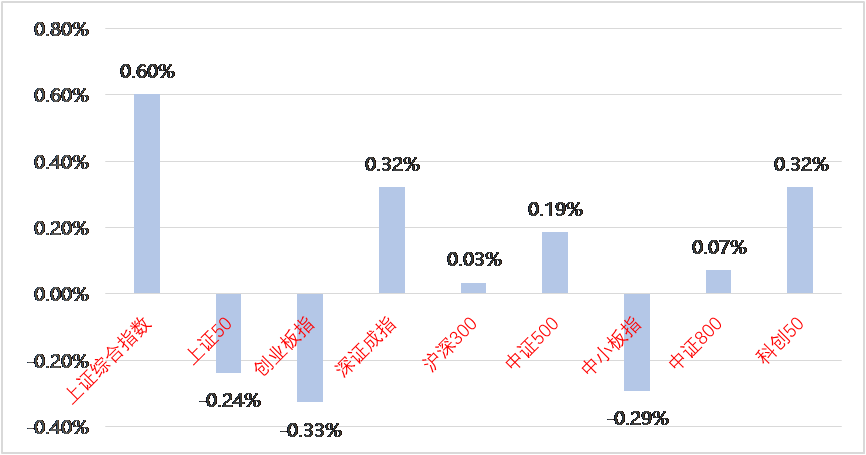

上周A股走势维持震荡,主要指数涨跌不一,上证综指和深证成指小幅领先,分别上涨0.6%、0.32%。

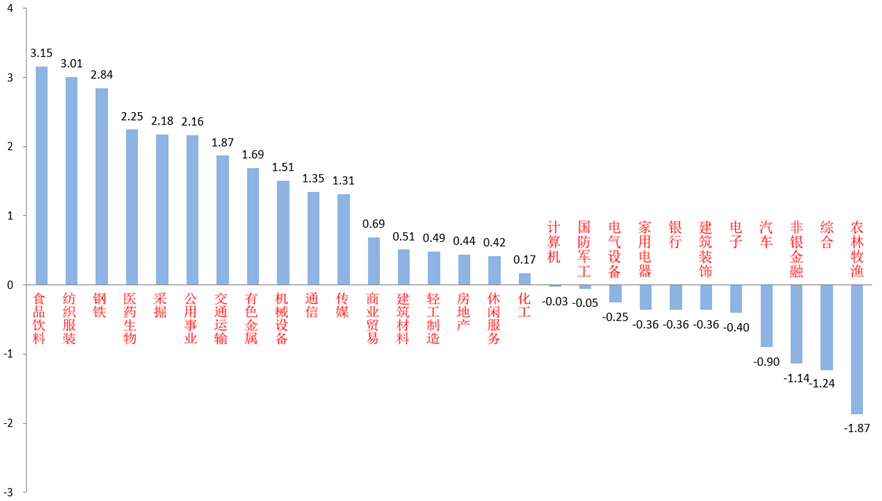

分行业来看,28个申万一级行业中有17个上涨。食品饮料(+3.15%)、纺织服装(+3.01%)和钢铁(+2.84%)和居涨幅前三。农林牧渔(-1.87%)、综合(-1.24%)和非银金融(-1.14%)居跌幅前三。

食品饮料板块在经历双11后的回调后,在CPI抬升的背景下再度上涨。房地产板块上周五突然猛烈拉升,或受人民银行要求各商业银行加大开发贷投放的传言所致。此消息真实性尚待官方确认。

A股主要指数周涨跌幅

资料来源:wind,统计区间:2021/11/15-2021/11/19

申万一级行业周涨跌幅(%)

资料来源:wind,统计区间:2021/11/15-2021/11/19

股市策略展望

上周我国公布10月经济数据,延续了分化趋势,PPI的逐渐见顶和CPI的抬升导致了通胀超预期,固定资产投资整体增速下行,主要受房地产投资5.5%的降幅影响,基建小幅回升。社零在CPI抬升的支持下继续恢复。总体经济下行趋势不改。

上周北交所正式开市,北交所主打“专精特新”企业,为市场带来了一阵新风。但上周北交所新上市的10只新股经历首日较大涨幅后,股价快速回落;由新三板精选层平移而来的71家企业,股价也都有不同程度的回调。

流动性方面,LPR利率和MLF利率继续保持不变,央行维持MLF等量续作,流动性维持稳定稍宽的状态。11月17日,在之前设立碳减排支持工具的背景下,国常会决定再增设2000亿元煤炭清洁高效利用专项再贷款,央行在流动性上进行定向支持,缓解经济最紧迫问题的意图明显。

我们预计四季度经济增速下行趋势大概率仍将继续,在政府已经出台的一系列措施(例如保供稳价)比较有效的降低以煤炭、钢铁为首的上游原材料价格和涨价预期背景下,PPI和CPI的剪刀差预计会逐渐收敛,通胀数据仍将上升一段时间。

我们预计股市将继续维持震荡,以结构性机会为主,需要谨慎对待。继续对于市场维持“不过分乐观、不过分悲观”的态度,关注成长、侧重性价比,同时关注以下四个方向:

(1)受益国产替代、自主可控的成长主线,如电子、电气设备及高端装备制造等相关子行业及公司,及政策支持下的部分“专精特新小巨人”公司。

(2)在碳中和、碳达峰背景下,关注碳交易和碳中和相关标的,如新能源汽车、风电、光伏、储能、电网等行业及其相关产业链的优质标的。

(3)在政府专项债发行提速且经济增速下行的背景下,部分基建链优质标的或将迎来机会。

(4)核心赛道中能够维持强逻辑、高景气、估值区间合理的品种,和一些CPI链中受益提价较多的农业、食品饮料、纺织服装优质标的。

债市:房地产政策传言四起,现券维持震荡格局

上周市场回顾与分析

上周一级市场共发行81只利率债,总发行规模4820亿,净融资额819亿。国债、地方债和政金债发行量分别为1932亿、1926亿和961亿,净融资额为-548亿、1586亿和-219亿。上周信用债共发行315只,总规模2990亿,净融资额1014亿。

上周现券利率震荡略有下行。主要影响因素包括:资金面、公开市场投放、货币政策预期、房地产政策等。

央行投放支持下11月税期安稳度过,上周隔夜多在2%以下。本周将继续发行近2000亿地方债,关注央行对冲情况。

10月工业增加值和社零高于预期,投资数据略不及预期。高频数据来看:黑色系生产持续偏弱;商品房销售同比增速较9月略有改善但整体仍低;猪价继续反弹;工业品价格多数下跌。

美联储官员称需要考虑加速缩减购债的可能性,众议院通过1.75万亿美元社会支出法案,奥地利正式官宣全国封锁抗疫。最终10年美债收盘1.54%,较上周下行4BP。

债市策略展望

上周利率整体震荡,除房地产融资政策放松外的一系列事件对债市的影响都不是很大,反映出当前市场对基本面、政策的预期均较为充分,多空力量相对均衡。

一方面,临近年末,年内剩余政府债发行料将加快,实物工作量布置箭在弦上,地产相关宽信用担忧亦步亦趋;

但另一方面,政策暖意传导到实体部门尚需时日,央行跳脱前一阶段每日百亿的逆回购投放节奏,进一步稳定机构对流动性的预期,国债、政金债乃至信用债一级市场抢筹情绪火爆,部分机构开始提前布局明年头寸。

海外方面,通胀担忧挥散不去,但在“数据驱动”的政策框架下,市场与监管之间的观点分歧尚未扩大到足以扭转资产定价逻辑的程度。

我们认为,在经济数据真空期、12月政治局及中央经济工作会议等政策观察窗口之前,预计债市将延续震荡格局,在此期间资金面、政策乃至海外因素对市场的扰动力或将加强,操作上杠杆票息策略优于波段交易策略。

数据来源:wind,统计区间:20211115-20211119

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。