同业存单指数基金批了,这6家拔得头筹!

同业存单指数基金批了!

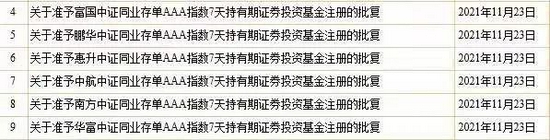

11月26日,据多位业内人士反馈,富国基金、鹏华基金、南方基金、中航基金、华富基金、惠升基金等6家公司上报的中证同业存单AAA指数7天持有期基金已正式获批。该类基金主要投向中证同业存单AAA指数,持有期为7天。

业内人士表示,在当前市场利率逐步走低、货币基金收益率日益下降的背景下,推出同业存单基金,一方面进行了产品创新,为市场增加良好的现金管理工具,满足市场需求;另一方面,也有利于增强基金行业在现金管理方面的竞争力。

同业存单指数基金获批

时隔3个月,首批同业存单指数基金终于获批了!11月26日晚间,据业内人士反馈,已有富国基金、鹏华基金、南方基金、中航基金、华富基金、惠升基金等6家基金公司拿到同业存单指数基金的批文,意味着又一现金管理类创新型产品正式面世。

事实上,自8月末第一批同业存单基金产品材料被证监会接收后,同业存单指数基金申报热潮不断。据证监会官网披露,截至11月26日,目前已有接近90家基金公司申报了同业存单指数基金,既包含华夏、鹏华、招商、易方达等头部基金公司,也不乏中航、西部利得、宝盈等中小型基金公司。

从上述基金名称来看,申报类型主要分为两类,多数是跟踪中证同业存单AAA指数的基金,例如中航基金的中航中证同业存单AAA指数7天持有期证券投资基金;也有部分基金公司上报的是普通同业存单基金,例如汇添富基金的同业存单30天持有基金、博时基金的同业存单7天持有基金。

另外,上述同业存单指数基金基本都设置有不低于7个自然日的持有期,能避免1.5%惩罚性赎回费;从投资范围来看,其限定底层投资标的物为同业存单,且投资比例不低于80%。

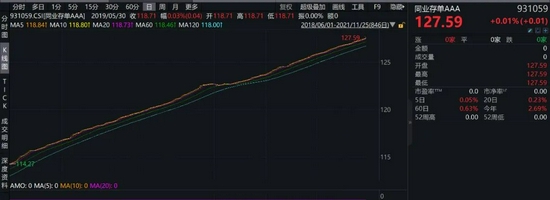

中证同业存单AAA指数于2018年1月11日发布,基点起计100。截至11月26日,该指数报127.59,年内涨幅2.69%,平均到期收益率2.59%,久期0.45年。

深圳一家基金公司现金投资部表示,同业存单作为银行主动负债的管理工具,对于调节银行流动性指标、补充流动性缺口有重要意义,后续预计规模继续稳健增长。作为货币市场的重要投资工具,同业存单具有市场容量大、流动性好、久期较短的特点,能较好地满足现金管理产品的投资需求。随着利率市场化的深入,居民投资理财意识不断加强,同业存单基金的推出,在净值型产品中丰富了居民的选择,满足了居民日益提升的现金管理需求,有广阔的发展前景。

另一资深业内人士也提到,同业存单指数基金竞争优势明显,市场前景广阔。除了市场容量大(目前同业存单存量规模13.68万亿元),同业存单指数基金的投向更为明确,且长期收益率更高(近5年年化收益率高出货币基金60BP左右)。现金管理类理财产品新规的实施,拉平了其与货币基金的监管要求,收益率面临下行压力,同业存单指数基金也有望吸引现金管理类理财产品。

此外,中信证券明明债券团队之前提到,监管鼓励市值法对资产进行定价,避免当市场利率水平发生较大变化时,摊余成本法造成基金估值与其市场价值的偏离。积极压降摊余成本法估值的产品规模。然而在鼓励“市值法”的监管背景下,今年上半年以来采用摊余成本法估值的货基规模却快速扩大,给市场积聚了一定风险,显然不符合资管行业的发展方向。另外,采用新产品承接货基,也可有效分散货基带来的流动性风险,避免“挤兑”风险通过资产价格的下跌传递至其他金融市场,再传递至商业银行等金融机构。

对货币基金影响几何

华南某公募人士表示,发行同业存单指数基金,可以看作是面向个人投资者销售的“货币+”产品,通过将基金资产主要投资于主体评级为AAA的同业存单,相对于货币基金拥有更长的久期,进而获得比货币基金更高的收益。这相当于为市场提供了一款低风险、与货币基金底层资产高度相似,但收益率更高的现金管理工具。

上述深圳一家基金公司现金投资部也提及,存单指数型产品风险特征低于短债型产品,收益率高于货币基金产品,能有效满足低风险偏好投资者的理财需求。同业存单指数基金采取净值法估值,预期风险与收益介于货币基金与短债基金之间,具有波动较低、指数化分散投资、标的资产信用风险较低等特点,可以为追求稳健收益、能承受净值小幅波动的投资者增加一个理财选择。

多位业内普遍认为,同业存单指数基金一定程度上可看作货币基金的替代品。但也有部分受访人士表示,同业存单指数基金面向投资者尚需时日,故投资者的接受程度也有待观察。

上述华南某公募人士提及,同业存单期限一般为1年或1年以内,本身就是货币市场工具,是货币基金的主要投资标的。以同业存单作为基金的主要投资标的,基金资产估值转化为市值化估值,基金净值波动或加大,而货币基金由于当前多采用摊余成本法进行估值,波动性更小。这可能会影响客户的选择。

Wind数据显示,截至2021年中报,在全市场275只货币基金中,投资同业存单市值占基金资产净值的比例超过30%的货币基金有186只,超过40%的有109只,超过50%的有53只,超过60%的有22只,比例最高超过93%。这足以看出,同业存单本身已是货币基金重要的配置工具之一。

此外,明明债券研究团队提到,同业存单指数基金可能存在同业存单利率零售化以及潜在的资金空转问题。

但另一资深债券人士认为,就目前货币基金情况来看,机构投资者占比约40%,比例并不低,并且考虑到同业存单指数基金波动性更大,且存在赎回限制,因此个人投资者的整体占比可能并不会太高,边际影响有限。此外,就资金空转而言,考虑到同业存单指数基金主要跟踪的是中证同业存单AAA指数,收益率本身不高,即便有杠杆增厚收益,整体相对于信贷投放与债券收益也不会过高。就银行发行存单的成本而言,发行存单成本较低的是大型银行,其发行存单更多是处于流动性管理而非套利,潜在资金空转问题相对可控。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。