宽信用预期和宽信用的差别——兼论市场风格

校对:方杰锋

最近两天,市场走得比较奇怪,又是降准又是政治局会议吹暖风,但是,万得全a的走势却不是很给力,走出了risk off的走势。

昨天万得全a下跌接近1%,今天上午一度也跌了1%。那么,到底是为什么呢?

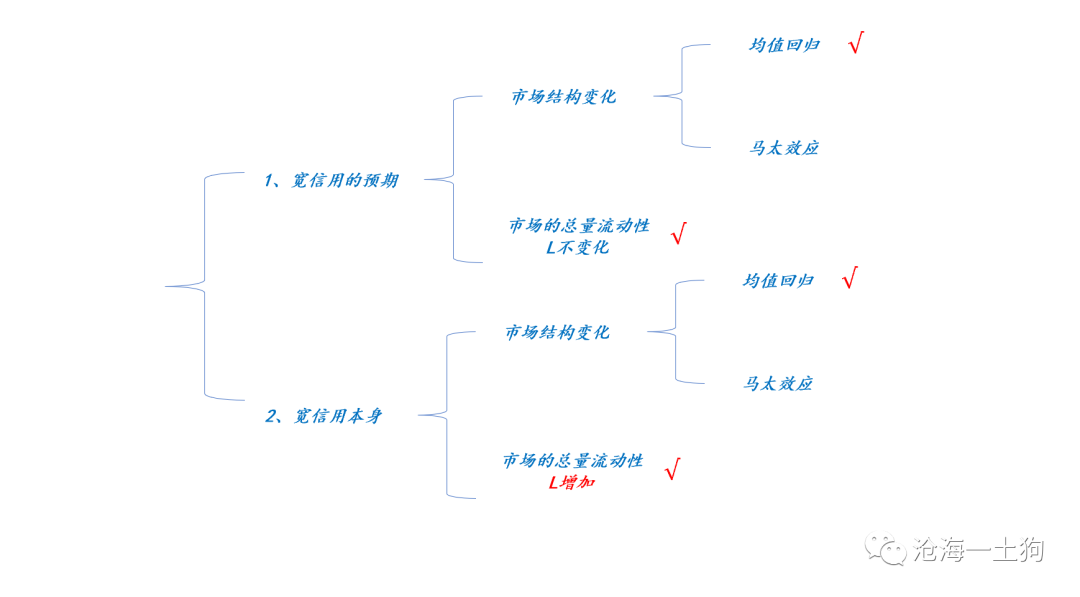

最近的政策可以用宽货币+宽信用来概括。在这里我们要注意一个差别,宽信用预期和宽信用是很不同的:

1、宽信用预期只会影响股票市场的结构,不会带来增量资金。

2、宽信用本身既会影响股票市场的结构,也会带来增量资金。

具体差别如下图所示,

二者的共性在于都会影响市场结构,差异在于对市场总量资金L的影响不同。

先说市场结构方面,在以前的两个帖子里,我们讨论过景气板块的相关问题:1、《从赛道投资到价值投资》;2、《从醉酒现象看景气追逐和景气周期》。

总结来说:

1、能打败景气的只有景气,估值要放在次一级的位置;

2、存量景气板块的下跌一方面是因为自身景气度下滑;

3、另一方面则是因为其他板块变得景气;

所以,对于最近的宽信用预期至少有一个净效应:价值相关板块的景气度会提升,触发了3。

所以,我们看到了上证50的反弹和新能源板块的调整:

这两天宁王差不多调整了10%,虽然有一些表面的原因,减持、政治局会议没提新能源,且这些原因可能会触发因素2,但这只是或然的,我们不好贸贸然下定论。比较确定的还是因素3 ——其他板块景气度上升。

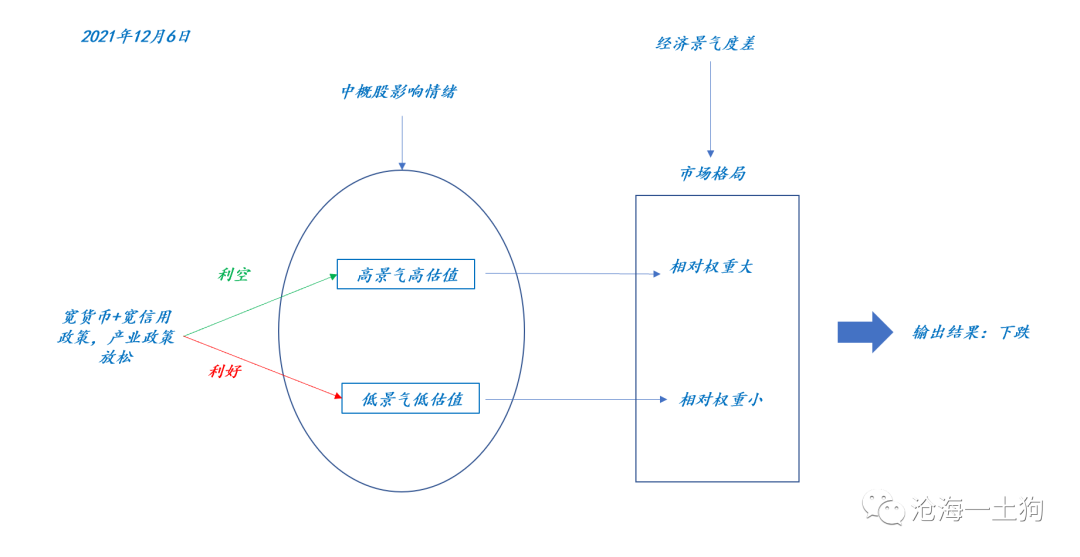

那么,为什么总体上万得全a表现出risk off呢?因为宽信用的钱还没来,投资者们只能靠卖掉a买b来表达观点,长时间的景气使得高估值高景气板块权重比较大,于是宽信用的预期打出了risk off的效果。

这是12月6日复盘时的因果图。

更早的时候也有过如此反直觉的走势,11月16日的时候,中美会谈结果很好,结果万得全a走出risk off。

这是11月16日复盘时的因果图。

事后来看,总体经济景气度的利好,会促使投资者调整一部分仓位布局顺经济周期的板块,但是,总量流动性有限且万得全a高位,于是,投资者只能卖掉一些存量的高景气板块。

归根结底,目前市场仍然处于一个存量博弈的阶段,市场用结构调整来适应宽货币+宽信用的预期。

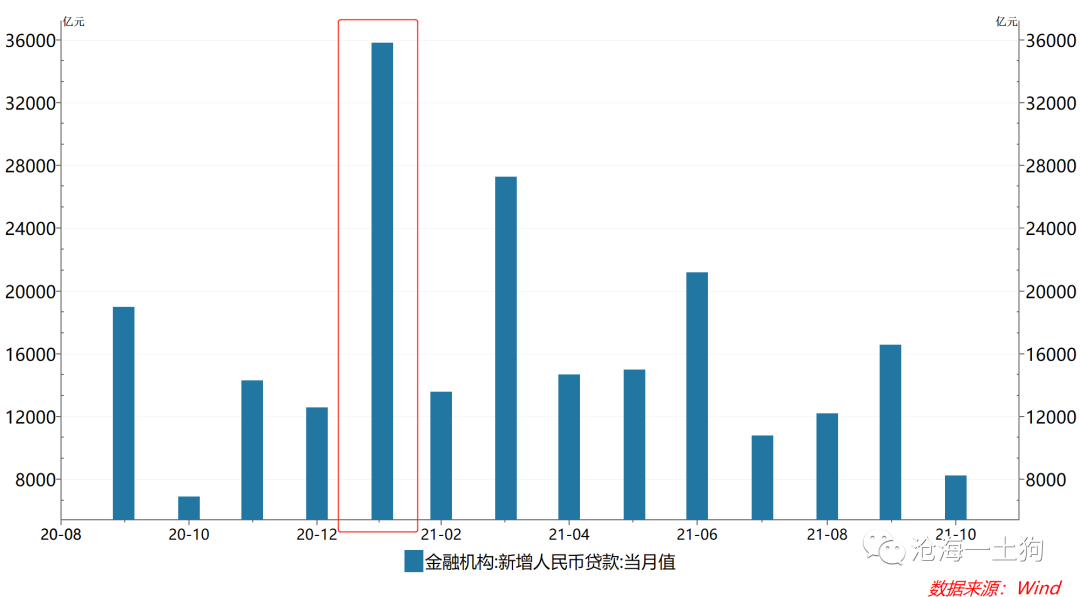

根据以往的经验,大量的信用宽松的资金还要等一段时间,

因此,目前的市场还是处于一个过渡阶段:结构调整为主,总量提升为辅。

说实话,不单单是宽信用的钱没到位,宽货币的钱也需要等上一小段的时间。

全面降准会释放1.2万亿资金,但这个钱需要12月15日到位,那一天有9500亿的mlf到期,具体中长期资金投放多少还要看当天mlf续作的量。

一个基准情形的预期是:续作3000亿-4500亿,中长期资金净投放5000-7000亿。

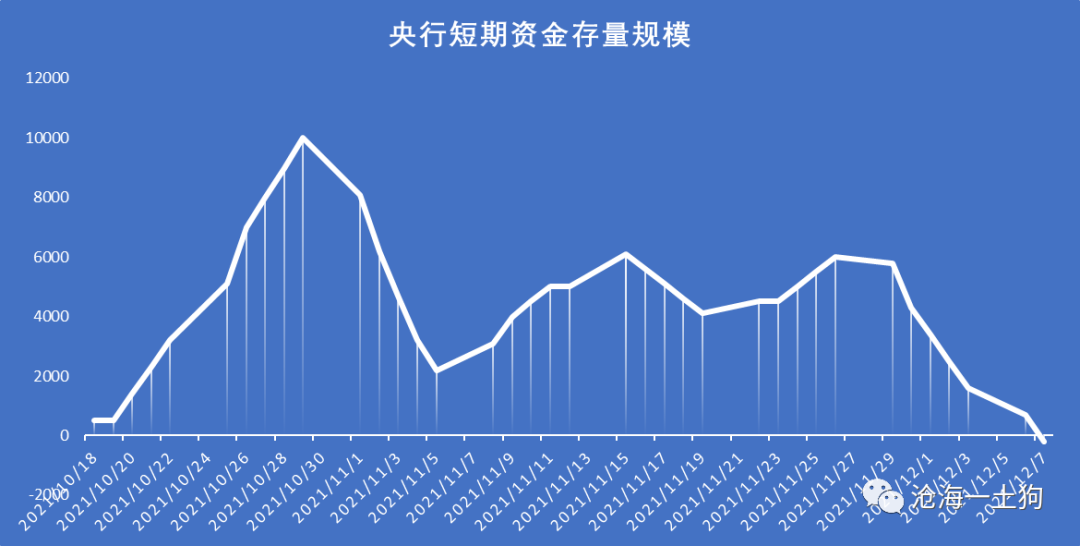

从今天的公开市场操作来看,央行继续净回笼了900亿。为了呵护10月底至11月资金面央行所构作的短期资金池规模彻底归零,目前这个池子的规模在-200亿(负值是因为有一笔700亿国库现金定存到期没续作,正常终止规模是500亿)。

四季度央行的短期资金操作和中长期资金操作衔接得特别好,充分体现了精准灵活的操作实质。

由于预期的降准和现实的短期资金池归零有一个时间差,所以,今天的债市还是调整为主。

从这个角度来看,政府的宏观操作十分精细,收益率出现大幅波动的概率十分低,债市大水漫灌的预期其实是落空了。

因此,未来债券收益率低位窄幅波动的概率大一些,大落的概率不高——宏观操作精细,大起则取决于宽信用的节奏力度以及经济景气度的变化。

对于复杂事物,确定性没那么强,我们要尊重变数。

言归正传,投资一定要注意两点:

1、有一个一致性框架,不要满足于碎片解释;

2、细腻一些,做好分类,区分好各种情形;

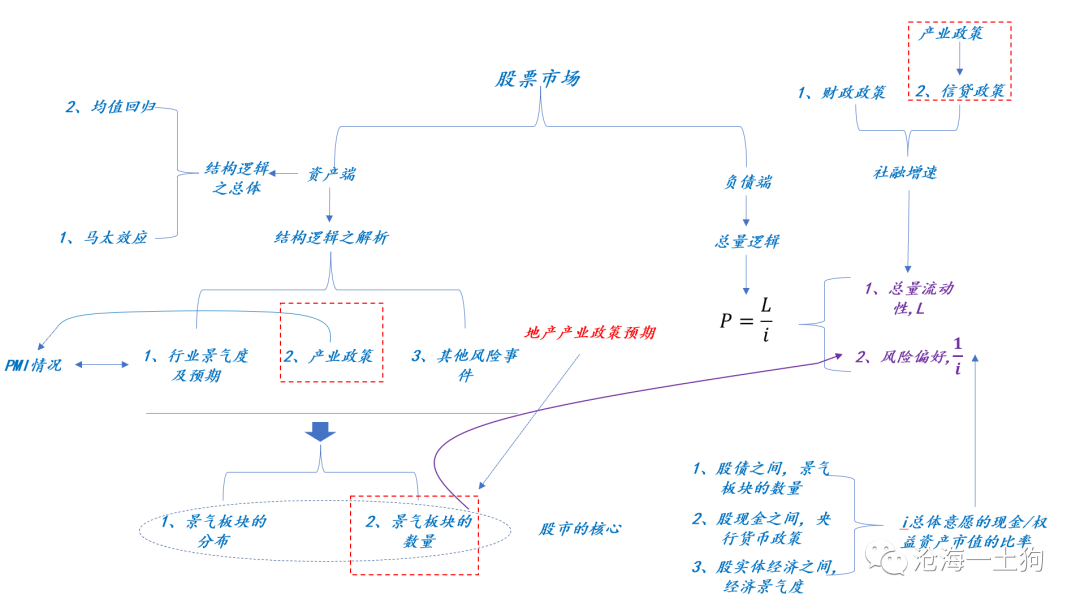

目前股市采用的一致性框架如下图所示,结构稍微有点复杂,但也不是太复杂。

总之,想清楚一致性框架逻辑之后,你就不会慌得一逼,去胡乱预期,去乱买或者乱卖了。

从目前政策落地情况和市场反馈情况来看,还是维持前一篇文章《货币、信用及产业政策之间的关系——兼论对未来资本市场的展望》的判断:

1、对股市更加乐观;

2、对债市谨慎乐观;

此外,还要强调一点,对待分歧,市场的处理方式很简单粗暴,大家真金白银做过一场。所以,对市场的pk结果大家还是要尊重一些,不要老觉得市场错,自己对。

你觉得自己对,往往是因为忽略了什么重要因素,分析框架不完备。

如果你跟市场跟得足够好,足够久,你会发现市场99.9%的时候都是对的,十分英明神武。

复盘的意义在于跟得上市场运行的逻辑,及时补充我们miss掉的点。说实话,能跟得上已经很不错了,做好应对才是正道,不要对市场预测那么痴迷和自信,显得很不专业。

ps:数据来自wind,图片来自网络

【温馨提示】本文内容不代表象树资产观点。文中涉及的内容与信息不构成任何投资建议,股市有风险,投资需谨慎。

【版权申明】本文部分内容转自:沧海一土狗,感谢每一位作者的辛苦付出与创作。部分文章推送时未能及时与原作者取得联系。若涉及版权问题,敬请联系客服(微信号:xiangshuzc002)。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。