富国观市|静待市场转强

海外波澜再起,弱化A股表现,但经济工作会议明确“稳增长”基调后,国内的经济基本面在改善,流动性也在偏松的环境中,故A故表现或强于海外,若未来海外企稳,A股或释放向上弹性。

12月美联储会议明确加速Taper(预计2022年3月结束购债),点阵图显示2022年加息三次,虽然美股在会议后逐步企稳,但前期加速Taper的预期Price in时造成了美股回调。美股的调整对A股形成一定负面传导,使得A股在国内政策“发力”后,并未有较好的指数行情,但正是由于政策“发力”,A股的相对表现远强于美股。

向前看,联储加速Taper已经Price in,若未来海外波动弱化,A股在政策支持下的相对强势或转化为绝对优势,推动11月以来的跨年行情继续开展。

风险点则是奥密克戎对欧美经济复苏的冲击是否会强化。目前,奥密克戎在欧美迅速传播,据媒体报道,英国12月17日单日确诊9.3万例,创疫情以来新高,其中约六成为奥密克戎病例。冬季疫情恶化使得欧洲国家纷纷收紧防疫措施,德国甚至对英国实行入境限制。

以往,疫情恶化对资本市场不见得是“坏事”,疫情对经济增长不利,但会延长货币“放水”的时间,支撑股市的表现。当前来看,全球通胀高企,现在疫情恶化必然会对经济增长造成冲击,且会通过影响供应链进而强化通胀,但欧美货币已经宽松且有高通胀掣肘的情况下,宽松“加码”却很难。故当前疫情若大幅恶化或仅冲击经济基本面,却无“宽松”加码,进而对欧美股市或形成一定冲击。

此外,周一LPR利率是否调降是重要关注点。中美货币政策周期错位运行,近期央行与美联储一松一紧,映射A股、美股一强一弱。本周一央行会议提到“持续释放贷款市场报价利率改革潜力,促进企业综合融资成本稳中有降。” 12月15日1年期LPR利率互换降至3.83%,低于1年期LPR现值(3.85%),显示出市场对于1年期LPR下调的预期开始明显增强。

行业层面,周五证监会就修改《内地与香港股票市场交易互联互通机制若干规定》(简称《若干规定》)公开征求意见,对内地投资者在香港开立证券账户及北向交易权限,通过沪深股通交易A股“假外资”行为加强监管。由于“假外资”交易占比不高,故监管趋严不会改变外资流入A股的大趋势,但或对部分偏主题投资的“妖股”形成冲击。

具体来看,中资券商较外资券商明显超配的行业为有色金属、非银金融、计算机、国防军工和休闲服务。整体上,超配比例高的行业或受到此外“假外资”监管冲击更大。

行业配置:

整个跨年行情或是“高成长”板块涨幅更大即“高赔率”,而“均值回归”板块大跌可能性小,且有修复行情的机遇即“高胜率”。本周是“均值回归”板块占优,“高成长”回调,但在当前的回调也为未来“高成长”板块的占优提供了反弹空间。

结合经济工作会议继续强调科技和能源革命,且为市场明确树立了“宽松”预期,在整个跨年行情“高成长”板块即光伏、军工、风电、新能源车(动力电池中游和整车)、电子(半导体)的机会依然值得关注,特别是受“新增可再生能源和原料用能不纳入能源消费总量控制”推动的光伏组件、风电、储能、新能源运营商或表现较佳。

“均值回归”板块作为跨年行情的补充,重点关注提价带动盈利预期改善的白酒,而“松”地产相关的地产央企、建材、家电等行业也值得关注。

风险提示:经济超预期下行,政策不及预期,测算误差。

目录

1、市场展望探讨

2、行业配置思路

3、市场行情回顾

(一)市场行情回顾

(二)资金供需情况

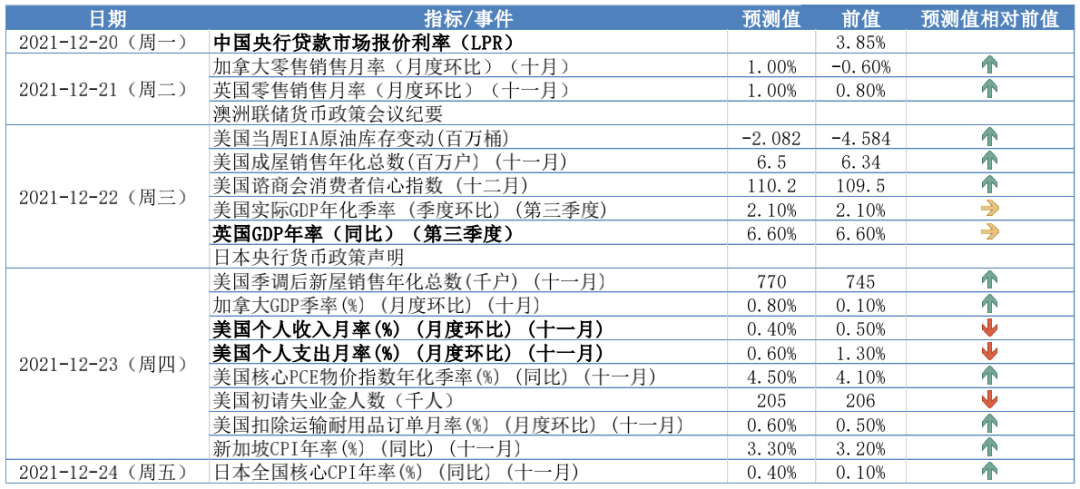

4、下周宏观事件关注

1

市场展望探讨

海外波澜再起,弱化A股表现,但经济工作会议明确“稳增长”基调后,国内的经济基本面在改善,流动性也在偏松的环境中,故A故表现或强于海外,若未来海外企稳,A股或释放向上弹性。

12月美联储会议明确加速Taper(预计2022年3月结束购债),点阵图显示2022年加息三次,虽然美股在会议后逐步企稳,但前期加速Taper的预期Price in时造成了美股回调,截至周五收盘,纳斯达克指数自11月22日高点回调5.53%。美股的调整对A股形成一定负面传导,使得A股在国内政策“发力”后,并未有较好的指数行情,但正是由于政策“发力”,A股的相对表现远强于美股,同样代表成长的创业板指截至周五收盘,仅较11月29日高点回调1%,此次A股全球“避风港”属性明显。

向前看,联储加速Taper已经Price in,若未来海外波动弱化,A股在政策支持下的相对强势或转化为绝对优势,推动11月以来的跨年行情继续开展。

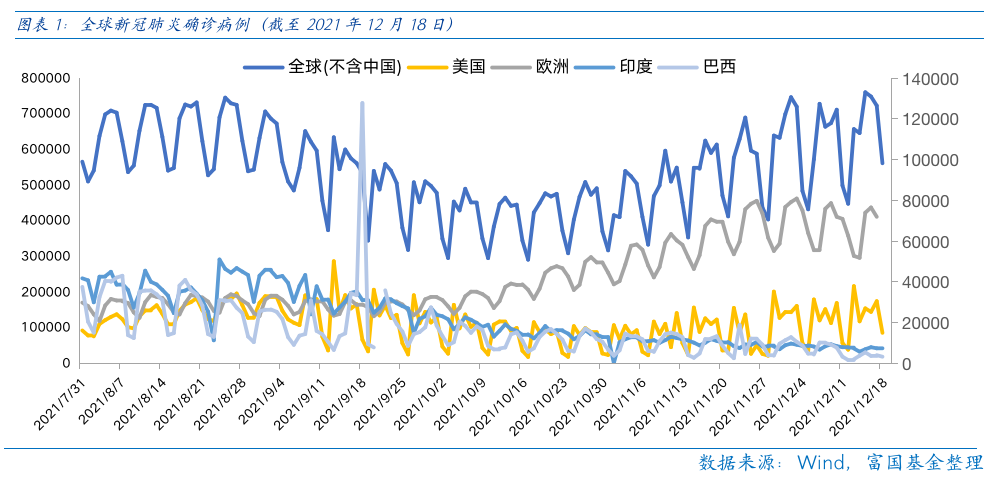

风险点则是奥密克戎对欧美经济复苏的冲击是否会强化值得积极跟踪。目前,奥密克戎在欧美迅速传播,据媒体报道,英国12月17日单日确诊9.3万例,创疫情以来新高,其中约六成为奥密克戎病例。冬季疫情恶化使得欧洲国家纷纷收紧防疫措施,德国甚至对英国实行入境限制。

以往,疫情恶化对资本市场不见得是“坏事”,疫情对经济增长不利,但会延长货币“放水”的时间,支撑股市的表现。当前来看,全球通胀高企,现在疫情恶化必然会对经济增长造成冲击,且会通过影响供应链进而强化通胀,但欧美货币已经宽松且有高通胀掣肘的情况下,宽松“加码”却很难。故当前疫情若大幅恶化或仅冲击经济基本面,却无“宽松”加码,进而对欧美股市或形成一定冲击。

此外,周一LPR利率是否调降是重要关注点。

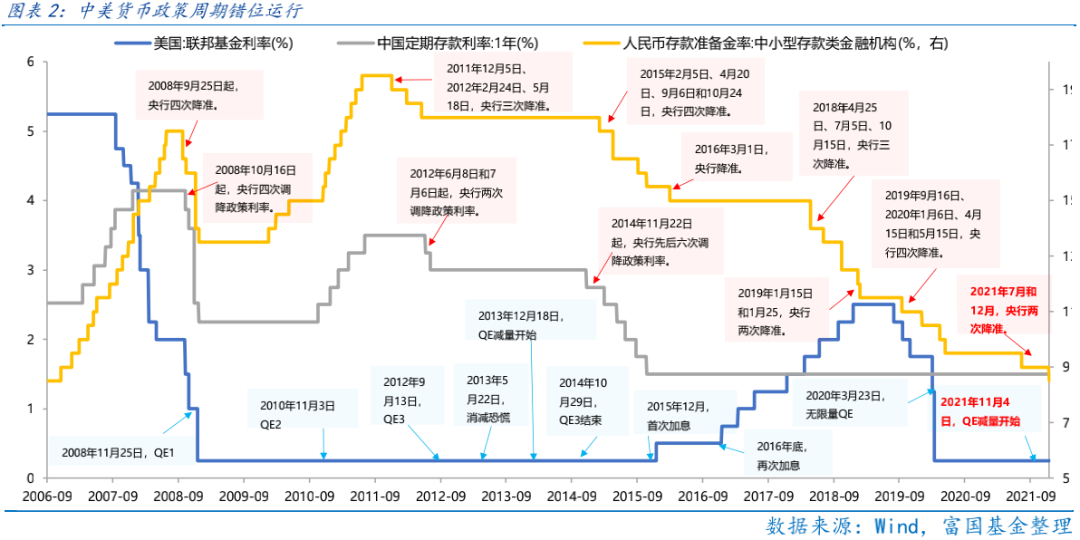

中美货币政策周期错位运行,近期央行与美联储一松一紧,映射A股、美股一强一弱。上周美联储宣布Taper加速,点阵图显示明年加息3次,预计明年3月结束Taper;此外,全球央行重磅政策陆续出台,全球金融市场巨震,英国央行宣布加息。与海外货币政策收紧形成对比的是,近期中国央行运用多种货币政策工具组合,保持流动性合理充裕,央行12月15日全面降准50bp,续作5000亿MLF,扣除MLF净到期,当日合计投放7500亿中长期资金;12月7日央行决定下调支农、支小再贷款利率25bp,是近1年半以来首次利率变动,信号意义明显,体现央行稳健偏松的政策取向。

本周央行会议提到释放贷款市场报价利率改革潜力,市场对LPR下调的预期明显增强。12月14日央行网站消息,人民银行党委召开扩大会议,部署明年重点工作任务,提到“持续释放贷款市场报价利率改革潜力,促进企业综合融资成本稳中有降。” 12月15日1年期LPR利率互换降至3.83%,低于1年期LPR现值(3.85%),显示出市场对于1年期LPR下调的预期开始明显增强。

2021年7月和12月两次全面降准,叠加6月以来逐步落地的存款利率报价体制改革,使得银行资金成本有所下降,LPR有一定下行空间。同时,降准刚刚落地,货币政策“稳健”基调不变,短期内央行再下调MLF利率的概率不大,但考虑当前实体经济确实有“三重压力”,央行通过加大贷款市场报价改革以降低LPR报价或是大概率的。

2

行业配置思路

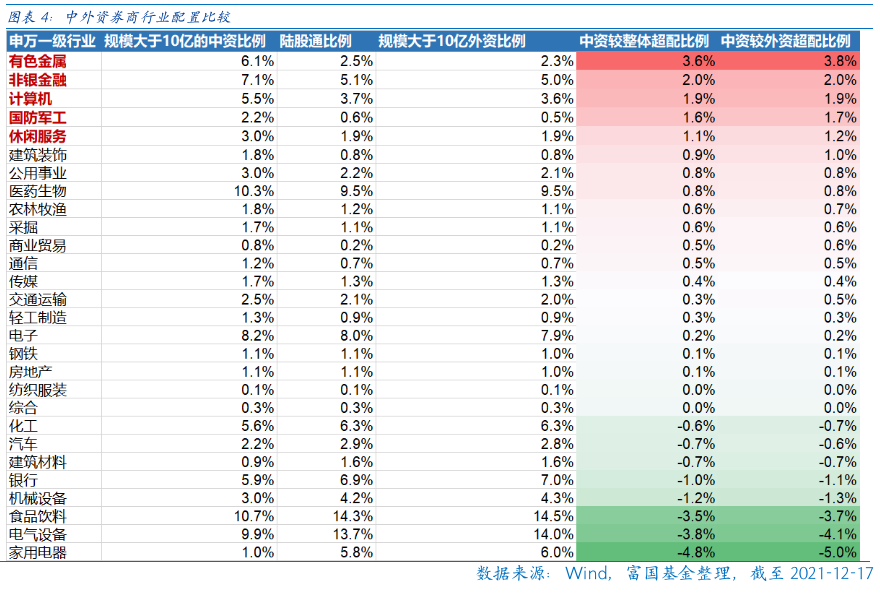

周五,证监会就修改《内地与香港股票市场交易互联互通机制若干规定》(简称《若干规定》)公开征求意见,对内地投资者在香港开立证券账户及北向交易权限,通过沪深股通交易A股“假外资”行为加强监管。据统计,目前此类交易总体规模不大,交易金额在北向交易中的占比保持在1%左右。由于“假外资”交易占比不高,故监管趋严不会改变外资流入A股的大趋势,但或对部分偏主题投资的“妖股”形成冲击,因为部分内资由于香港加杠杆成本较低(利率低),借道北上资金加杠杆参与部分公司的资金博弈,在监管趋严后,此类参与博弈资金或受到较大冲击。

具体来看,由于大部分内资借道港股都通过中资券商开户,所以我们用简单用中资和外资券商交易户来区别“真假”外资。通过对比发现,中资券商较外资券商明显超配的行业为有色金属、非银金融、计算机、国防军工和休闲服务。整体上,超配比例高的行业或受到此外“假外资”监管冲击更大。

3

本周市场回顾

(一)

市场行情回顾

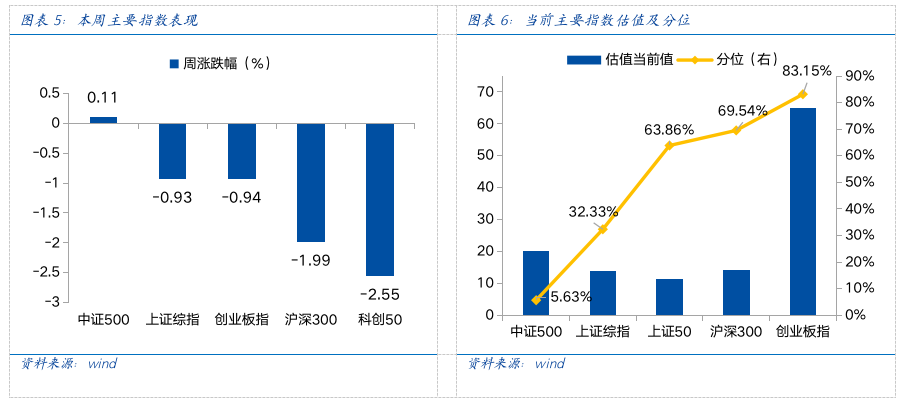

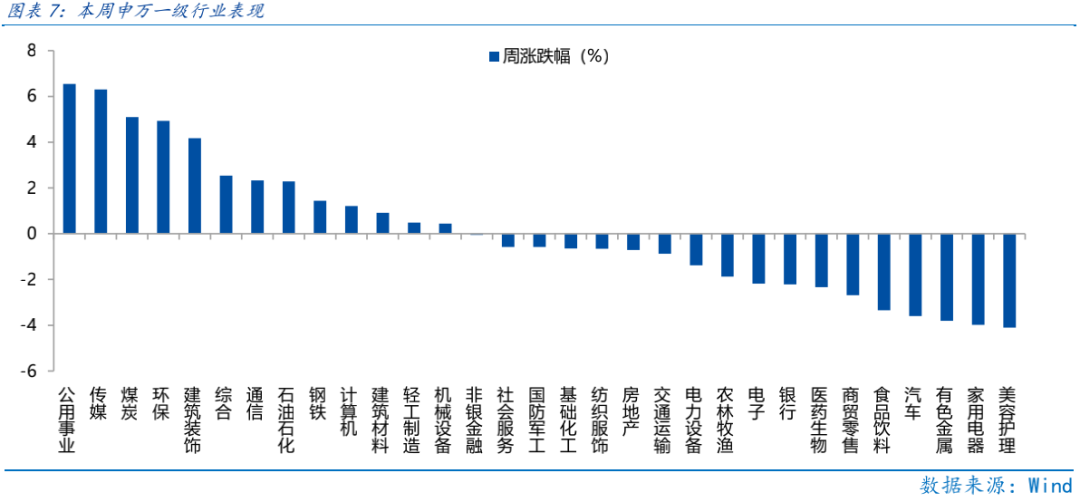

近一周,指数整体回调,中盘、稳定较优。上证指数下跌0.93%,创业板指下跌0.94%,沪深300下跌1.99%,中证500上涨0.11%,科创50下跌2.55%。风格上,稳定、周期表现相对较好,消费、金融表现较差。从申万一级行业看,表现相对靠前的是公用事业(6.54%)、传媒(6.3%)、煤炭(5.1%)、环保(4.93%)、建筑装饰(4.17%);表现相对靠后的是汽车(-3.6%)、食品饮料(-3.35%)、商贸零售(-2.69%)、医药生物(-2.34%)、银行(-2.22%)。

上周五中央经济工作会议强调数字化转型、电网改革,并重点部署碳中和相关工作,受此消息提振,本周数字孪生、特高压、充电桩、电力板块表现较优。从Wind热门概念板块来看,本周表现相对靠前的是数字孪生(13.1%)、特高压(11%)、网络游戏(8.5%)、充电桩(6.4%)、电力(6.4%);表现相对靠后的是锂电负极(-10.1%)、CRO(-7.1%)、医疗服务(-6.3%)、锂电正极(-6.3%)、锂矿(-5.9%)。12月10日中央经济工作会议对明年经济工作做出部署,提到“加快数字化改造,促进传统产业升级。”,“稳步推进电网、铁路等自然垄断行业改革”,“实现碳达峰碳中和是推动高质量发展的内在要求,要坚定不移推进”,“要狠抓绿色低碳技术攻关”,“要深入推动能源革命,加快建设能源强国”。政策端释放利好信号,未来将重点支持数字化转型,并深入推进双碳目标,受此消息提振,本周数字化、特高压、充电桩、电力板块涨幅较大。

(二)

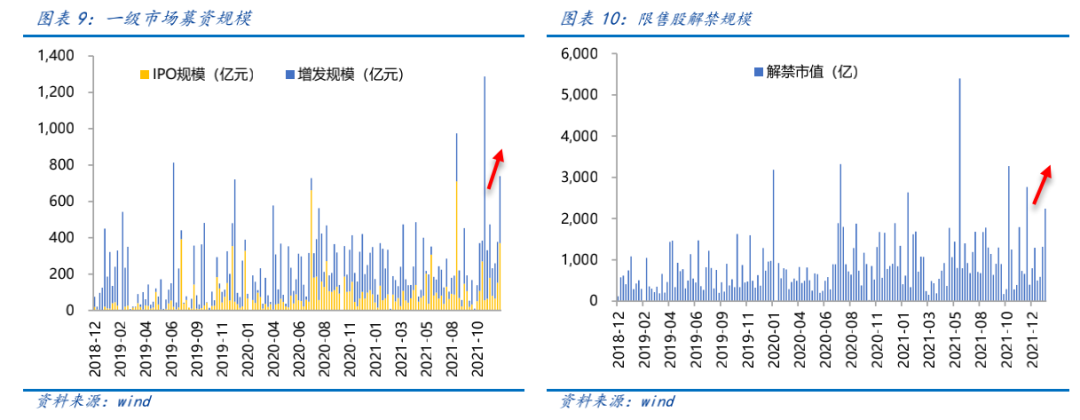

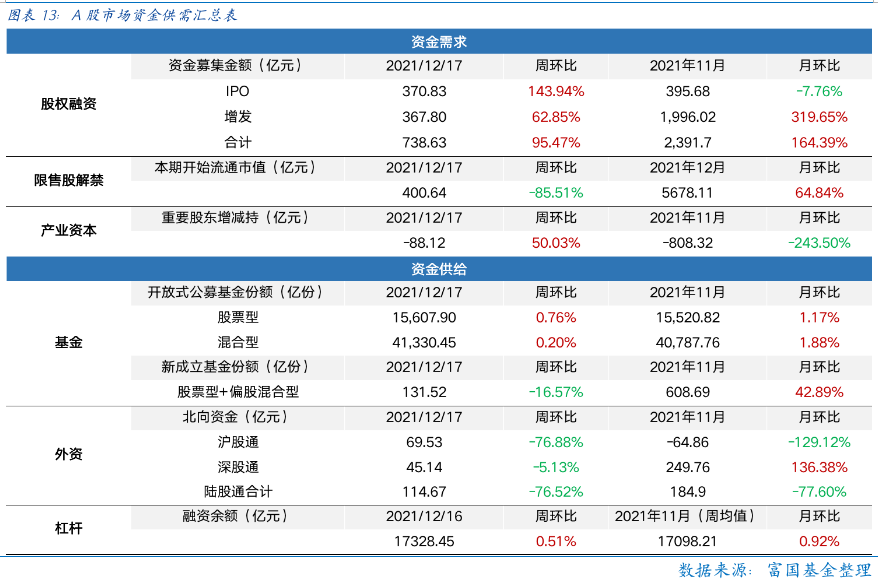

资金供需情况

资金需求方面,本周股权融资规模大幅增加,市场解禁压力有所缓解。本周一级市场资金募集金额合计738.6亿元,周环比95.5%,已连续四周上行;结构上,IPO募集370.8亿元,较上周大幅增长143.9%;增发募集367.8亿元,周环比62.85%。本周限售股解禁压力有所缓解,解禁规模合计为400.6亿元,周环比-85.5%,根据目前披露的数据,预计下周解禁规模约800亿元,解禁压力将略有上升。本周重要股东减持88.1亿元,上周减持176.3亿元,减持规模有所减小。

资金供给方面,本周五北向资金“快速离场”,基金发行降温。本周五北向资金净卖出额超65亿,结束此前连续12个交易日净买入态势,但本周北向资金仍为净流入,陆股通净买入合计114.7亿元,周环比-76.5%,较上周大幅回落;其中沪股通净买入69.5亿元,深股通净买入45.1亿元。本周开放式公募基金份额较稳定,其中股票型份额微增至15607.9亿份,混合型份额微增至41330.5亿份;股票型及偏股混合型基金发行降温,新成立基金份额合计131.5亿份,周环比-16.6%。

4

下周宏观事件关注

风险提示:

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。