一年暴增71%!被动投资的春天来了

这两年公募基金迎来大爆发,连中央电视台都专门做了系列纪录片《基金》。

基金业协会最新公布的数据,全行业规模突破25万亿,再创历史新高。

9月末,资管行业的第一名银行理财,市场存续的规模则缓慢增长到28万亿。

多年前我离开行业的时候,公募基金的规模是3万亿,银行理财的规模是10万亿,那时候还觉得公募基金想当老大的日子遥遥无期。

按照现在的趋势,我觉得市场再给力一点,明年就能见证公募基金规模超过银行理财规模的历史时刻了。

整体趋势是这样,我们看细分,今天先给大家梳理一下ETF。

一、总体趋势

11月份权益类ETF规模首次突破万亿,截至12月27日,已经达到1.39万亿,相比年初增长了25.98%。

从发行数量来看,今年新发了263只ETF基金,总数达到631只,数量上一年暴增71%!

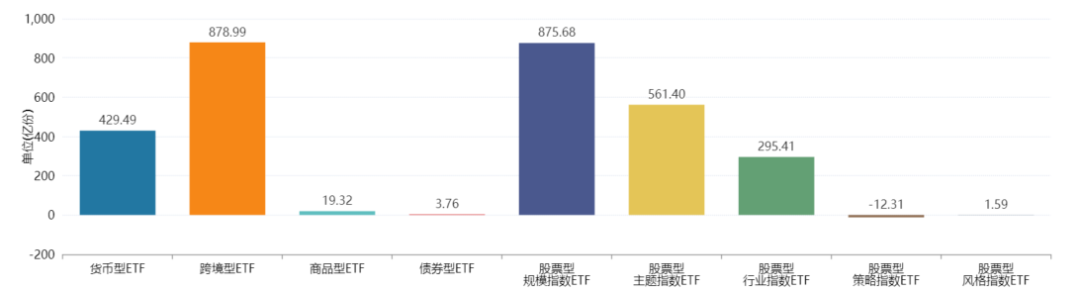

总的来看,跨境型ETF和规模指数ETF份额增长明显。

跨境型方面,大头都是丐帮们做的贡献,中概互联单只基金规模就增长了868.21%,再加上一批聚焦香港市场的基金。

当然,主题、行业ETF也有不少增长。

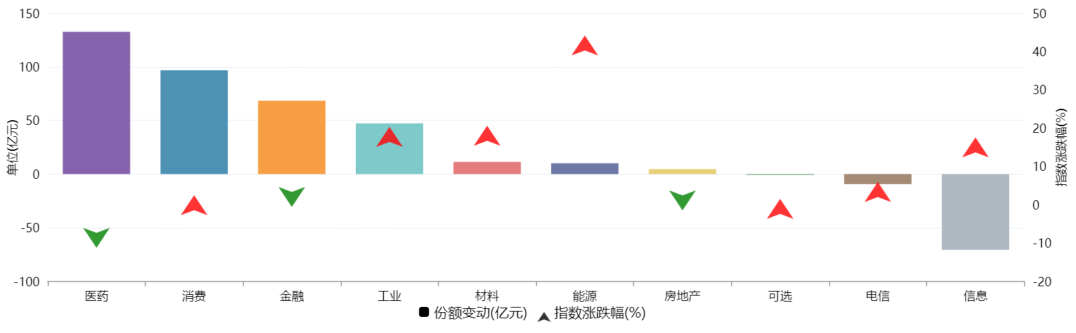

看具体行业,医药类ETF份额增加最多,其次是消费。

这就有点意思了,医药和消费今年被锤了不少,份额的增长可能更多是大家补仓助攻的。

收益率上的表现,今年是周期大年,所以能源类ETF相当猛,排在第一的煤炭ETF大涨58.44%。

具体到某只基金,百亿ETF仍然是市场中的神话。

截至2021年12月27日,只有24只权益类ETF规模超百亿,华夏上证50ETF仍然是存量的王者。

在ETF领域,华夏基金还是绝对的扛把子啊。

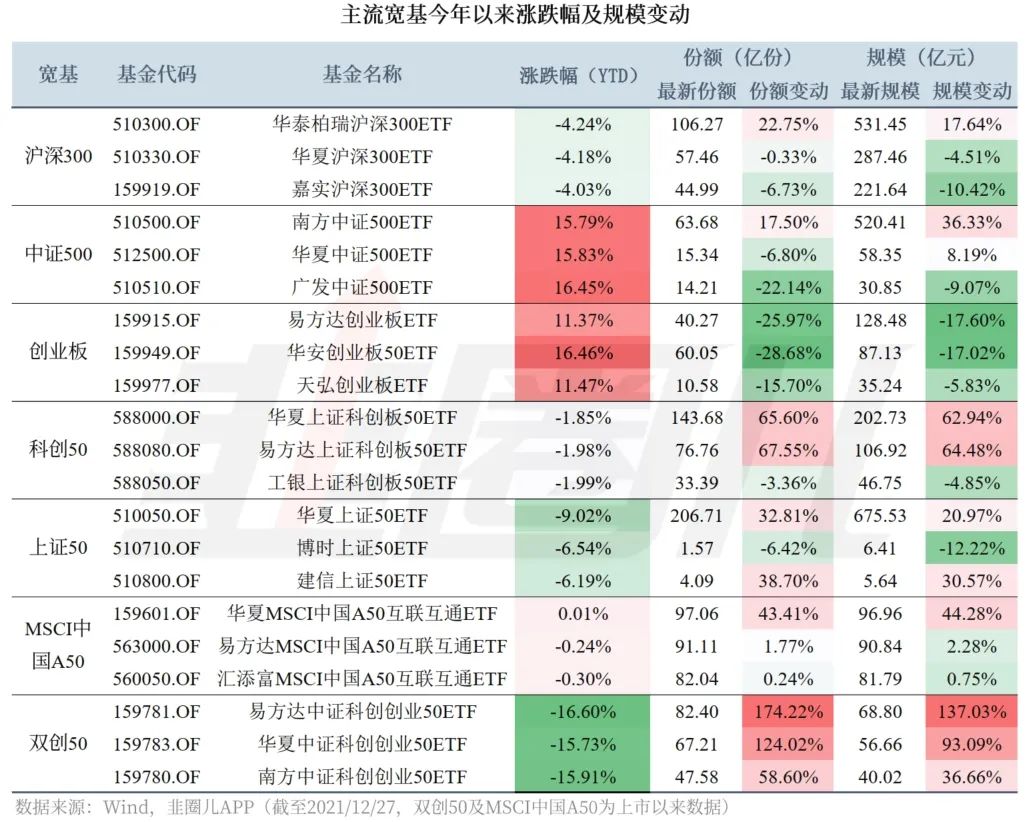

二、规模指数ETF

宽基ETF今年以来表现分化明显,在周期和新能源的带领下,中小盘更为强势,中证500和创业板取得了亮丽的收益。

而上证50代表的大盘股则收益不佳。

双创基金则是因为发在高位,没分享到中小盘股的红利。

从规模来看,传统的几大宽基优势地位难以动摇,不过新生代宽基的生长速度则越来越快。

科创50ETF去年年底上市,经过一年多的角逐,华夏基金已经领先了一个多身位。

其科创50ETF规模差不多是其他几只的总和。在赢者通吃的ETF圈,想要超过它不容易。

今年新出的两大宽基就竞争激烈了。

抄外资作业A50ETF,华夏一路领先,易方达则在身后不远。

双创基金作为新兴成长的代表,易方达在这方面占据第一,华夏同样不远。

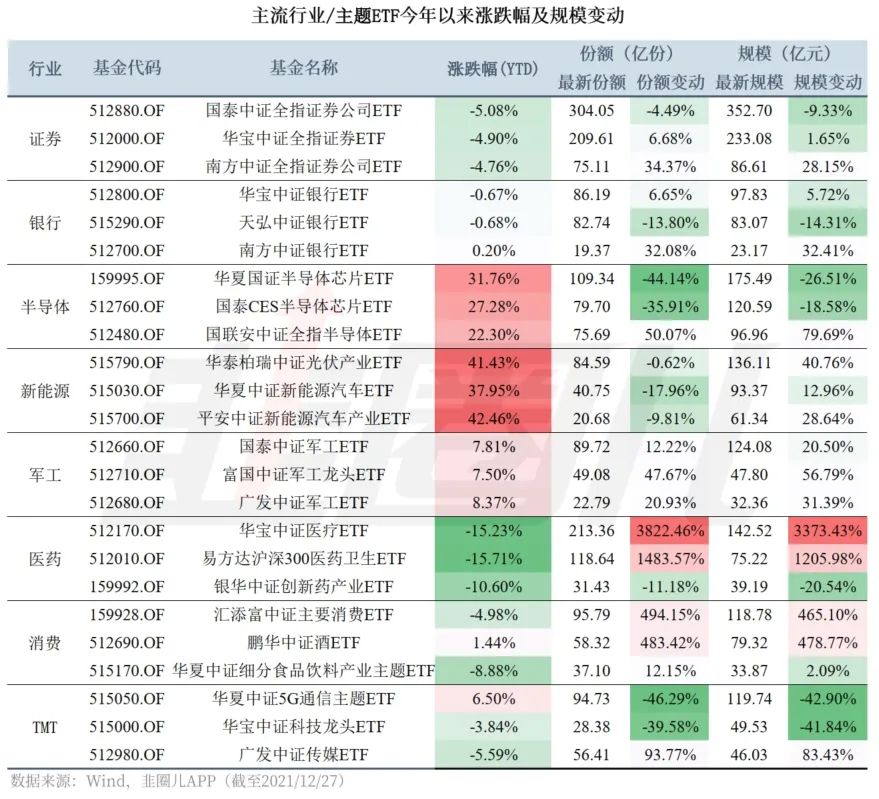

三、主要行业、主题ETF

这里业绩更是天壤之别。

新能源板块红彤彤一片,半导体稍微逊色一些,但同样令人羡慕。而另一端的消费、医药则是绿油油。

分赛道来看,证券行业因其高弹性,吸引了一大波追随者,盘踞了两只200亿级的ETF基金。

同样是金融板块,银行就没那么大魅力了,华宝的银行ETF一度突破百亿。

半导体板块,两只芯片ETF排在前列,虽然名字一样,但是因为追踪的指数不同,所以今年业绩有点小差异。

华夏的芯片ETF在规模方面也领先一筹,就是规模竟然比年初少了,大家这是入袋为安么?

新能源方面,相关ETF表现都不错,规模也是大幅增长。

规模排名前列的基金中,华泰柏瑞的光伏ETF更为吸睛,另外两只新能源车主题基金同样不俗。

医药和消费规模方面就比较有意思了,尽管今年收益不佳,但是规模暴增,看来大家还是喜欢抄底啊,越抄越低。

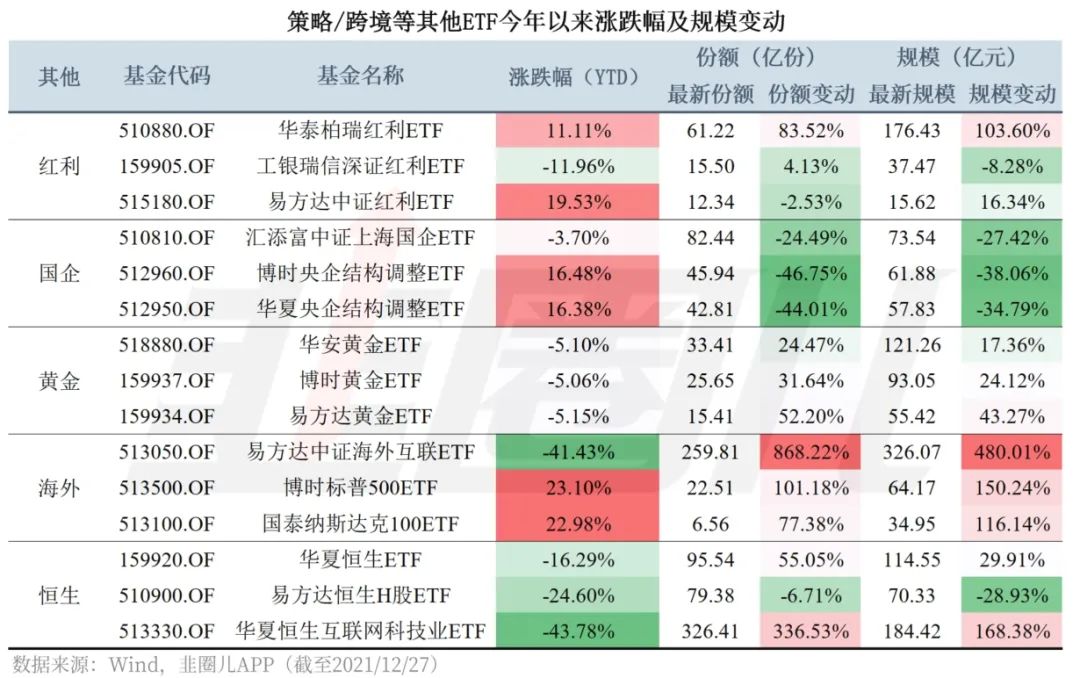

四、策略、跨境等其他类型ETF

最扎眼的还是跨境型的基金,美股指数基金YYDS,真香。

中概股相关的基金真是好绿,但是规模增长方面不输人,不管是中概互联还是恒生科技,大家还是狠命地抄底,现在估计都已经怀疑人生了。

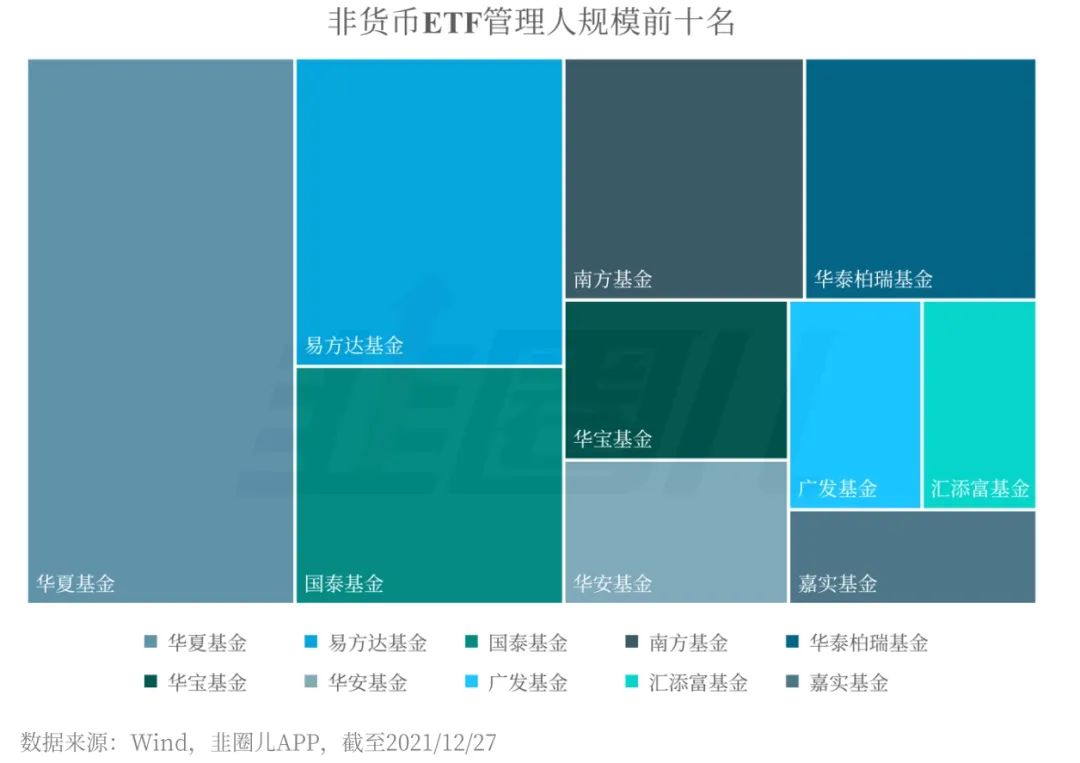

五、基金公司

我们都知道ETF更多考验的是公司能力,相对来说,规模也是实力的象征之一。

在非货币ETF方面,华夏基金以2141.89亿遥遥领先,易方达、国泰、南方和华泰柏瑞紧随其后,成第一方阵。

不过第二第三第四第五竞争这几年相当激烈,每年排名都不太一样。

不知道后面谁能够跟其他家拉开差距,开始挑战华夏基金。

从基金公司这两年对ETF的重视上来看,你追我赶还是非常激烈的,每次一个新的创新产品出来都打得头破血流。

六、结语

最后,说说ETF发展对我们投资者的好处吧。

ETF是被动型基金中最重要的一环,因为人为干预比较少,管理费低廉,一直是不少投资者的最爱。

作为一个低成本、高效率参与资本市场的工具,产品线越丰富,我们可选择的也越多,参与资本市场的方式也可以更灵活。

还有个别的细分行业,因为行业集中度特别高,ETF可以不受“双十”规定的限制,也有着非常明显的优势。

最重要的是,我觉得,ETF是小白投资者适应市场、感受市场试错成本最低的一个产品。

我认识相当多的朋友,最初的起点都是定投宽基指数、定投ETF,最终跑赢了通胀,实现了资产的保值增值。

所以,从这个角度来看,还是要很感谢理财师们对被动型基金、对ETF的科普,也要感谢基金公司在这条产品线上作出的贡献和创新。

风险提示:文中观点仅供参考,不构成投资建议。基金有风险,投资需谨慎。本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。