开门黑,加仓!

一、打新分析

1.隆22转债,光伏全产业链龙头,规模70亿元,AAA,类钻石级,转股价值102.67元,按当前情况预计每签可以盈利350元,我会顶格申购。

类似转债:隆基转债、天合转债、福特转债。

如果参与抢权配售(持有正股),需要准备好资金(可用数量1手=1000元),交易时间点击账户多出来的配售代码,单价100元,输入可用数量提交。

2.博瑞转债户均中签率为0.019,平均52.63户可以中一签,5日晚上20点左右可以查询中签情况,预祝大家中签!

3.佳缘科技,301117,创业板,我会申购。公司发行价46.8元,发行市盈率为82.01倍,为行业均值的1.34倍,比业务类似的卫宁健康低11%。

公司是一家信息化服务及网络信息安全综合解决方案的提供商,业务专注于国防军工、医疗健康和政务服务领域。

公司业绩保持高速增长。2019年、2020年和2021年前三季度扣非利润增速分别为50%、91%和57%,对比同类企业,性价比偏高。

4.兰州银行,001227,深市主板,我不申购。公司发行价为3.57元,发行市盈率为22.97倍,为行业均值的3.7倍。公司为兰州本地的区域银行。

虽然发行价不高,但整体估值过高。

主要原因是上述市盈率为静态市盈率,作为分母的每股为2020年盈利数据,该公司2021年前三季度盈利翻倍,如果全年维持上述增长,实际市盈率在10倍左右。但是上述是否可维持,有一定的不确定性。

公司业绩极度不稳定,2019年、2020年和2021年前三季度扣非利润增速分别为-51%、-19%和134%,对比同类企业,质地偏差。

最近上市的沪农商行,发行市盈率为10.65倍,首日平均涨幅为26.07%。

瑞丰银行,发行市盈率为11.12倍,首日平均涨幅为100.12%。

齐鲁银行,发行市盈率为10.28倍,首日平均涨幅为58.4%。

但是上述三只银行的过往业绩稳定性显著好于兰州银行。

5.德石股份,301158,创业板,我不申购。公司发行价15.64元,发行市盈率为41.62倍,比行业均值低3%。

公司的主营业务是从事石油钻井工程所使用的钻具产品、装备产品等专用设备的研发、生产、销售和租赁,以及提供石油钻井工程技术服务。

公司业绩在下滑期。2019年、2020年和2021年前三季度扣非利润增速分别为50%、-9%和-6%,整体性价比偏低。

二、加仓!

虽然基少不看好2022年的行情,但是4日的走势还是有点超出预期。

2021年风光无限的锂电池和宁组合分别下跌2.55%和3.98%,医疗服务更是直接下跌3.99%。

受到政策眷顾的中药、元宇宙和养殖迎来资金的集中加仓,而之前被市场一致看好的创新药和新能源转瞬之间就成了被市场抛弃的娃……

其实,行业还是那个行业,空间还是那个空间,只是一夜之间,市场换了口味。

所谓“好货不怕藏”,基少4日加仓了“雄霸天下”配置基金组合。由于组合中的中概单日限购500元,组合一次只能买2000元(最低100元起)。

这个组合重仓了中概、医疗和部分硬科技,去年已经被摁在地板上摩擦。目前开始从地板向地下室下跌。

个人虽然对2022年不乐观,但也不过度悲观,准备后期逢大跌陆续增加底仓配置,保持有克制地逢低买入。

如果使用“金字塔定投法”【点击可查阅】,对应的加仓净值如下:

目前“雄霸天下”和“绝对赚钱”均低于第一加仓点,前期也完成了一轮加仓,尚未触发第二轮加仓。

“雄霸天下”净值靠近第二加仓点。个人第一轮投了6000元(分三次买入,每次2000元),第二轮为1.2万元,将在触发后买入,并及时通知大家。

同时,基于资金配置需求,会适当增加底仓配置,4日的追加投资属于这类性质。

金字塔定投可以帮助我们用更低的成本拿到优质基金份额,体验会更好,需要做的只是多点坚持。

有网友悲伤地问,中概、医疗这类下跌较多的基金还能回来吗?

其实,决定长期投资收益的主要是业绩,短期是情绪。对于我们生活离不开,成份企业不断赚钱的行业,未来不仅能回来,还会不断创出新高。

过去10多年,消费、医疗和中概等均实现数十倍的上涨,白酒指数甚至上涨了100多倍,不是政策的恩赐,不是情绪的炒作,是企业真能赚钱。多看看历史,看长一点历史,会非常庆幸遇到大坑的机会。

需要说明的是,上述行业基金的波动会比一般的宽基大,建议配置的整体仓位不要超过30%,使用3年内不会使用的资金投资。

如果是短期要用的资金,可以优先选择“固收+”特征的打新基金或纯债基金,赚个稳钱。

三、特色老债

1.低价转债【偏安全】:搜特转债、洪涛转债、海印转债、吉视转债、嘉美转债。

2.折价转债【优于正股】:鸿达转债。

4日可转债普涨,均价上涨0.78%,涨幅靠前的转债为90-100元和120-130元适中偏低价格的转债,涨幅分别为1.38%和1.17%。

转债市场资金仍较为活跃,而且开始出现避险情绪,低价债涨幅靠前。

涨幅靠前的行业为农业、医药、传媒、电子,跌幅靠前的行业为机械、有色、化工、证券和汽车。

比较奇特的现象是,生猪期货价格虽然在下跌,但是很多资金已经开始大幅抄底养殖板块。

个人重仓布局的低价转债及相关热点大涨,享受了一阵春风。但本着安全的原则,对于达到目标价的转债陆续止盈。

老可转债卖出技巧详见《分批卖出技巧》。

以上为个人观察和思考,仅供参考,不做推荐。

四、指数估值

最后说个小福利。

我经常使用的“芝士财富”小程序近期开展新年礼盒3重礼:

1. 超大优惠:限时秒杀,年度VIP直降150元,一天不到一元钱。300多块,跟朋友吃顿饭的钱,就能用一整年。这是真薅羊毛。

2. 送礼品卡:买了礼盒,就送你1张芝士会员月度礼品卡,可以自己用,可以送朋友家人。

3. 免费抽盲盒:买几次礼盒,就获得几次抽奖机会。芝士终身VIP、iPhone 13、小米11Pro、空气炸锅、芝士财富定制卫衣等大奖等着你。

活动时间:

2021年12月22日20:00—2022年1月5日23:59。过期不候。

这个小程序的优点是支持基金、股票等历史数据、以及估值区间、风险提示等信息查询,并能给出简要的评价和风险提示,帮助大家节省决策时间,规避不必要的风险。

说下我最喜欢的两个功能:

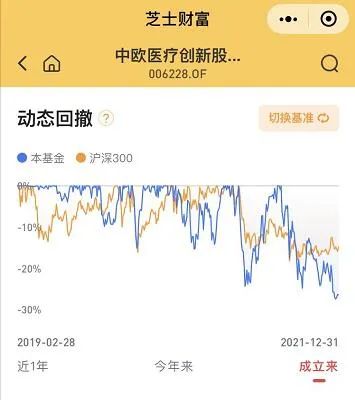

一是可以查看基金的最大回撤,知道目前买入的风险情况。

例如“雄霸天下”配置组合中的中欧医疗创新股票,目前的最大回撤在30%附近,结合该基金经理历史管理的其他基金情况看,后继的下跌空间相对有限。

现在买入,相当于在坑低播种,未来基金回到前期高点能提供40%左右的收益,这是赚均值回归的钱,创新高的收益会更为可观。

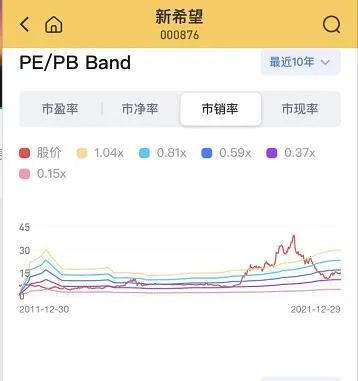

二是查看个股估值区间,进而判断可转债的上涨空间。

这里以希望转债正股为例,其市销率目前为0.56,处于过去10年的历史中轴附近,过往偏高数据为1.04。未来估值可以提供的上涨空间为1.04/0.56-1=86%。

希望转债目前转股价值为82元,仅考虑这个空间,该转债的转股价格可以达到82X(1+86%)=153元。

即不考虑公司业绩增长和转债强制赎回,在一个养殖周期,该转债可能达到150元以上的价格。

如果再结合养殖的周期相对稳定,就可以进行投资决策,在偏低位置布局了。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。