基金业协会给投资者画像:90后投资者占比下降,60、70后占比上升

原标题:基金业协会给投资者画像:90后投资者占比下降,60、70后占比上升

学历越高,风险承受能力越强

1月7日,中国基金业协会正式公布了2020年度的《全国公募基金市场投资者状况调查报告》(下称“报告”)。

报告主要包括两部分:基于个人投资者问卷调查回收的84807份个人投资者的主观意愿数据,完成个人投资者的调查结果分析;基于机构投资者问卷调查回收的409份机构投资者的主观意愿数据,完成机构投资者的调查结果分析。

超九成投资者个人收入在50万元以下

报告显示,截至2020年底,全国公募基金场外和场内投资者保持整体上涨趋势:场外投资者总量67102.9万,其中自然人投资者数量66971.0万;场内投资者总量2524.2万,其中自然人投资者2515.7万。

从性别比例来看,个人投资者中男性占54.1%,女性占45.9%,男女保持平衡,且历年来相对稳定。

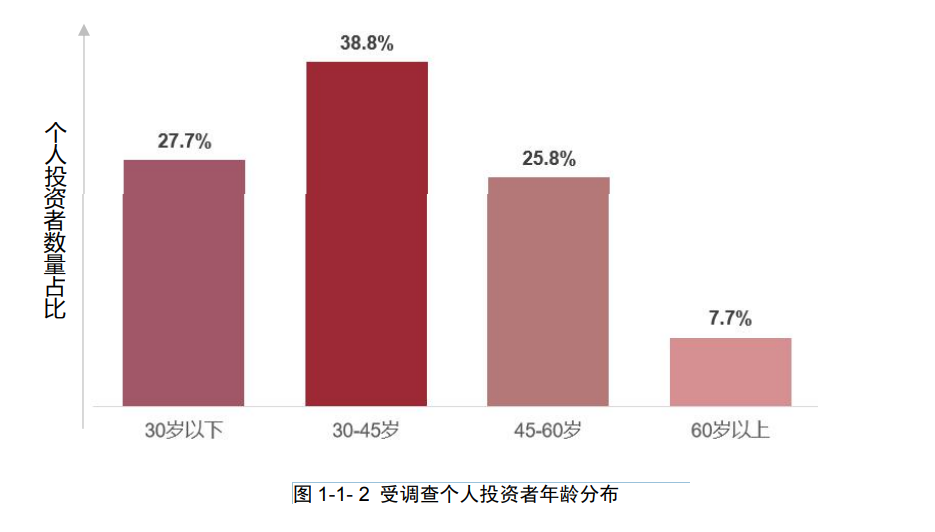

从年龄结构来看,30~45岁的个人投资者占比将近四成,达到38.8%;30岁以下和45~60岁的人群占比均在四分之一以上,比例分别为27.7%和25.8%:60岁以下各年龄段之间的投资者分布基本均匀。60岁以上的个人投资者占比为7.7%。

与2019年调查数据相比,30岁以下投资者比例下降,45~60岁投资者比例上升,主力人群30~45岁投资者则大致保持不变。

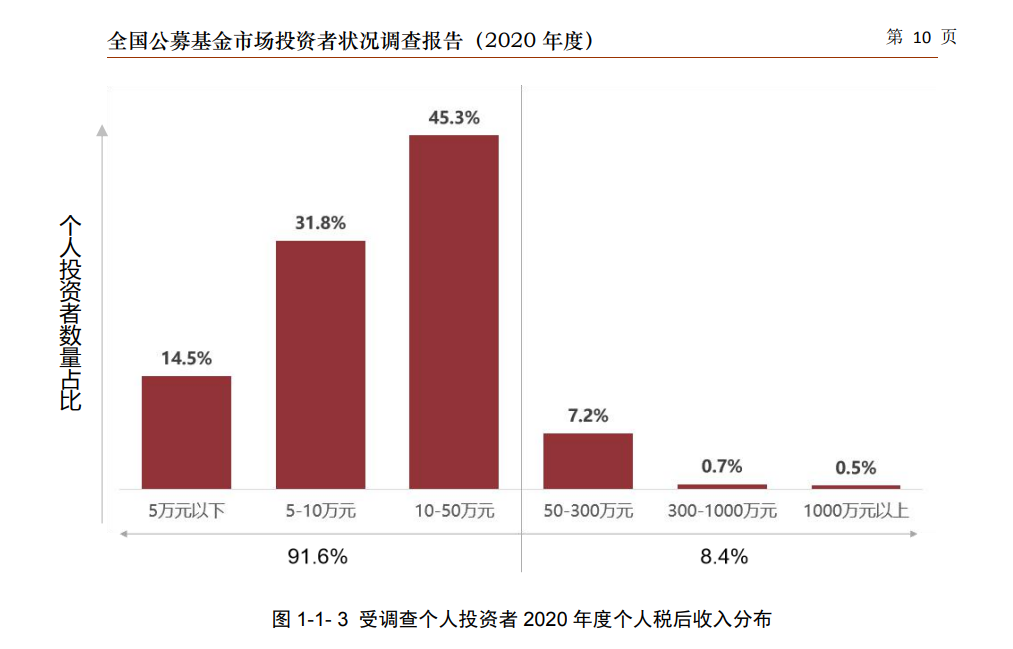

此外,报告显示,超九成个人投资者税后年收入在50万元以下。

接受调查的自然人投资者2020年度个人税后收入多集中在50万元以下,占比为91.6%,与2019年调查数据(91.4%)相比基本保持一致。50万元成为明显的分水岭,收入50万元以上者仅占8.4%。收入在10万~50万元之间的投资者最多,占比为45.3%;其次是5万~10万元之间,占比约有三成(31.8%);5万元以下的投资者占比为14.5%;50万~300万元占比为 7.2%;300万元以上占比约1.2%。

在金融资产总规模方面,报告显示,近七成投资者金融资产总规模低于50万元。具体而言,金融资产总规模超过300万元的个人投资者占5.0%;金融资产规模在100万到300万元之间的占9.3%,金融资产规模在50万到100万元之间的占17.4%,以上金融资产超过50万元的个人投资者总计占比31.7%。

2020年度个人投资者的金融资产总规模与2019年调查数据相比大致相当,但金融资产在50万元以上的投资者比例从37.0%稍下降至31.7%,金融资产总规模低于50万元的整体占比由62.9%上升至68.3%。

而在投资金额占家庭年收入比重方面,报告数据显示,超八成投资者在50%以下。数据显示,81.3%的投资者金融投资金额占家庭年收入比重不超过一半。其中,投资金额占家庭年收入的比重10%以下的投资者占比18.0%,比重介于10%~30%的投资者占35.6%,比重介于30%~50%的投资者占27.7%。与2019年相比,投资金额占家庭年收入的比重在50%以下的投资者占比由75.4%上升至81.3%,上升5.9个百分点。

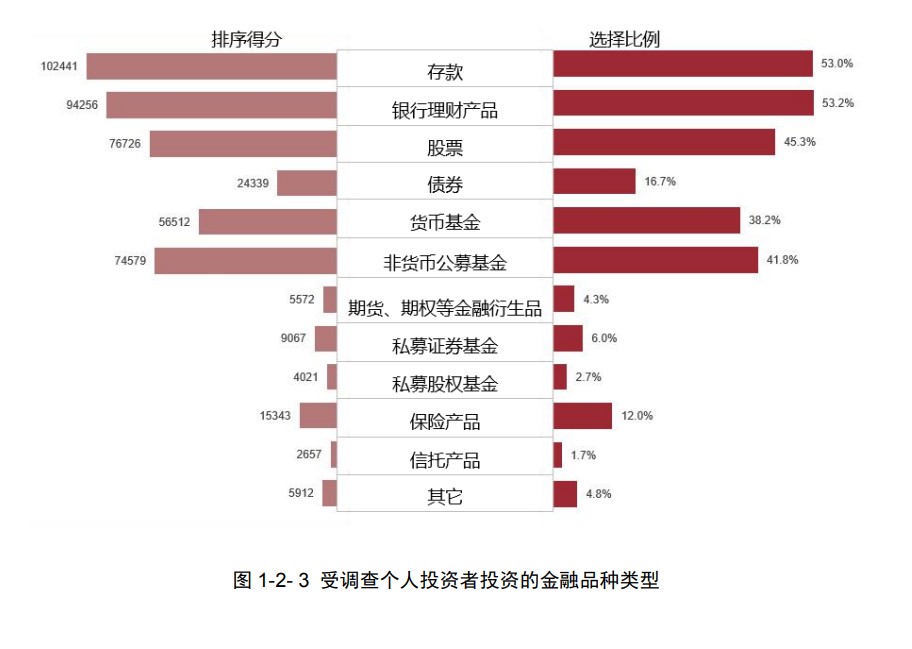

在投资金融品种层面,超半数投资者首选现金管理类产品,数据显示,个人投资者投资的金融品种表现出以现金管理类为主、多样化配置的特征,其中“银行理财产品”和“存款”占比均超过50%,分别为53.2%、53.0%;“股票”“非货币公募基金”以及“货币基金”占比分别为45.3%、41.8%、38.2%;“债券”“保险产品”占比在10%~20%之间;“私募证券基金”“期货、期权等金融衍生品”“私募股权基金”以及“信托产品”等其他,占比均低于10%。

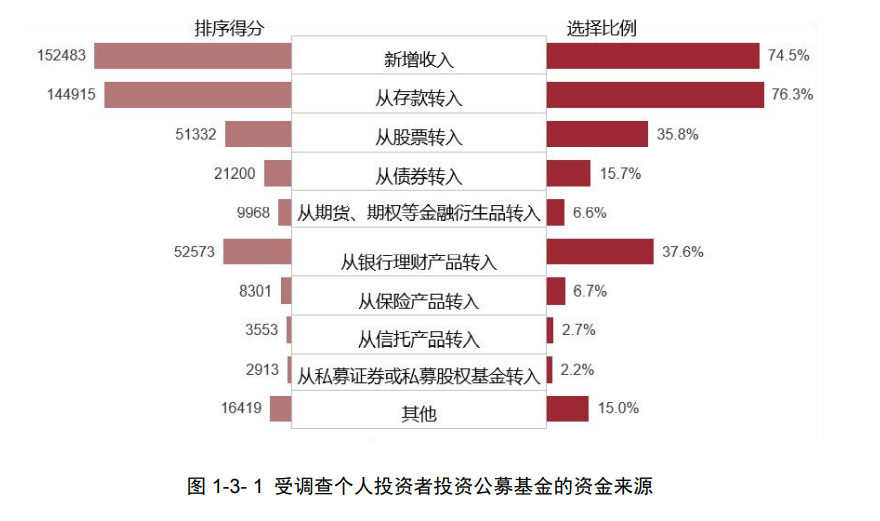

报告调查数据显示,个人投资者投资公募基金的主要资金来源为“从存款转入”“新增收入”,分别有76.3%和74.5%的投资者符合此选项;“从银行理财产品转入”以及“从股票转入”为次选择,分别有37.6%、35.8%的投资者选择;另有15.7%和15.0%的投资者资金来源于“从债券转入”以及“其他”渠道;从期货、期权等金融衍生品、保险产品、信托产品、私募证券或私募股权基金等渠道转入的比例均不超过7%。

在公募基金投资品种选择层面,投资者更倾向股票型和混合型基金。调查数据显示,股票型基金被超过七成接受调查的个人投资者(74.1%)选择为公募基金主要投资品种,54.8%选择混合型基金,股票型和混合型基金较为突出。其他债券型基金(不含指数基金)、指数基金(不含ETF)、货币市场基金的选择比例分别是43.9%、40.6%、22.9%。

“基金收益表现与投资者预期不符”是长期投资的阻碍

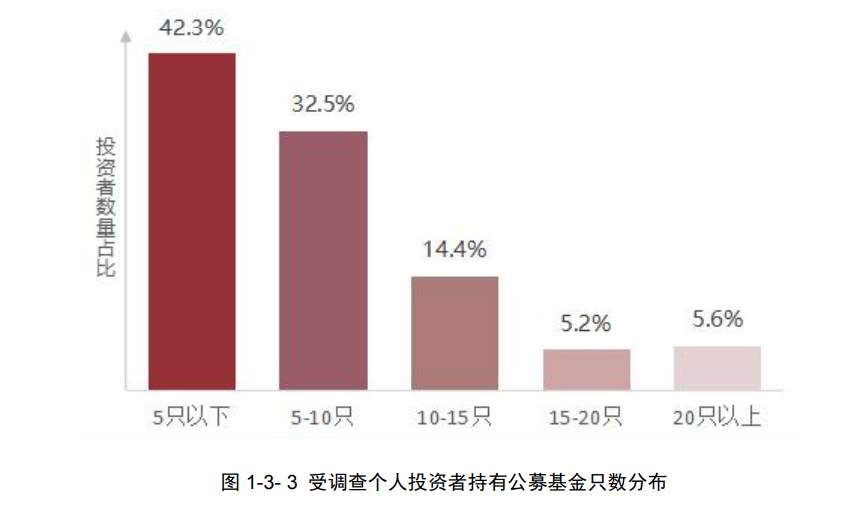

调查数据显示,投资者持有公募基金的只数总体呈倒三角形,大部分人表示持有基金少于10只。持有“10只以下”的投资者占比超过七成,其中,持有“5只以下”占比42.3%,持有“5~10只”占比32.5%。另有14.4%、5.2%、5.6%的投资者选择持有“10~15只”、“15~20只”、“20 只以上”。

调查数据显示,自然人投资者较为清楚自己持有公募基金的所属公司,且倾向于差异化较大的基金配置。所持基金属于5家及以上公司的投资者占比31.4%,这一数字与2019年调查数据(32.7%)大致相同。属于4家、3家、2家、1家公司的投资者分别占比11.2%、25.5%、19.4%、12.1%,与2019年调查数据(分别为11.3%、26.3%、18.1%、11.6%)也基本相同。本次调查中,表示不清楚持有基金所属公司的投资者较少,仅为0.5%。

在持有单只公募基金平均时间层面,超半数投资者选择1年以上。从总体来看,单只公募基金持有期为1到3年的个人投资者占比最大,为34.9%。平均持有时间为3年到5年和5年以上的个人投资者的比例分别为11.5%和9.6%。以上持有单只公募基金平均时间在1年以上的投资者总计占比56.0%。

与2019年相比,投资者持有单只基金的平均时长无明显变化,但投资者显然更有耐心,持有更长时间的投资者比例在缓慢上升,比如持有5年以上的投资者比例从2019年的7.7%上升至9.6%。

53.6%的投资者认为“基金收益表现与自己预期不符”是影响其开展中长期基金投资的障碍;50.1%的投资者则将“基金投资时长与自己希望的周期不匹配”视为障碍;45.6%的投资者认为长期投资的障碍是“基金选择困难、需要专业的投资顾问帮助”。

在是否投资设定封闭期或最低持有期限的公募基金方面,53.8%的个人投资者表示有过投资,这一比例与2019年调查数据(51.1%)相比有缓慢增长。36.3%的个人投资者虽未投资,但表示“将来会考虑”,这一比例与2019年(40.1%)相比有所下降。以上两项即已经有投资或将来会考虑的投资者占比合计90.1%。

另有9.9%的投资者则表示自己“将来也不会考虑”,与2019年(8.8%)相比,该数据有所上升。可见投资者对于设定封闭期或最低持有期限的基金产品态度相对稳定。

总体来说,大部分自然人投资者对基金定投持肯定态度。认为基金定投“可以分散投资风险、是一种省心省力的投资方式”的被调查者占比为71.1%。15.4%的投资者持中立态度,认为基金定投“和一般的基金投资没有区别”。仅13.4%的投资者持负面态度,认为“基金定投不如一般的基金投资、不如自己选择”。

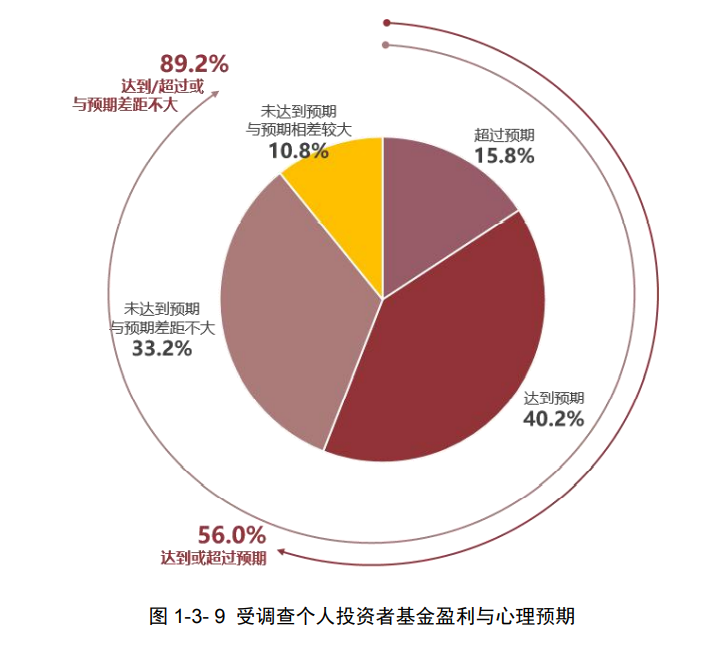

在公募基金投资中,盈利与心理预期基本保持一致的个人投资者占比近七成:盈利达到预期的比例为40.2%,虽然没有达到预期但相差不大的比例为33.2%。另外还有15.8%的投资者表示收获了超过预期收益的盈利,以上三者(超过预期、达到预期、未达到预期但与预期差距不大)合计为89.2%。仅有10.8%的投资者表示收益未达到预期且相差较大,在所有被调查的投资者中占比最少。

大部分个人投资者比较关注创新型基金如碳中和、公募REITs、养老目标基金、科创板主题基金等,被调查者中有近九成(89.4%)投资者表示对此关注,仅有10.6%的投资者表示目前不关注。

而在对待收益与风险的关系上存在显著的性别差异,男性投资者愿意承担更大的投资风险。调查数据中,表示“尽可能保证本金安全、不在乎收益率比较低”或是期望“产生一定收益,可以承担一定风险”的投资者中,女性比例(72.5%)明显高于男性(61.1%),而表示“追求较多收益,可以承担较大风险”的男性(30.8%)比女性(23.5%)多,希望“实现资产大幅增长,为此愿意承担很大风险”的男性比例(8.0%)是女性(4.0%)的两倍。调查数据同时显示,愿意承担的风险随年龄增长而有所增加,但也保持在“产生一定收益、可以承担一定风险”,以及“产生较多收益、可以承担较大风险”这两个选项中。

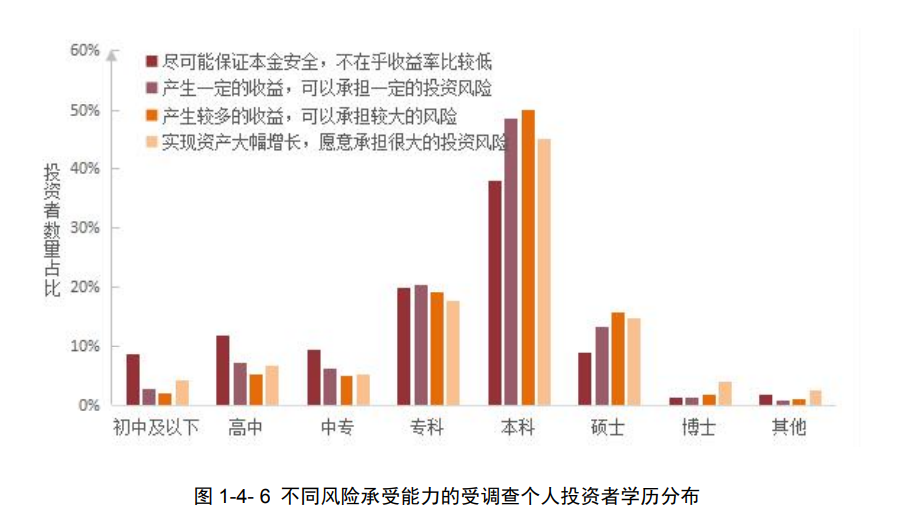

风险承受能力与学历背景之间有较为稳固的关系,数据显示中专、高中、初中及以下学历的投资者,更倾向于“尽可能保证本金安全,不在乎收益率比较低”;专科及以上学历的投资者,对风险的承受能力开始增强:专科学历的投资者追求“产生一定收益,可以承担一定投资风险”,而且不同风险偏好类型的投资者比例大致相当;本科和硕士学历的投资者追求“产生较多收益,可以承担较大风险”,且除了“实现资产大幅增长,愿意承担很大风险”外,随着风险加大,投资者比例也在不断上升,硕士学历的投资者这种梯度上升趋势更为明显。此外,博士学历的投资者更偏好高风险类型,追求“资产大幅增长,愿意承担很大风险”的比例更加突出。

超六成投资者倾向左侧交易

在购买公募基金时,大部分投资者也都选择相信自己的判断,当“自己发现某只基金表现非常好”时购买公募基金的比例高达66.7%,并且个人投资者认为自己购买公募基金受他人影响较小,其中,受“他人强力推荐”影响的比例为29.0%,不足三分之一;受“身边的人都在买基金”影响的比例仅有9.3%。

值得注意的是,购买公募基金时机最高比例(66.8%)的情形为“大盘正下跌,有抄底机会”,而“大盘正上涨,看好市场情形”的比例为44.5%。由此见得,个人投资者更多倾向于在具有一定风险的行情中冒险寻找投资机遇。

超六成(63.3%)的投资者在购买基金后比较注重长期收益,其中,“一般不查看账户盈亏”的比例为23.2%,“偶尔查看账户盈亏”的比例为40.1%。此外,还有25.1%的投资者虽然“频繁查看账户盈亏情况但不频繁交易”。仅有11.5%的投资者“频繁查看账户并进行交易操作”。

调查数据显示,基金亏损在10%以下时,仅有7.9%的投资者出现明显焦虑,但亏损超过10%则焦虑者的比例迅速上升到34.1%,总体而言亏损在30%~50%时出现焦虑的投资者比例最多,为35.1%。亏损10%~50%时会出现明显焦虑的投资者比例为69.2%,这与2019年的调查数据(67.2%)基本一致,可见由基金亏损所致的焦虑心理在投资者中间也有着相对稳定的模式。

个人投资者购买公募基金产品的渠道中,个人投资者选择最多的渠道是通过“银行渠道”(46.2%),接下来依次是“公募基金管理人直销渠道”(43.5%)、“券商渠道”(41.6%)、“独立基金销售机构渠道”(37.1%)。通过上述各渠道购买基金的投资者比例均处于35%到50%之间,相互间差别不大。由此可见,个人投资者购买公募基金的渠道更加多样化。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。