基金下跌屡上热搜,波动太大受不了?这类基金过往10年每年正收益,年化超7.8%!

来源:中国证券报

开年以来,A股市场整体震荡下行,“基金下跌”多次登上微博热搜。业内人士指出,投资者购买基金,除了考虑基金的收益率,更加重要的是了解自身的风险偏好是否能够承受基金净值的波动。股票型基金预期收益高,但净值波动也更大,对于风险偏好稳健的投资者,可以考虑净值波动相对较小的稳健型固收+产品。

从过往业绩看,市场上的优质固收+产品做到了过往10年每年正收益,年化收益率超7.8%。以天弘固收+为例,旗下天弘永利债券B、天弘安康颐养均实现了过往10年(2012-2021)每年正收益,年化收益率超过7.8%,其中天弘永利债券B成立以来的最大跌幅仅为5.42%。

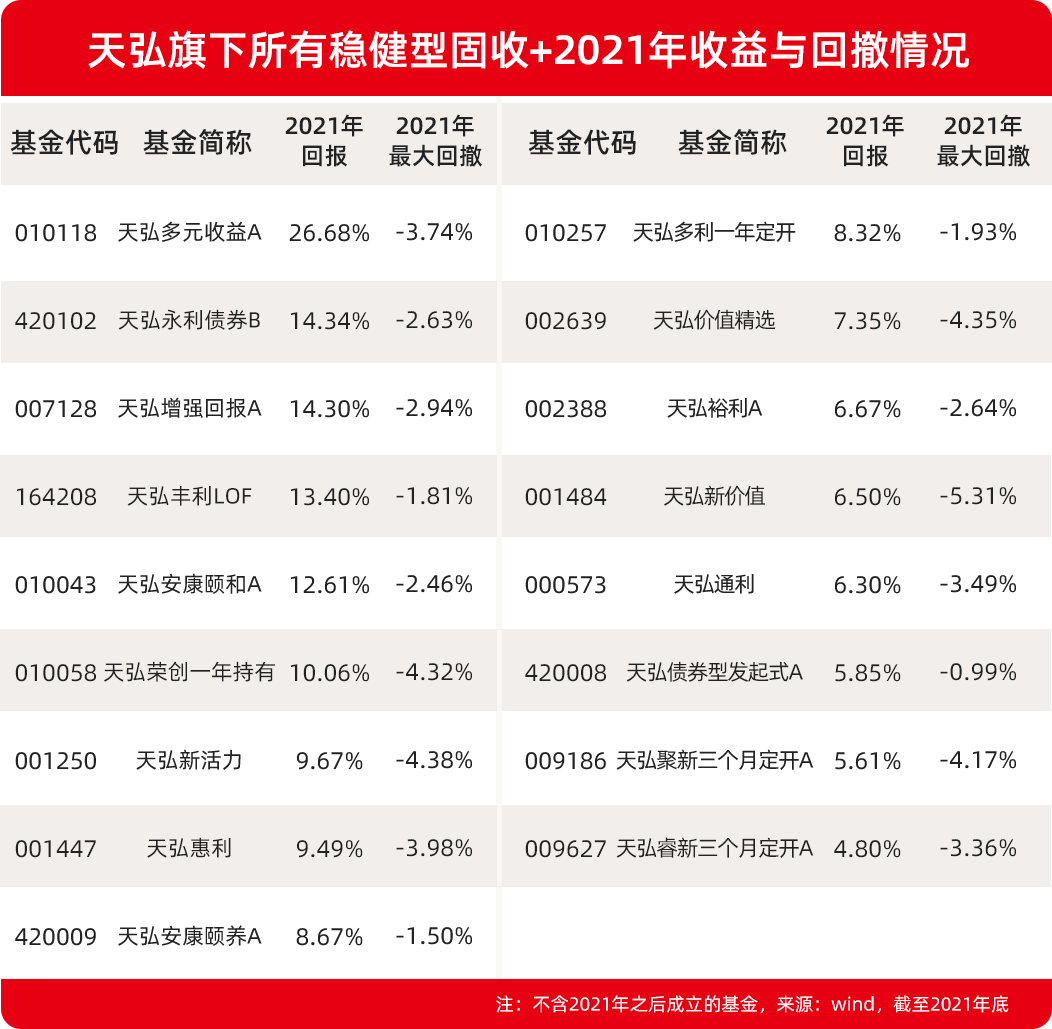

在刚刚过去的2021年,天弘固收+更是全线丰收。17只产品全部正收益,平均收益10.04%,平均最大跌幅仅为-3.18%,且最大跌幅均不超-5.4%。从盈利比例看,2021年以来96.7%的持有6个月以上的天弘固收+投资者盈利。

96%的6个月以上持有人获利

2021年天弘稳健型固收+平均收益10%

从2008年第一只“固收+”产品天弘永利债券成立至今,天弘基金在“固收+”业务上的布局已有十余年。最早成立的天弘永利债券,也成为衡量天弘基金“固收+”投研实力的第一块试金石,回顾成立以来的业绩表现,天弘永利债券业绩出众。

长期突出的业绩表现,也让天弘永利债券屡次获得权威奖项。从2012年到2021年,天弘永利债券B连续10年每年正收益,并先后3次摘得金牛奖,基金经理姜晓丽也成为市场上为数不多的5度金牛奖得主。

继天弘永利债券之后,天弘基金又陆续打造了一批过往长期业绩突出的“固收+”产品,比较有代表性的有天弘安康颐养、天弘通利、天弘新活力等。截至2021年底,上述几只“固收+”基金在近三年分别斩获了36.42%、36.61%、48.77%的回报率。

在刚刚过去的2021年,天弘“固收+”再度表现突出:17只产品全部正收益,平均收益10.04%,平均最大跌幅仅为-3.18%,且最大跌幅均不超-5.4%。从盈利比例看,2021年以来96.7%的持有6个月以上的天弘固收+投资者盈利。

从业绩排名看,截至2021年底,银河证券数据显示,天弘永利债券、天弘增强回报、天弘丰利债券等多只基金的2021年业绩在同类基金中的排名均在前10%。

突出的业绩表现也吸引了众多投资者。事实上,2021年的震荡市,让更多投资者认识到天弘固收+的魅力:有346.85万人首次购买天弘固收+,也有127万老粉丝加仓复购。

10余年突出业绩源于科学投研体系

连续10多年突出业绩是如何取得的?答案是建立科学的投研体系,这是天弘固收+创造和追求优异、可复制、可持续业绩的关键所在。

天弘固收+首先强调专业的团队分工。管理固收+产品,先要研判资产配置方向,确定承担收益增强目的的股票和可转债仓位的配置比例,这方面由拥有12年宏观研究经验的基金经理姜晓丽主要负责。在此基础上,由专注股票投研的基金经理张寓负责配置股票,由擅长可转债投资的杜广负责配置可转债。此外,有着丰富企业年金管理经验的贺剑也会参与股票和可转债配置。而基础的纯债仓位,则由彭玮和整个固收团队共同完成。具体分工之下,天弘固收+团队也会密切沟通讨论,实现不同视角的交叉赋能,共同提高投资决策的科学性和准确性。

其次是科学化的投资。姜晓丽说:“我们用科学化的研究投资体系来确保整个投资流程的科学性。资产配置层面,我们构建了非常科学、系统的框架来跟踪宏观状态。其次,从股票、可转债到纯债,每位基金经理在自己微观的操作层面有很强的科学体系。再者,整个公司也有很强大的系统支持我们跟踪各种各样的指标,做一些胜率更高的判断。”

最后,是对回撤控制的严格要求。姜晓丽表示,天弘稳健型固收+产品都希望为投资者获取年度的绝对收益。“每一笔投资前都会思考标的本身到底有没有价值?买之前就考虑标的可能涨多少?回撤多少,这个回撤能不能接受?我们始终把控制风险放在了更重要的位置,始终带着绝对收益理念,希望每买到一个东西都是能挣钱的。”

天弘安康颐丰新发

同类产品连续10年正收益

90%投资者持有超3年

值得注意的是,1月10日(今日)天弘基金在杭州银行发行天弘安康颐丰一年持有期混合基金(A类代码013243,C类代码:013244)。

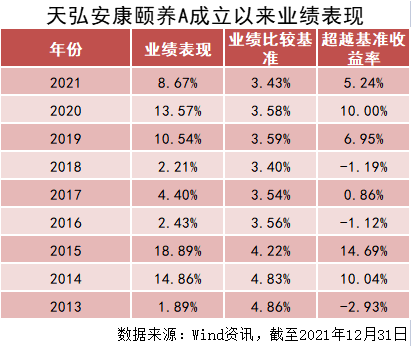

据了解,天弘安康颐丰与天弘安康颐养同属“安康”系列固收+产品,后者已实现连续10年每年正收益。自2012年11月底成立以来,天弘安康颐养已累计取得了108.32%的回报率,年化回报率8.36%,大幅超越其业绩比较基准的同期表现。

事实上,天弘安康颐养持有人超过72.96万,是全市场持有人数最多的偏债混合基金(来源:wind,2021年6月底),其中超过90%的人是持有3年以上的忠实粉丝。可见,天弘固收+已经成为众多投资者的家庭理财压舱石。

此外,天弘安康颐丰较之天弘安康颐养增加了锁定期的设定。业内人士指出,这一方面可以使基金经理充分发挥“长线”优势,用更长远的角度优选个股,在投资过程中力争更低波动、更高的胜率;另一方面,可以帮助持有人规避“追涨杀跌”的误区,提升持有人的盈利体验。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。