浦银债市观察 | 政策宽信用持续发力,市场降息幅度超预期

1.10-1.14

债市焦点

1. 2021年12月CPI同比升1.5%,前值2.3%;PPI同比涨10.3%,前值12.9%。

2. 中国2021年12月新增人民币贷款1.13万亿,同比少增1234亿,结构方面票据与非银贷款占比偏高;12月社会融资规模增量为2.37万亿,比上年同期多7206亿。

3. 住建部表示应加大金融、土地、公共服务等政策支持力度,扩大保障性租赁住房供给。

债市走势回顾

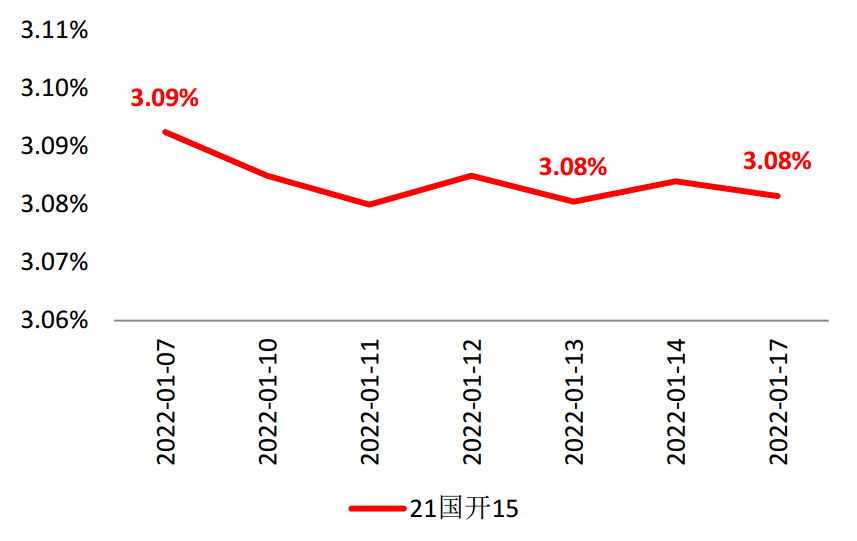

稳增长措施继续推动,上周国常会、住建部等部位会议,继续部署稳增长政策的推出;不过从近期公布的去年12月数据来看,信贷新增额中票据与非银贷款占比偏高,说明“宽信用”政策已经发力,但距离实体经济需求回升仍需要经过一个传导的过程。本周初央行OMO与MLF降准10BP,幅度上超出预期,后续关注Dr007资金利率中枢能否下一个台阶;上周全周,中债国开1Y、3Y、5Y、10Y收益率分别持平、下行 1BP、下行3BP、下行 1BP。

图:国开债10Y现券收益率

单位:% 数据来源:wind,截至2021.1.17

单位:% 数据来源:wind,截至2021.1.17债市策略

基本面方面,近期 2021年12月经济金融数据已基本披露完毕;其中,工业数据受益于出口景气而表现较好,但消费数据在国内多地疫情引发的管控中受到冲击较大;融资方面,虽然“宽信用”的政策倾向已经比较明显,但12月信贷投放中的票据融资与非银贷款占比仍然较高,说明实体企业信贷需求仍然偏弱,“宽信用”的效果传导,可能仍然需要一定时间。

政策方面,在2021年12月央行降准后,2022年1月份央行降息,且降息幅度超过市场预期;从货币政策近期的宽松力度看,似乎央行也意识到”宽信用“传导的难度,因而连续两个月采取了略超市场预期的宽松政策;美联储在今年3月可能会开启加息,但目前我国货币政策“以我为主”的态度已经被证实,后续不排除会有进一步的降准或降息操作。

流动性方面,今年1月份税收申报截止日为19日,在此前后可能出现资金利率的阶段高点;根据往年经验,本月下旬资金面大概率可平稳度过;若降息后债市投资者热情大幅提高,加杠杆行为进一步加码,则可能导致1月下旬资金面扰动超预期,对此需要关注每天的回购成交数据。

后市展望

利率债方面,综合来看,年初降息已经落地,但市场并未完全按照“利好兑现”模式来交易,背后的原因一方面是对后续货币政策进一步宽松存在预期,另一方面是对“宽信用”传导难度较大的担心;在后续一段时间的交易中,市场可能继续期待“宽货币”加码而担心“宽信用”见效,债市收益率短线或将呈现胶着震荡走势。

信用债方面,城投债回归区域基本面,聚焦定位有利、债务结构合理的主体,重视再融资收紧对其流动性平衡的挑战。地产债方面,需选取行业格局优化中受益的杠杆合理、土储安全度高、经营效率与内控较好的头部央国企。其他产业债方面,自上而下判断行业生命周期位置和景气程度,并重视区域风险,选取周期受益者或能够穿越周期的主体。

可转债方面,MLF续作利率下调,同时金融统计数据发布会上央行表态“货币政策工具箱开得再大一些,避免信贷塌方”,进一步释放宽松信号。市场预期进一步降准降息,一季度信贷放量是可预期的,同时也有其他宽信用的潜在措施,股市在前期调整之后有望迎来反弹,短期价值优于成长。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。