张坤加腾讯减白酒,去年四季度公募大佬们都买了啥?

来源|懒猫的丰收日

随着公募基金陆续披露四季报,张坤、冯明远、刘格菘等大佬们的调仓思路也浮出水面。

说一说四季报,今天主要写张坤、张清华、林森、刘畅畅、杨金金、韩创、王崇、冯明远、刘格菘、唐晓斌。

张坤

四季度,张坤管理基金被赎回了几十亿,但总规模依然在千亿上方,1019亿。

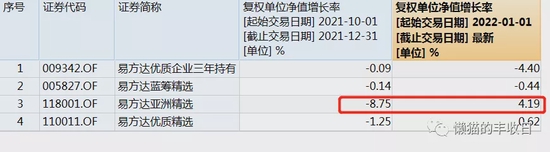

业绩上,张坤管理的4只基金,去年4季度都有一定的亏损,易方达亚洲精选因为重仓互联网,甚至还亏了8.75%,

不过今年互联网反弹,易方达亚洲精选一马当先,涨了4.19%。

另外两只代表基金,易方达蓝筹精选,微亏0.44%,易方达优质精选(原易方达中小盘)涨了0.62%。

大的变化。4只基金股票仓位也都有所提升,易方达蓝筹和易方达亚洲精选股票仓位都提升了2个百分点以上。

同时也增加了科技,特别是互联网的仓位,银行股仓位有一定降低。重点说说两只代表基金的仓位变化。

易方达蓝筹。股票仓位从92.41%增加到94.54%,增加了2.13个百分点。

增持了腾讯(互联网)、海康威视(安防)、伊利股份(牛奶),同时大手笔减仓白酒(茅台、五粮液、泸州老窖、洋河),平安银行也被小幅减持。

易方达优质精选。股票仓位从93.57%,提升到94.97%,提升了1.4个百分点。十大重仓股集中度从74.98%增加到83.03%,增加了8个百分点。

腾讯、京东、海康威视、伊利股份、招商银行、香港交易所等仓位有所增加。白酒股中,茅台、五粮液仓位小幅下降,泸州老窖仓位有所提升,洋河重新进入十大重仓股。

平安银行则被大幅减持,跌出了十大重仓股。

四季报中,张坤再次表达了“陪伴伟大的企业一起成长”的想法,

“目前经济遇到的下行压力只是阶段性的,我们对中国经济的长期前景依然保持乐观,坚信中国的经济实力终将达到发达国家的水平。”

“我们认为,有一批优质公司能够为客户创造价值,提升整个社会的效率和生产力,同时具有持续为股东创造自由现金流的能力。”

“2021 年,这些企业中的一些股价表现落后于市场,但是我们始终认为“要做好投资,更重要的是盯着赛场,而不是盯着记分牌”。我们将仔细审视组合中企业的基本面,选择竞争力突出、长期逻辑确定性高的企业长期持有。”

“经过了2021年的估值消化后,一部分的优质企业估值已经具有吸引力,在 3-5 年的维度内,企业的业绩增长大概率会投射到其市值的增长中。”

点评:张坤没变,重仓的还是那些大白马。经过2021年的回调,他认为这些股票已经消化了一部分估值压力,有长期配置价值。

但要注意,张坤倾向于长期持股,这些大白马可能有长期配置价值,但并不意味着短期估值已经见底,会立马反弹。

张清华

张清华也是水逆,他管的易方达新收益,年年正收益,去年4季度也赚了3.83%,跑赢沪深300。

但今年以来却跌了9.9%,大幅落后沪深300。

持仓上,张清华主要买了科技(电子、计算机)、新能源(电气设备)、医药、化工行业个股,基本延续了3季度持股风格。

十大重仓股也基本稳定,两只科技股兆易创新(芯片)、思瑞浦(芯片)新进入十大重仓股,福斯特(光伏胶)大比例减持。

四季报中,张清华主要回顾了四季度股市、债市的变化,并未对未来行情变化做出预判。

仓位操作上,他卖出了部分涨幅较大、估值偏高的个股,买了一些短期回调,但中长期值得配置的个股,

并特别指出,基金权益仓位有所增加。

查了下,三季度时,易方达新收益的股票仓位是86.85%,四季度时已经是93.84%,增加了7个百分点。

点评:比较重要的信息可能是股票仓位增加了7个百分点,不知道这是不是代表他对未来偏乐观。

林森

林森也不好过,管理的易方达瑞程,今年以来跌了4.36%。

但去年4季度表现不错,收益18.72%,同类排名前1%。

或许是因为业绩好,4季度短短一个季度,这只基金规模就翻了将近一倍,从26.94亿增长到50.71亿。

也因为规模膨胀,林森增持了不少股票,通威股份(光伏)、特变电工(变压器)持股数量都翻倍还多,星宇股份(汽车零部件),持股数量也接近翻倍。

行业分布上,林森重汽车零部件、消费电子、军工和物联网等行业。歌尔股份,属于消费电子。星宇股份(汽车零部件)、新泉股份(汽车内外饰),属于汽车零部件。

亿元通信(无线通信模组),属于物联网概念。七一二(无线通信终端),属于军工概念。四季报中,林森主要谈了自己的选股思路——避开市场较为拥挤的领域以及更多地从供给侧考虑竞争格局。

以汽车零部件行业为例,他布局的大部分汽车零部件企业,其生产的零部件都不直接参与汽车电动化与智能化,因此静态估值较低。

然而,电动化和智能化的发展必将重塑行业格局。传统整车厂和一级供应商的固有关系正在被突破,在整车厂更注重产品迭代速度与成本控制的新形势下,中国的零部件企业有望成为电动化浪潮下的“卖水人”。

林森在 2021 年一季度的市场下跌中大幅加仓汽车零部件,并最终在四季度获得了较好的收益。

点评:和张清华偏赛道成长不同,林森更偏价值一些,这是他最近跑赢张清华的主要原因,看好价值的小伙伴不妨考虑下林森。

刘畅畅

单看业绩,刘畅畅业绩似乎一个季度不如一个季度,去年3季度,沪深300跌了6.85%,她逆势赚了17.46%。去年4季度,沪深300涨了1.52%,但她只赚了7.82%。

今年就更惨了,亏了6.95%,排名一下子从“优秀”变成了“不佳”。

业绩下滑,既有规模变大的原因。去年3季度,华安文体健康规模翻了一倍多,达到了92.77亿,离百亿一步之遥。

幸运的是,四季度规模降到了87.24亿,不然真担心畅畅能否hold住。也和畅畅没跟上市场短期趋势有关。

四季报中,她说增配了新能源、公用事业、医药、传媒等板块。去年12月份后,这里面的不少股票就开始下跌了,今年跌的更多。

具体来看,鹏辉能源、蔚蓝锂芯,属于新能源板块;浙江医药属于医药板块;分众传媒、完美世界属于传媒板块;华电国际属于公用事业。

四季报中,刘畅畅主要传达了如下观点:

对后市的担忧。股票整体估值较高、通胀压力、经济刺激政策退出、经济阶段性下行压力等都可能压制股市上涨。

看好新能源。在疫情以后,随着新能源发展带来的从能源产生到使用的巨大变革,使得这一产业链将继续成为未来拉动经济增长的主线。我们在这一领域会始终保持比较高的配置水平。

看好疫情受损股。由于疫情的扰动还远未结束(无论对需求或者供应),因此经济中还有很多由于阶段性错配、扭曲或者纠正这些错配和扭曲带来的周期性或者低估性的投资机会,这些机会也有可能成为长期收益率的一个来源。

并且,在2022 年,稳增长政策将持续发力,这也成为我们投资选股的一个重要方向。

点评:作为“交易”高手,畅畅对后市担忧的观点还是要看的。

不过,长期看好新能源,也会维持超配水平,同时也看好疫情受损股,感觉规模变大后,刘畅畅的“交易风格”已经没那么强烈了。

杨金金

杨金金的业绩也出现了下滑,去年三季度赚了24.32%,去年4季度赚了14.93%。

今年以来也跌了2.54%。

但从收益水平上看,杨金金表现要比刘畅畅好一些。规模上,交银趋势规模进一步扩张,从三季度的78.18亿增加到了88.2亿。

持仓上,杨金金依然保持高换手,是大重仓股中有6个是新进的,仅存的4只股票也有明显的减仓操作。

特别值得说的,杨金金十大重仓股集中度进一步下滑,从三季度的26.26%降至22.59%。

四季报中,杨金金也表达了对未来的担忧:“虽然(2021年)国证 2000 整体涨幅为 29%,但是其中只有 23%的以上的个股涨幅超过50%,8.65%个股全年涨幅超过 100%。

换言之,整个板块的涨幅其实是由少部分涨幅较大的个股所贡献,符合“二八法则”,也就意味着,过去一年中小盘板块经历的并不是所谓整体的“风格切换”,而是其中部分个股“价值发现”。

从微观市场观察来看,市场对于中小盘过去一年基本面较好个股的价值发现已基本结束,整体性的估值水平都处于相对合理的范畴。

换句话说,2021 年机会的很大一块来源是辨认“已经发生的但市场没有认识到的事情”,投资者只要内心不存偏见去看最简单的利润表,就能辨认出很多明显的个股机会。

2022 年的市场预计将是回归正常状态下的市场,即板块和个股间没有系统性的低估和高估,新的个股机会来源是从辨认“已经发生但市场没有认识到的事情”,到预判“行业及个股未来即将要发生的事情和变化”,并且判断市场会如何演绎他们。”

点评:另一位“交易”高手杨金金也不是很看好未来的行情,十大重仓股集中度还下降了,再想想2022年以来的表现,对今年的行情可能真的不能太乐观。

韩创

韩创也没遭住。他管的大成新锐产业,是去年的偏股冠军基金,4个季度,每个季度都是正收益。

但今年以来跌了7.94%,同类排名后1/4。

四季度,韩创依然保持了高换手,十大重仓股中有4个是新进的,剩下股票中,除了明泰铝业,持仓数量也有较大变动。

这些股票集中在有色、化工、建材等领域,今年以来全线下跌,韩创也亏了不少。

四季报中,韩创惜字如金,只是说“四季度做了一些调整,使得基金的风险收益比更加匹配”。

点评:其实还是比较期待韩创对市场的看法的,不过他没说。2022年以来,也就去年被嫌弃的大蓝筹表现还好,韩创没有跟上这个行情,但并不能因此否定他的选股能力。

王崇

去年4季度,王崇管的交银新成长涨了4.04%,今年以来跌了2.12%,业绩虽然不温不火,但都跑赢了沪深300指数。

持仓上,王崇有2个大变化:

增加股票仓位。股票仓位从三季度的88.05%提升到了90.34%。

增持科技股。卓胜微(芯片)、三环集团(电子陶瓷)、紫光国微(芯片)新进入十大重仓股。

根据王崇四季报介绍,他增持了电子、医药、新能源领域优质个股。刚才提到的那三个都属于电力行业,医药、新能源个股可能仓位不高,就没进入十大重仓股。

为什么增持这些股票,王崇没给出解释。不过他说,买的主要是非热门行业公司,以三四年的视角这些公司竞争优势明显,其股票估值水平也并未明显透支未来几年业绩预期,未来几年有望实现不错的年化收益。

点评:比较明显的变化是增持了电子、医药、新能源领域优质个股,不管怎么说,配置更均衡了一些,这是好事。

冯明远

冯明远也比较神,2019、2020年买了不少科技股,去年又买了不少新能源股,是顶流中少有的几个赚大钱的基金经理。

但今年以来,不管新能源还是科技股,都杀跌,冯明远也亏了8.2%。

四季报中,冯明远表达了对新兴产业的看好。

他说,“全球的能源产业正在发生深刻变化,新能源的使用比例不断增加,将在未来 50 年逐步替代传统化石能源的主流地位。

这一过程应该是不可逆的。我们相信这个变化过程中,中国将涌现出大量伟大的企业,我们希望与这些伟大的企业一起共同成长。”

基金的配置也主要集中在新能源车、新材料、光伏、风电、高端装备、半导体等领域。但仓位上,冯明远变动还是比较大的。比亚迪跌出了十大重仓股,宁德时代也大幅减仓40.8%。

新能源中,璞泰来(锂电池负极材料)、天齐锂业(锂矿)、法拉电子(电容)仓位有所减少,欣旺达(锂电池模组)、方大碳素(石墨电极)进入十大重仓股。

科技股中,中兴通讯(通信)、三利谱(光电材料)也进入十大重仓股。十大重仓股集中度也从选的22.42%降至17.86%。

点评:看好新能源大方向,但卖出比亚迪、宁德时代,买入其他股票,十大重仓股集中度也大幅下降,新能源真的很卷呀

刘格菘

刘格菘业绩就差一些了,去年4季度只涨了0.8%,跑输沪深300。

今年以来跌了7.66%,同类排名后30%。

具体持仓上,刘格菘拿的还是新能源、化工行业龙头。去年底以来,这些股票大多表现一般。

四季报中,刘格菘透露了2个信息:风格分化的局面在2022年可能会延续。

资产的潜在价值或是我们对于一类资产的收益预期,取决于该类资产的业绩增速、增速的可持续性以及市场愿意给予此类资产的估值水平。

在可持续增长的商业模式下,在资产业绩增速持续超预期的阶段,市场更愿意给予此类资产更高的估值水平,反之亦然。

在当前中国宏观经济新旧动能的转换时期,不同资产处于不同的景气阶段,因此资产的分化表现是大概率事件。

看好高端制造。2021年年初,我们提出了“全球比较优势制造业”的概念,展望 2022 年,我们对于这个方向资产的成长持续性、盈利增速预期依然很乐观。

已经建立了全球比较优势的制造业龙头公司,其企业家领导力、产业聚集下的先进制造能力等因素打造的“护城河”还在不断变宽,我们判断未来在光伏、动力电池、储能、面板、化工新材料、汽车及汽车零部件、高端装备等方向会有更多的世界级公司出现。

点评:刘格菘依旧乐观,但作为投资者,不妨问自己一个问题,高端制造的预期已经这么满,即使继续涨,性价比如何呢?

唐晓斌

虽然早在去年3季度就拥抱了大金融,但唐晓斌选择的是券商而不是银行,今年表现也一般。广发多因子,今年以来跌了1.97%。

四季度,唐晓斌进一步增持券商,华泰证券、中信证券、同花顺(交易软件)、国泰君安持股数均有一定程度增加。

券商之外,东山精密(精密制造)、中际旭创(光通信)、福耀玻璃(汽车玻璃)也进了十大重仓股。

四季报中,唐晓斌继续看好券商,他说:“依然看好大资管行业未来的发展,尤其是龙头公司无论是投行业务,还是融券或衍生品业务,都有着明显的券商头部化趋势”。

点评:唐晓斌在券商股里潜伏多时了,不知道券商的风口啥时候会来。

眼前的困难只是暂时的,长期前景依旧光明。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。