规模不降反增!顶流基金经理葛兰2021四季度管理规模1103.39亿:净值最多跌超16% 管理费年入约超10亿

基金净值暴跌!规模却不降反增!葛兰力压张坤成公募一姐

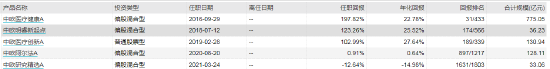

近日,顶流基金经理葛兰发布2021年四季报,葛兰在任管理5只基金,在管基金总规模1,103.39亿元,一举超过易方达张坤(1,019.35亿元)成为公募规模一姐!根据公开数据,葛兰管理的5只基金四季度均有不同程度亏损,其中,中欧医疗健康A四季度亏16.14% ,中欧明睿新起点亏3.85%,中欧医疗创新A-16.03%,中欧阿尔法A亏4.56%,中欧研究精选A亏1.32%。

数据来源:WIND

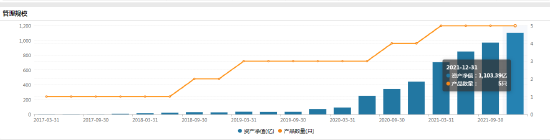

数据来源:WIND大幅回撤,净值下降,葛兰管理的基金规模不降反增?有投资者表示,下跌太快,被深套,加仓补成本,期待长期向好。

数据来源:WIND 截止日期:2021年12月31日

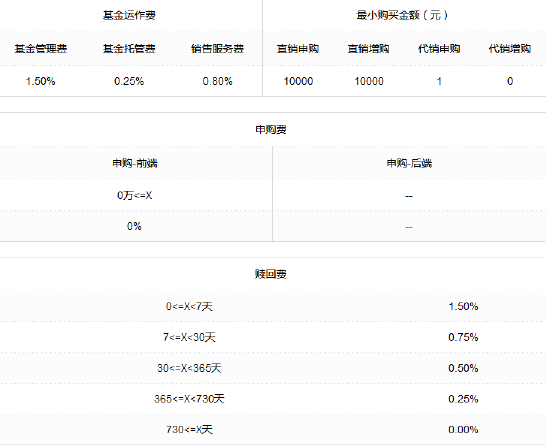

数据来源:WIND 截止日期:2021年12月31日查阅5只产品收费情况,基金管理费为1.50%,截止2021年12月31日,葛兰管理的5只产品管理费预估有11.12亿元。

截止2020年12月31日,葛兰管理规模为441.91亿元,至2021年12月31日,按1.5%管理费计算,预估管理费6.62亿;截止2021年3月31日,管理规模705.38亿元,按1.5%管理费计算,除去上一年规模,预估管理费2.96亿;截止2021年6月30日,管理规模848.54亿元,除去上一季度规模,预估管理费1.07亿;截止2021年9月30日 管理规模970.01,预估管理费0.45亿;截止2021年12月31日管理规模1103.39,预估管理费0.02亿元。

数据来源:WIND 截止日期:2021年12月31日

数据来源:WIND 截止日期:2021年12月31日中欧医疗健康A四季度亏16.14% 葛兰:创新药产业链仍旧是我们长期最为看好的方向

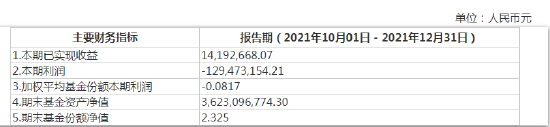

成立于2016-09-29,基金规模340.52亿元(2021-12-31),比较基准:中证医药卫生指数收益率*65%+中证综合债券指数收益率*35%。四季报显示,本报告期内,基金A类份额净值增长率为-16.14%,同期业绩比较基准收益率为-2.84%;基金C类份额净值增长率为-16.29%,同期业绩比较基准收益率为-2.84%。

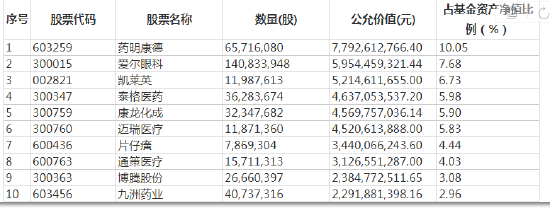

数据来源:WIND 截止日期:2021年12月31日

数据来源:WIND 截止日期:2021年12月31日 数据来源:WIND 截止日期:2021年12月31日

数据来源:WIND 截止日期:2021年12月31日基金经理表示,我们总体维持了高仓位的运作,在长期看好的创新药产业链、医疗服务、高质量仿制药的龙头企业等方向进行了着重的布局。

从未来的配置方向来看,创新药产业链仍旧是我们长期最为看好的方向,从国家层面政策的顶层设计到国内企业近年来的创新积累,都使得国内的创新产药产业链长期维持在高景气度的状态。此外,随着国内居民消费能力的提升以及知识结构、认知水平的提升,产品以及服务的渗透率以居民的支付能力都在持续的提升中,相关行业的龙头企业也有着长期的增长空间。

中欧明睿新起点四季度亏3.85%葛兰:产品长期聚焦于有竞争壁垒的三大方向优质公司

中欧明睿新起点成立于2015-01-29,基金规模36.23亿元(2021-12-31),比较基准:沪深300指数收益率*80%+中债综合指数收益率*20%。2021年四季报显示,本报告期内,基金份额净值增长率为-3.85%,同期业绩比较基准收益率为1.37%。

数据来源:WIND 截止日期:2021年12月31日

数据来源:WIND 截止日期:2021年12月31日 数据来源:WIND 截止日期:2021年12月31日

数据来源:WIND 截止日期:2021年12月31日基金经理葛兰表示,产品长期聚焦于有竞争壁垒的优质公司,主要三方向:1)必选消费品,免疫宏观经济和外围冲击扰动,比如医药与部分食品饮料;2)选择消费品和服务业中,行业格局好,有定价能力的龙头公司;3)科技创新领域,寻找具有国际竞争力,能够实现进口替代甚至在全球产业链中占有一席之地的公司。

我们维持2019年以来的观点,中长线看好这轮科技创新周期,我国相应各个领域产业中长期将发生深刻变化。短期因为疫情的冲击,全球经济受到较大影响,相关供应链需求短期承压,但我们认为不影响中长期变化趋势。仓位方面,过去较少择时,主要维持中等偏高的仓位。

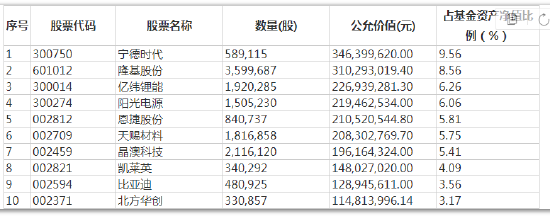

中欧医疗创新A四季度亏16.03% 葛兰:创新药产业链仍旧是我们长期最为看好的方向

中欧医疗创新A成立于2019-02-28,基金规模82.02亿元(2021-12-31),比较基准:中证医药卫生指数收益率*60%+恒生指数收益率*20%+中债综合指数收益率*20%。本报告期内,A类份额净值增长率为-16.03%,同期业绩比较基准收益率为-3.81%;C类份额净值增长率为-16.19%,同期业绩比较基准收益率为-3.81%。

数据来源:WIND 截止日期:2021年12月31日

数据来源:WIND 截止日期:2021年12月31日基金经理表示,我们总体维持了高仓位的运作,在长期看好的创新药产业链、医疗服务、高质量仿制药的龙头企业等方向进行了着重的布局。

从未来的配置方向来看,创新药产业链仍旧是我们长期最为看好的方向,从国家层面政策的顶层设计到国内企业近年来的创新积累,都使得国内的创新产药产业链长期维持在高景气度的状态。此外,随着国内居民消费能力的提升以及知识结构、认知水平的提升,产品以及服务的渗透率以居民的支付能力都在持续的提升中,相关行业的龙头企业也有着长期的增长空间。

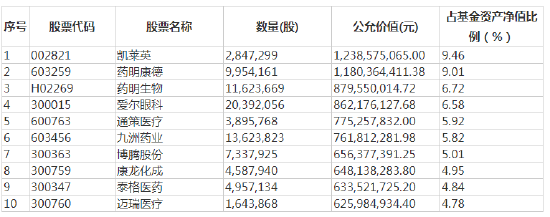

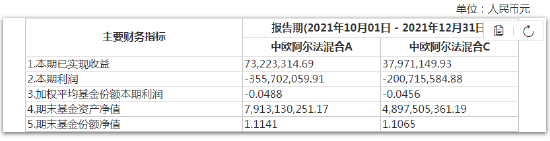

中欧阿尔法A2021四季度亏4.56%葛兰:长期聚焦有竞争壁垒的三大方向优质公司

中欧阿尔法A成立于2020-08-20,基金规模79.13亿元(2021-12-31),比较基准:中证800指数收益率*70%+银行活期存款利率(税后)*20%+恒生指数收益率*10%。2021四季报显示,本报告期内,A类份额净值增长率为-4.56%,同期业绩比较基准收益率为0.97%;C类份额净值增长率为-4.68%,同期业绩比较基准收益率为0.97%。

数据来源:WIND 截止日期:2021年12月31日

数据来源:WIND 截止日期:2021年12月31日基金经理葛兰表示,产品长期定位于聚焦有竞争壁垒的优质公司,主要三方向:1)必选消费品,免疫宏观经济和外围冲击扰动,比如医药与部分食品饮料;2)选择消费品和服务业中,行业格局好,有定价能力的龙头公司;3)科技创新领域,寻找具有国际竞争力,能够实现进口替代甚至在全球产业链中占有一席之地的公司。我们维持2019年以来的观点,中长线看好这轮科技创新周期,我国相应各个领域产业中长期将发生深刻变化。短期因为疫情的冲击,全球经济受到较大影响,相关供应链需求短期承压,但我们认为不影响中长期变化趋势。仓位方面,过去较少择时,主要维持中等偏高的仓位。

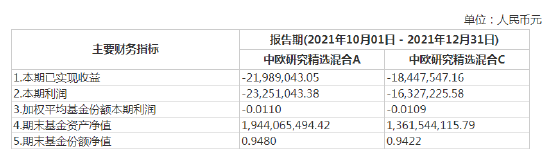

中欧研究精选A亏1.32% 葛兰:投资主要集中于新能源光伏等四大方向

中欧研究精选A成立于2021-03-24,基金规模19.44亿元(2021-12-31),比较基准:中证800指数收益率*70%+银行活期存款利率(税后)*20%+中证港股通综合指数收益率*10%。2021四季报显示,本报告期内,A类份额净值增长率为-1.32%,同期业绩比较基准收益率为0.77%;C类份额净值增长率为-1.52%,同期业绩比较基准收益率为0.77%。

数据来源:WIND 截止日期:2021年12月31日

数据来源:WIND 截止日期:2021年12月31日基金经理在报告期内对基金的投资策略和运作分析,该基金管秉承基金发行时的主旨,以公司研究员通过深度研究后的成果为纲,叠加基金经理对于宏观形势、行业景气度的判断,和公司的进一步甄别,最后选取我们认为最有机会的赛道和公司进行投资。同时,我们共同相信,可以通过自身的研究和投资,找到长期行业有空间、企业有核心壁垒的股票,这是本基金最主要的投资方向。

目前,本基金投资主要集中于四大方向:1)新能源光伏产业:我们认为,未来的一年,新能源光伏产业将迎来由需求驱动的投资机会。2)半导体产业:寻找具有国际竞争力,能够实现进口替代甚至在全球产业链中占有一席之地的公司。3)必选消费品:免疫宏观经济和外围冲击扰动,比如医药与部分食品饮料,经历了今年的调整,部分公司已经有一定的吸引力。 4)服务业和互联网:行业格局好,有定价能力的估值趋于合理的龙头公司。

编后语:基金公司替投资者打理资金的同时收取相应管理费,在情理上是十分正常的事情。但实际上,“不赚钱还收管理费”一直以来都遭受投资者诟病,基金业内也进行过相关的改革和探索。首批6只浮动管理费基金获批满两年,总体收益可观,但个体分化较大,也引发不少讨论。

也有专业人士建议,在买一只基金的时候,考虑更多的是业绩表现、基金经理等因素,“不赚钱不收管理费”可以算做态度,但并不代表一定是好基金。对此,您怎么看?

集虎卡,开鸿运!最高拆522元惊喜福袋!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。