新锐网红基金经理最新调仓曝光!加仓新能源运营商、关注拐点型机会

2021年是众多顶流基金经理黯然失色的一年,与此同时,却有众多新锐基金经理崭露头角,诸如前海开源基金崔宸龙、交银施罗德基金的杨金金、华安基金的刘畅畅等。

随着四季报的披露,这些新锐基金经理的持仓动向也随之曝光。相比在沙场摸爬滚打多年的投资老将,这些新锐基金经理的风格更为鲜明凌厉,调仓幅度也更为大开大合。

例如,崔宸龙的持仓仍然以新能源为主,其中有多只港股的新能源运营商获得大幅加仓,且同时重仓了港股的比亚迪股份和A股的比亚迪;杨金金的持仓进一步分散,6只重仓股发生了更换;而刘畅畅则大幅加仓了鹏辉能源,使其不仅新进前十大且位居第一大重仓股。

崔宸龙加仓新能源运营商,同时重仓比亚迪AH股

近日,一些新锐基金经理们发布了四季报,其中就有2021年公募冠军的获得者前海开源基金崔宸龙。

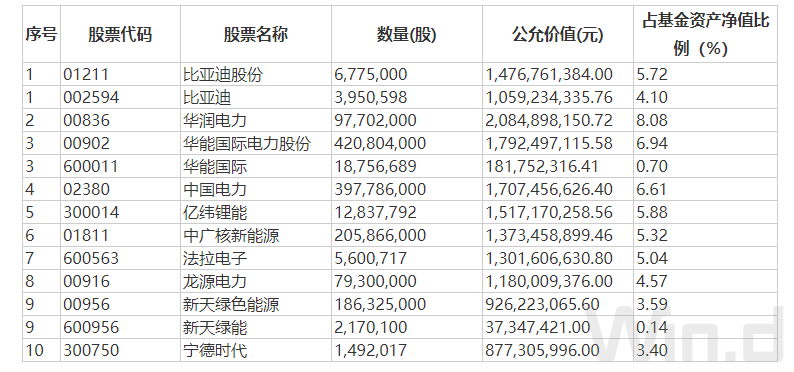

以前海开源公用事业为例,该基金四季度持仓仍然以新能源为主,其中有多只港股市场的绿电股,比如加仓了华润电力、华能国际电力股份、中国电力等,华润电力仍然位居第一大重仓股;此外,该基金还同时重仓了港股的比亚迪股份和A股的比亚迪,分别位列第五、第九大重仓股。

截至2021年末,前海开源公用事业的规模为258.16亿元,相比三季度末增长了91.87亿元;崔宸龙的总管理规模也达到了409.62亿元,相比2021年初的6.74亿元暴增5977.45%。

“整个人类社会目前处于能源革命的重大转折点上,光伏和锂电池作为能源革命的生产端和应用端的代表,在此重大历史机遇面前,具有巨大的成长空间,因此我们坚定看好围绕人类社会能源革命这一核心主线的投资机遇。新能源运营商开始其商业模式的改善,中长期增长的确定性较高,相对于制造端,其渗透率更低,经营稳定性强,未来的发展空间大,我们会关注新能源运营企业的中长期投资机会。”在季报中,崔宸龙坚定表达了对光伏、锂电池、新能源运营商等方向的看好。

但值得注意的是,自2021年4季度以来,新能源板块整体波动放大,崔宸龙坦言“短期不排除波动继续持续的可能性”,但表示自己将会继续坚持上述投资主线,在市场波动中坚持长期投资理念,同时也希望各位投资者理性投资,坚持长期投资理念,不进行短期的、盲目的投资,避免不必要的亏损。

杨金金降低持股集中度,关注拐点型机会

此外,2021年还涌现出多位“画线派基金经理”,诸如交银施罗德基金的杨金金、华安基金的刘畅畅等。

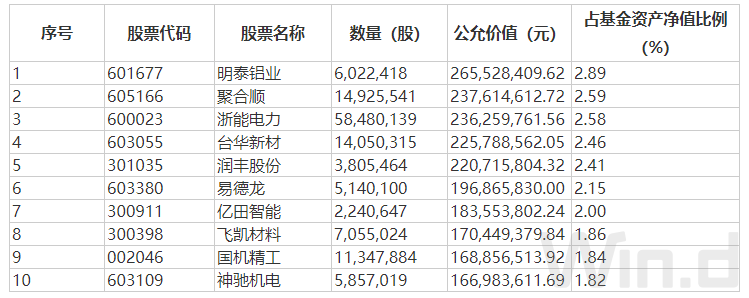

杨金金的代表作为交银趋势混合基金,2021年度收益81.45%,在主动权益类基金中排名前十。四季报显示,该基金的延续了较为分散的持仓风格,且持股集中度进一步下降,前十大重仓股合计权重仅有22.59%。

具体来看,该基金调仓幅度较大,聚合顺、浙能电力、易德龙、亿田智能、飞凯材料、神驰机电等6只个股新进前十大,曾经的第一大重仓股台华新材被减持至第四大重仓股,明泰铝业位居第一大重仓。

回顾2021年的市场,杨金金认为,过去一年中小盘板块经历的并不是所谓整体的“风格切换”,而是其中部分个股“价值发现”。换句话说,2021年机会的很大一块来源是辨认“已经发生的但市场没有认识到的事情”,投资者只要内心不存偏见去看最简单的利润表,就能辨认出很多明显的个股机会。

但他认为,2022年的市场预计将是回归正常状态下的市场,即板块和个股间没有系统性的低估和高估,新的个股机会来源是从辨认“已经发生但市场没有认识到的事情”,到预判“行业及个股未来即将要发生的事情和变化”,并且判断市场会如何演绎他们。

再具体一点,2022年新机会的来源预计更多来自于拐点型的机会,包括公司拐点及行业拐点。随着市场正常价值发现体系的回归,投资研究介入的时间点需要提前,认知体系和投研框架也应当随之发生变化。判断事物未来要发生的变化,远比辨认已经发生的变化要更难。因此,如何针对外界环境的变化,去进一步完善投资研究框架,努力提升组合收益率是2022年的主要工作。

刘畅畅大幅加仓鹏辉能源,2022年将谨慎寻找机会

同样为“ABB”型的基金经理刘畅畅自去年以来备受投资者追捧,截至四季度末,其管理规模已经增长至178.52亿元,相比年初的1.96亿元增长了90倍。

以华安文体健康为例,刘畅畅在四季度的调仓幅度同样较大,其中鹏辉能源获得大幅加仓,不仅新进前十大且位居第一大重仓股。该股票在四季度大涨72.41%,为基金贡献了丰厚的收益。

此外,该基金还加仓了雅克科技、分众传媒、华电科技、浙江医药等,同时减持了蔚蓝锂芯、完美世界、中国中免,前十大重仓股合计占比仅有26.7%,同样较为分散。

展望2022年一季度,刘畅畅预测疫情期间的各项政策将陆续温和退出,与此同时,由于股票整体估值水位偏高,中长期收益率空间被压缩,估值和盈利趋势都将构成2022年投资的挑战,加大投资和选股的不确定性。

“尽管如此,选择突出成长性的股票,寻找市场在这方面的预期差,始终是我们努力的重点方向。”刘畅畅表示,在疫情以后,随着新能源发展带来的从能源产生到使用的巨大变革,使得这一产业链将继续成为未来拉动经济增长的主线,她在这一领域会始终保持比较高的配置水平。

另外,除了成长性机会外,由于疫情的扰动还远未结束(无论对需求或者供应),因此经济中还有很多由于阶段性错配、扭曲或者纠正这些错配和扭曲带来的周期性或者低估性的投资机会,这些机会也有可能成为长期收益率的一个来源。并且,在 2022 年,稳增长政策将持续发力,这也成为投资选股的一个重要方向。

“综上所述,2022年我们将更加谨慎地寻找投资机会。”刘畅畅表示自己担心一季度市场风险偏好仍有可能阶段性回落,将继续关注内需消费、现代服务、高科技、寡头制造等方向,选择风险收益比高的投资标的构建投资组合。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。