基金专业买手“攻防转换”,FOF最爱这些基金……

随着四季报的披露,公募“专业买手”FOF基金经理的调仓备受关注。

2022年以来,A股市场的震荡调整对公募FOF也有拖累,但相比权益基金和混合型基金而言,FOF在回撤控制方面显然更胜一筹。

Wind统计数据显示,截至2022年1月21日,年内公募FOF的平均回报为-2.19%,其中股票型FOF、偏股混合FOF和平衡混合FOF的平均回报分别为-2.7%、-3.69%和-1.75%。养老FOF中,权益占比相对较高的目标日期FOF平均回报为-2.83%,目标风险FOF平均回报为-1.29%。同期普通股票型基金平均回报为-6.21%,偏股混合型基金平均回报为-5.91%。

“从公募FOF近期的业绩表现来看,一方面‘风险和收益二次平衡’的产品特征在调整中得到了充分的体现;另一方面,管理人资产配置的前瞻性对业绩的稳定也起到了一定的作用。”一位业内资深人士表示。

头部管理人持仓变化一览

去年四季度FOF基金经理究竟做了哪些仓位调整?从几大头部FOF管理人代表产品的持仓变化可一窥端倪。

2021年,由郑铮管理的华夏聚丰稳健目标FOF全年回报达16.22%,在全市场公募FOF中排名第一。从刚刚公布的四季报来看,基金投资占基金总资产的比例从三季度末的83.32%升至89.81%,从持仓品种来看也有较大的变化,三季度末合计持仓占比超过20%的华安文体健康混合和华安安华混合被华夏行业景气混合和中信保诚创新成长混合取而代之,其他品种占比调整幅度也较大。

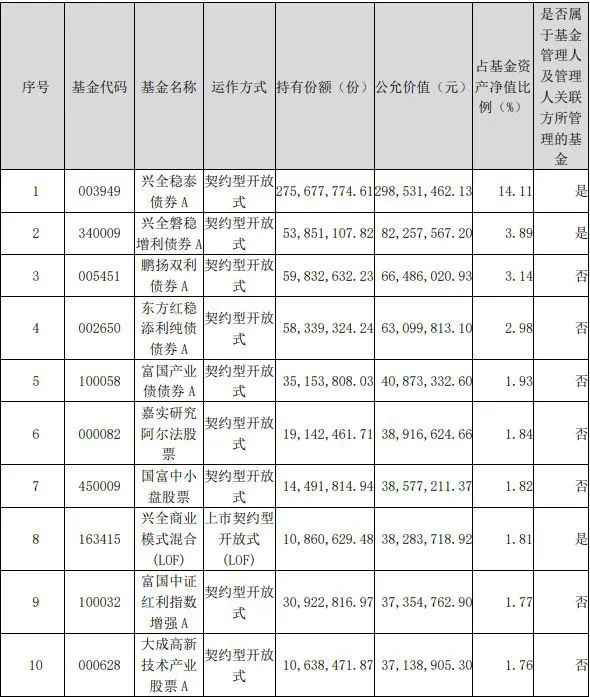

数据来源:华夏聚丰稳健目标FOF三季报,截至2021.9.30.

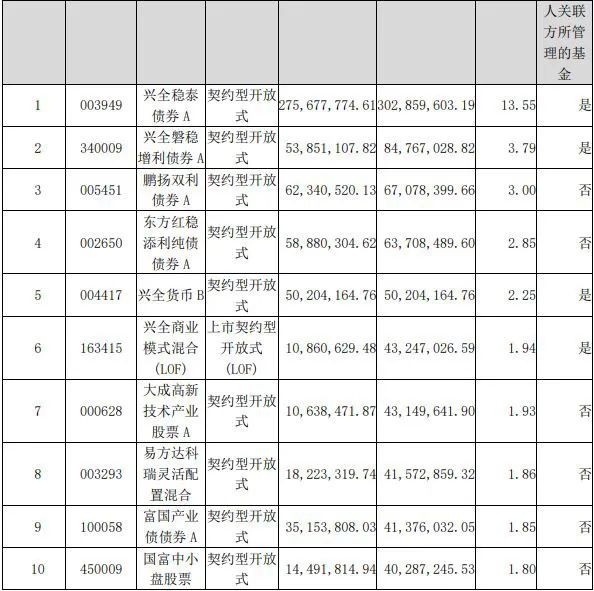

数据来源:华夏聚丰稳健目标FOF四季报,截至2021.12.31.

基金经理郑铮在四季报中表示,整个四季度市场风格结构多变,指数层面总体以震荡行情为主。市场的主要选股逻辑先从新能源车、光伏等成长板块的估值修复开始,此后随着全面降准落地、中央政治局会议明确稳增长加码等信号出现,扩散到以地产产业链为代表的低估值和困境反转领域。

行业配置方面,郑铮表示,报告期内基金总体上维持了较高的权益仓位。在宽货币、稳信用的环境下,基金在各大板块保持了均衡为主、适度偏离的配置思路,阶段性减持此前超配较多的电动车、光伏为代表的景气成长板块,增持消费、地产产业链等前期调整较多的板块。

从兴证全球基金FOF投资与金融工程部总监、养老金管理部总监林国怀管理时间较长的兴全安泰养老三年FOF的四季报来看,基金投资占基金总资产的比例从三季度末的81.20%升至86.98%,持仓整体变化不大。

林国怀在四季报中表示,四季度主要进行了以下操作:

1、在市场调整过程中,较上季度末小幅增加了组合的权益比例,但仍略低于权益中枢仓位;

2、维持中性偏谨慎的组合结构,新增的基金品种主要聚焦在前期跌幅较大或者持仓股票估值相对偏低的主动管理类和被动指数类产品;

3、由于新股屡次出现“破发”现象,下调了本基金的直投股票规模;

4、寻找并积极参与市场中有绝对收益和相对收益的投资机会。

数据来源:兴全安泰养老三年FOF三季报,截至2021.9.30.

数据来源:兴全安泰养老三年FOF四季报,截至2021.12.31.

FOF基金经理2022年展望

多位FOF管理人在四季度调整资产配置的过程中,对2022年的行情作了展望:

民生加银副总经理、民生加银康宁稳健养老FOF基金经理于善辉表示,展望2022年一季度,随着政策的不断发力,市场对宽信用预期将进一步强化,股市有望迎来相对乐观的走势。目前高估值板块已经经历了明显调整,A股整体无论是绝对估值还是相对估值均已回归到相对合理的水平,市场整体风险不大,已具备中期配置价值。结构上,将根据估值的相对变化在新老基建、新能源、半导体、军工、券商、消费、医药、化工等板块之间保持相对均衡的配置比例。

南方养老目标日期2035FOF基金经理黄俊表示,展望2022年,政策基调以“稳”为主,稳增长是短期的重要主线,建筑、建材、房地产、轻工等基建地产产业链上的低估值传统行业有望迎来预期修复。新能源、半导体等成长行业仍表现出较好的景气度,尤其是新能源产业有望受益于国家新基建和碳中和的政策落地。

平安盈丰积极配置FOF基金经理代宏坤认为,展望2022年,继续看好权益市场的结构性机会,预计上半年市场会逐步有利于偏价值风格的基金。随着跨周期调控效果的逐步显现,预期偏价值风格板块的配置价值渐显,包括估值相对较低的金融地产板块、前期调整幅度较大的消费、医疗板块,此外,前期涨幅较大的工业、信息技术板块宽幅震荡的概率增大。

FOF风险偏好降低四季度大买中长期纯债基金

随着基金四季报披露完毕,FOF的最新配置清单也火热出炉。FOF通过专业视角对基金进行筛选,帮助投资者优化基金投资效果,从而被称为专业买手,四季度有哪些基金进入FOF法眼?

专业买手买啥“基”

根据四季报数据,截至2021年末,FOF产品数量较2020年末增加94只(合并份额),达到239只,资产净值规模为2195.41亿元,同比增长141%。

FOF产品因回撤小、收益稳而受到投资者青睐。根据Wind统计,2021年高达93.61%的FOF收益飘红,95.53%的FOF则自产品成立以来取得正收益。

从配置情况来看,截至2021年末,FOF持有数量最多的5只权益基金分别是周雪军的海富通改革驱动、孙彬的富国价值优势、鄢耀的工银瑞信新金融A、冯明远的信达澳银新能源产业,以及唐晓斌和杨冬共同管理的广发多因子。

其中,海富通改革驱动基金被27只公募FOF重仓买入,是FOF连续两个季度买入数量最多的权益基金。具体来看,汇添富聚焦经典一年持有A、平安养老2035A等12只FOF四季度选择加仓海富通改革驱动基金;FOF持有规模达7.66亿元,占海富通改革驱动基金总规模的4.37%。海富通改革驱动基金近一年收益为27.81%,近三年收益达321.73%,基金经理周雪军以均衡投资风格著称。

而去年三季度仅获10只FOF持有的富国价值优势基金,四季度FOF则对其青睐有加,持仓的FOF数量增至20只,仅次于海富通改革驱动基金。富国价值优势基金由秉持“基本面增强”策略的基金经理孙彬管理,连续三年保持高收益,该基金四季度主要增加了消费电子、食品饮料、地产及采掘的配置比例,同时降配电新及医药。

此外,华安安信消费服务A、工银瑞信金融地产C和广发趋势优选A均获得不少于5只FOF加仓。由此可见,FOF整体加大了对金融、地产、消费等主题基金的配置。

加配低风险基金

四季报数据显示,FOF整体加大了低风险基金的配置比例,具体表现为大幅增持中长期纯债基金和减持权益类基金。

FOF四季度的持仓变动中,份额增加最多的分别是交银纯债AB、交银裕隆纯债A、兴全稳泰A、工银瑞信纯债A和易方达信用债A等5只中长期纯债型基金。这些基金表现稳健,四季度收益在1.3%~1.8%之间。

对于权益类基金,FOF四季度整体偏向减仓,2021年高景气的主题基金多处于被减持的前列。从投资类型来看,FOF产品主要投向灵活配置型基金、偏股混合型基金、中长期纯债型基金,其中灵活配置型基金所占数量最多,偏股混合型基金和中长期纯债型基金的数量则不相上下。

有基金人士指出,市场普遍不看好2022年权益市场的表现,另外前三季度出现低回撤的部分权益基金,四季度持续出现回撤,对FOF产品净值影响较大,FOF基金如果要保持低回撤,对权益类基金的配置要求不得不更加严格。

从FOF组合中的权益基金来看,低回撤基金显然更受青睐。数据显示,截至2021年底,FOF所持权益基金市值居前的分别是海富通阿尔法对冲A、广发多因子和海富通改革驱动,持仓市值分别为11.63亿元、8.64亿元和7.66亿元。海富通阿尔法对冲A在四季报中指出,基金在控制回撤的基础上,力图寻找合适的股票投资机会以赚取绝对收益,同时基金积极参与新股申购,以增强投资收益。(证券时报 吴琦)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。