Fund Talk | 三年翻一倍的基金,还值得继续持有么?

话说我很少给大家推荐封闭类基金,不过我对自己第一次推荐的一只三年封闭期基金依然印象深刻,原因不仅在于我自己也买了,更在于这可能是有些小伙伴第一次买封闭期基金。

白驹过隙,三年的时光已经悄然流逝,正好星球上有小伙伴来问了这只产品的相关问题:

这位小伙伴的表述颇为纷繁芜杂,不过核心诉求其实只有一个,那就是:广发睿阳的三年期封闭期已满,并且也赚了翻倍的收益,新的一期还值得继续持有么?

如前所述,我也持有此基金,所以我就干脆写个文章给大家看看吧。

1、三年成绩单:运作12个季度,11个季度正收益

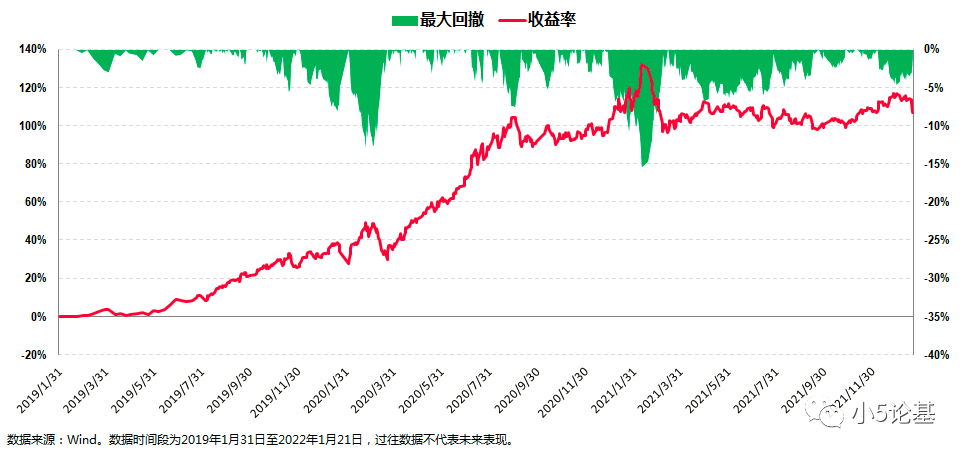

我们先来看一张基金的收益回撤情况图体会一下:

从收益率的角度来看,基金在上述区间(2019/1/31~2022/1/21,下同)的累计收益率为107.16%,折合年化收益率为27.74%;从风险控制的角度来看,基金在上述区间的最大回撤为-15.45%,这个最大回撤发生于2021年初。

仅从收益角度看,这只基金的表现似乎确实如提问的小伙伴所言有些“平平无奇”,特别是我正好知道这位小伙伴多半在这几年中至少有过一次一年翻倍的经历(比如19、20年的医药,20、21年的新能源等)。

不过俗话说“一年三倍者如过江之鲫,三年一倍者却寥落星辰”,我就先简单问个直击灵魂的问题吧:这三年来你的投资收益翻倍了么?

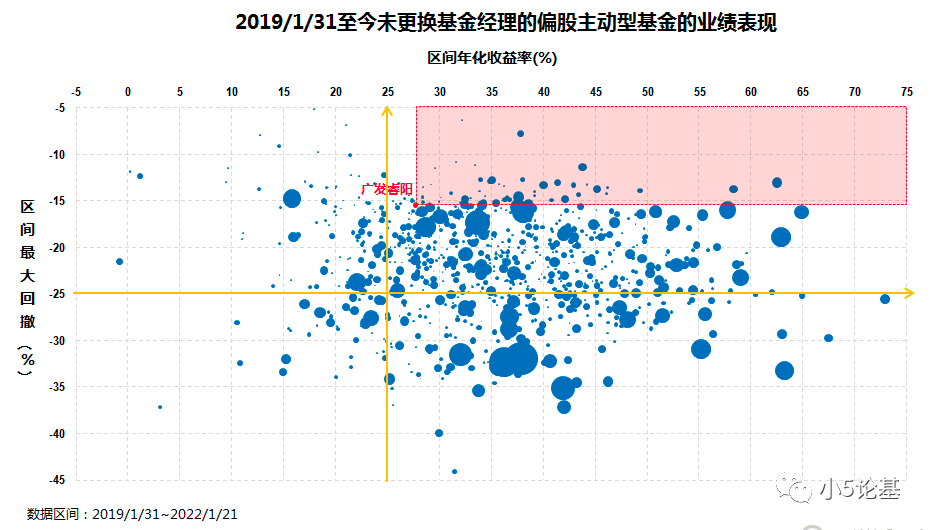

然后,我们再来看看两个常规的散点图:

上图是全市场偏股主动基的年化收益/最大回撤散点图。

从图中可以看出,2019年1月31日至今这个区间内广发睿阳的年化收益率确实不是最高的,最大回撤也不是最小的,但是两者结合起来不仅妥妥位于最佳的第一象限,全市场能“出其右上者”为数也不多(不到全市场的7%)。

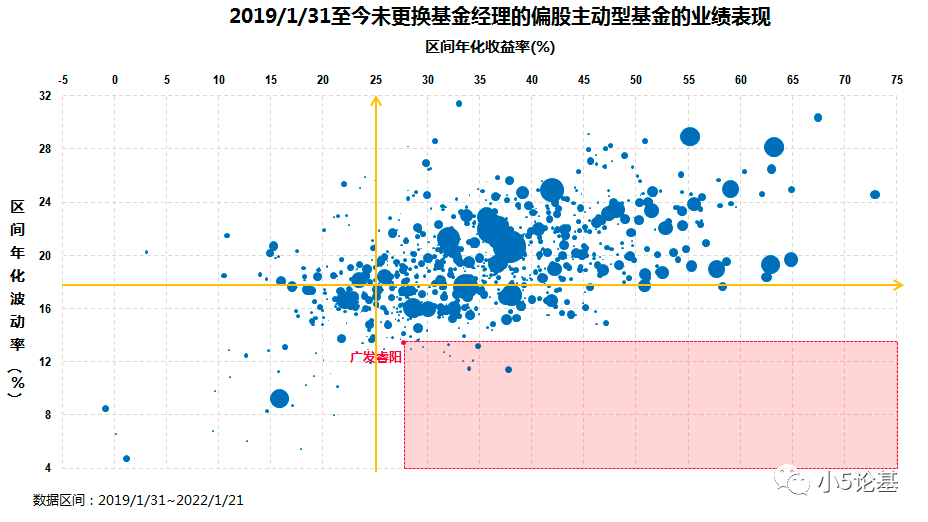

上图则是全市场偏股主动基的年化收益/波动率散点图。

从图中可以看出,广发睿阳的年化收益率不是最高的,而其年化波动率也不是其中最小的,但是两者结合不仅妥妥位于最佳的第四象限,全市场能“出其右下者”更是仅有寥寥10只。

广发睿阳攻防俱佳的超强综合能力由此可见一斑。

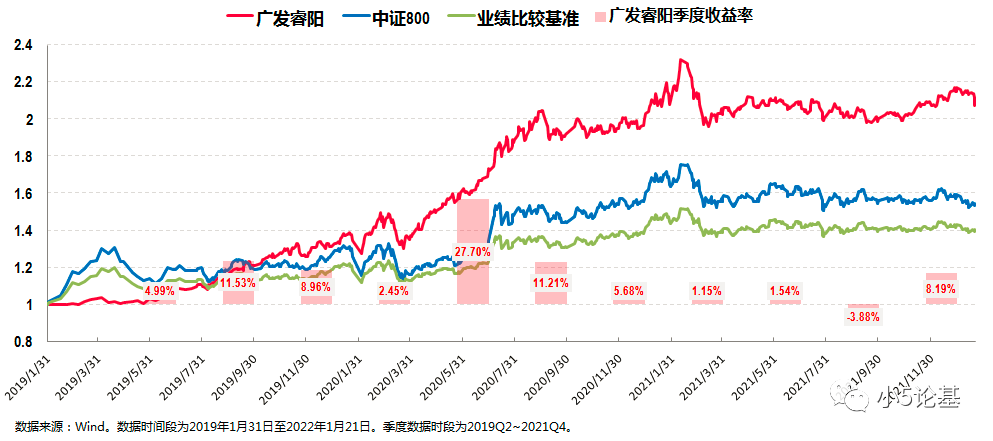

我还顺便算了一下这只基金2019年以来的季度收益率(主动基金的波动率一般都较大,所以,我一般只算“固收+”基金的季度收益率):

这不算不知道,一算还确实吓一跳:

首先,这只基金自2019年初成立以来,相对其业绩比较基准(中证800指数收益率×65%+中证全债指数收益率×35%)的超额收益显著。其次,在获取稳定超额收益的同时,这只基金自2019年初成立以来,总共12期季度收益率中,竟然只出现过一次负收益。虽说封闭类的基金哪怕中途波动再大也无法赎回,但谁又会拒绝一只持有期体验良好的基金产品呢。

以上我们更多是从收益、风险以及投资体验等相对“表面”的角度对这只基金做的一个观察,接下去我们就“由表及里”来看下这只基金具体是怎么做投资的。

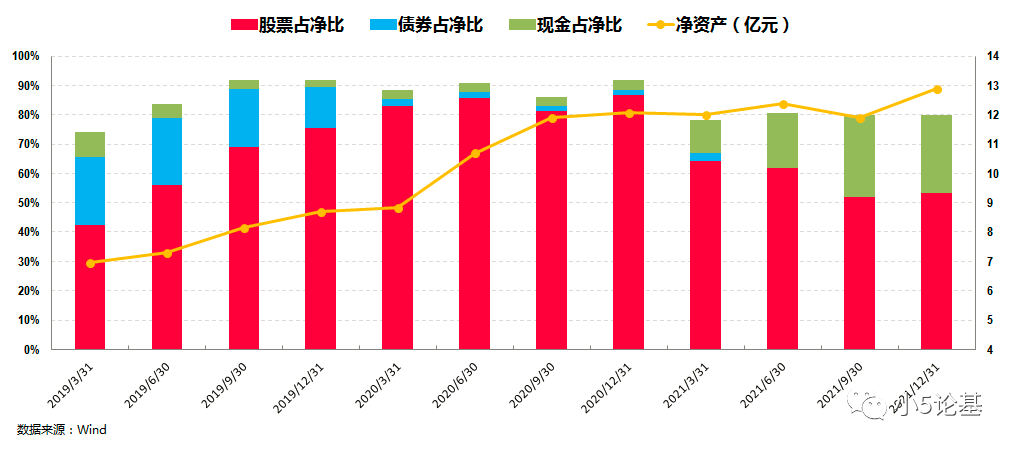

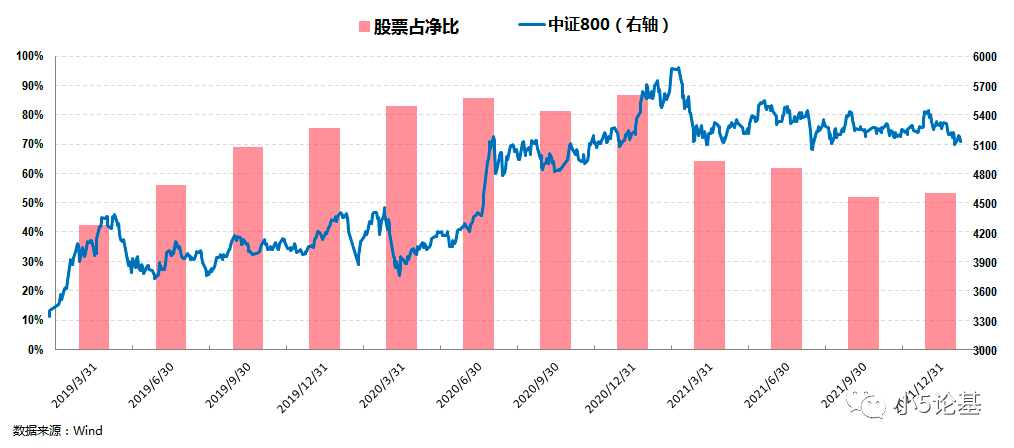

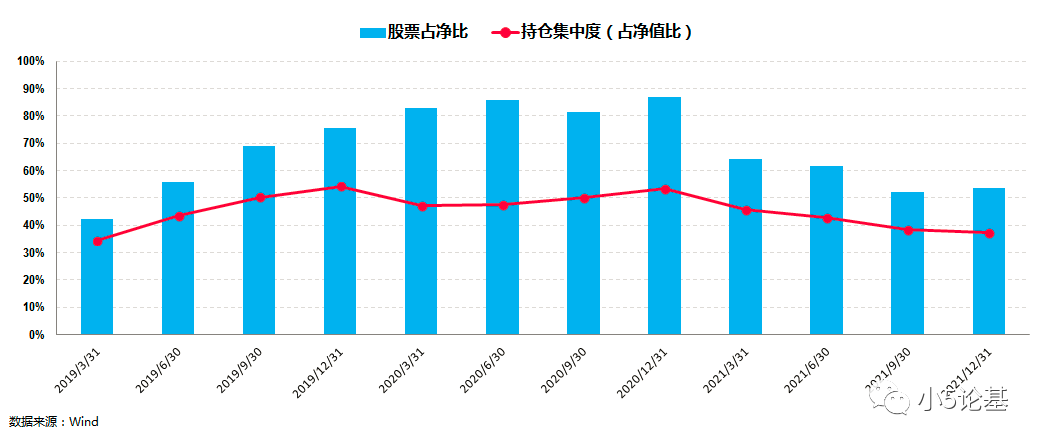

2、仓位管理:总体稳健,适度择时,平均仓位67%左右

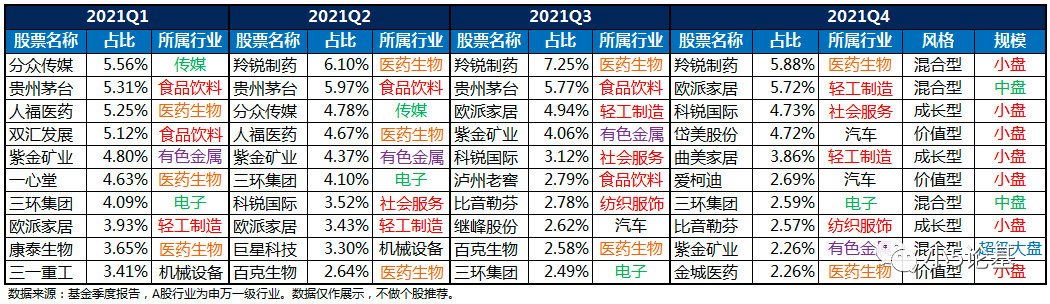

先来看看广发睿阳最近四个季度的十大重仓情况表:

这个表格所包含的信息还是很多的:

从仓位管理上来看,组合的权益仓位较低。并且,基金经理还会通过仓位管理来降低净值波动。

广发睿阳作为一只定开型混合基金,基金合同规定:在封闭期内,股票资产占基金资产的比例为50%-100%;在开放期内,股票资产占基金资产的比例为50%-95%。

而在实际运作中:

一方面,组合采取稳健的配置思路,绝大部分时期的股票仓位都小于同类产品。从其公开的季报数据来看,其历史平均股票仓位为67.73%,最新公布的2021年四季报显示其股票仓位为53.61%。另一方面,组合会基于市场行情对股票仓位进行择时管理。不考虑2019年一季度的建仓期,组合的最低股票仓位接近基金合同规定的下限50%(2021年三季报的52.14%),最高股票仓位则为2020年四季报的87%,仓位变化幅度较大。

具体来看,组合上调仓位阶段在2019年到2020年上半年,下调仓位阶段主要在2021年。

结合市场环境来看:

2019年到2020年上半年,股票市场估值处于历史低位,市场本身则呈现震荡上行走势。在这个过程中,组合逐步上调权益仓位。

2020年末,股票市场估值在相对高位震荡,2021年开始逐步下行,但仍高于历史中位数。伴随着上述市场估值的回调,组合开始逐步下调权益仓位。

从实际效果来看,组合的仓位择时管理总体是较为有效的,为降低组合的净值波动提供了有力的保障。

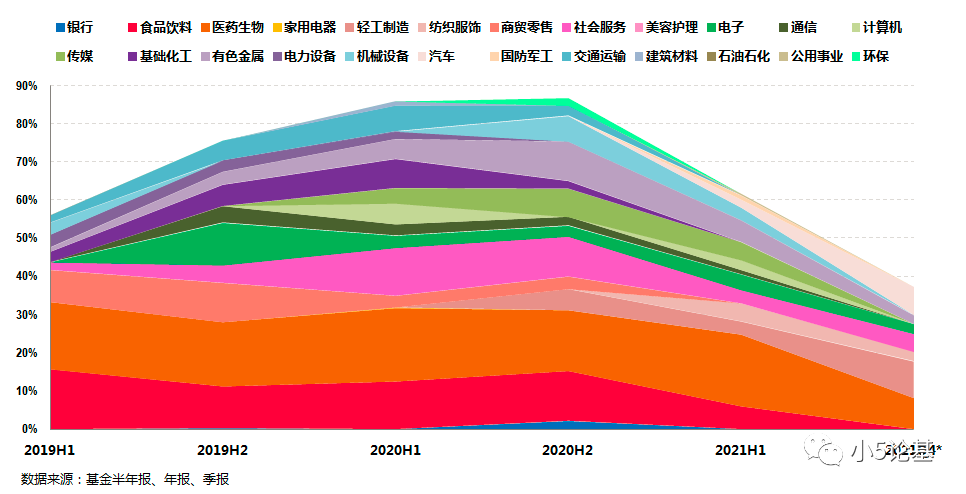

3、行业配置:覆盖范围广,偏好大消费和中游制造

从行业配置上来看,行业覆盖范围较广,较为偏好大消费和中游制造板块。

我们从上面的行业配置图中可以看出:

一方面,组合在金融地产、大消费、TMT、上游周期和中游制造五大板块均有涉及;另一方面,组合在板块上又有明显的偏好。

具体而言,组合明显偏好大消费板块,对TMT、中游制造板块的配置比例则较为均衡,周期性板块的配置较少,尤其是金融地产板块。具体到行业层面,组合虽然长期偏好大消费板块的医药生物和食品饮料,但其行业覆盖范围依然较广,近两个报告期覆盖的申万一级行业数量均在15个以上。同时,组合也不对单一行业做极致配置,单一行业配置比例均不超过20%。

我认为,这也是组合始终能保持较低风险水平的一个重要原因。

以2021年上半年为例,组合除了长期重配的食品饮料、医药生物等大消费板块行业外,也配置了较多的有色金属,这就使得组合能在大消费板块整体行情较差的情况下,仍能取得相对较好的收益,业绩显著好于同期的消费类基金。

此外,组合也较少做板块和行业层面的轮动,在行业配置比例上的变动多是自下而上,而这种自下而上的选股反映在行业层面仍能给组合带来正向贡献,尤其是在大消费和TMT板块。这也表明,组合对个股基本面景气度的把握也较为准确。

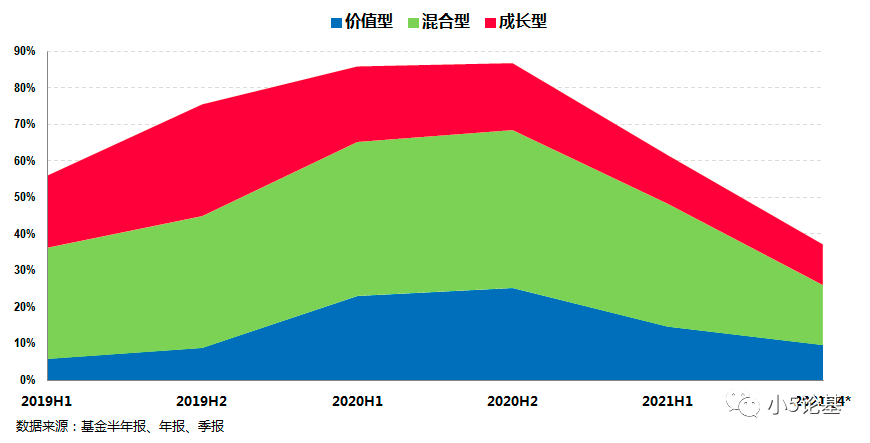

4、个股选择:持股周期长,风格偏均衡成长

从个股选择上来看,组合的持股集中度相对较高,持股周期较长,持股风格偏向于均衡成长。

在行业配置相对比较分散的基础上,组合在个股投资上则较为集中,持股集中度相对较高:

从上图中可以看出,组合的持股集中度相对于股票仓位的比例长期维持在较高的水准,历史各期的平均值接近70%。

以最新的2021年四季报为例,虽然组合的持股集中度占净比只有37.28%,但前十大重仓占股票仓位的比例接近70%(69.54%)。

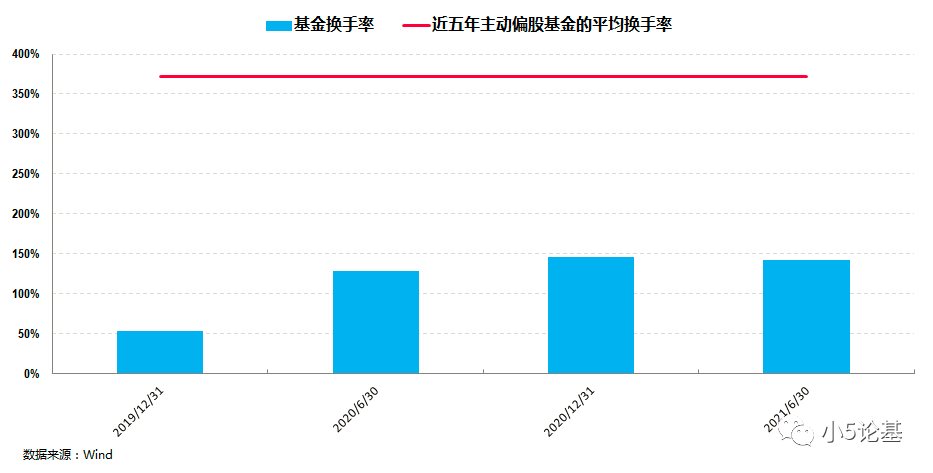

上图是广发睿阳的换手率情况。从近三年的换手率来看,组合的换手率显著低于市场平均,调仓频率较低,也一定程度上显示出基金经理的投资框架较为成熟,投资风格较为稳定。

从投资风格偏好上来看,组合兼顾成长和价值,对市值没有明显偏好。

从个股风格上来看,组合以稳健成长为核心上,阶段性配置低估的周期股和价值股,配置的核心出发点是性价比,总体则兼顾成长和价值。

从市值风格上来看,组合大中小盘均有涉及,在总体保持均衡的基础上略偏中小盘。

这里我们再来简单介绍下这只基金的基金经理:

傅友兴,经济学硕士。2002年2月至2006年3月先后任天同基金研究员、基金经理助理、投委会秘书。2006年4月至2013年2月先后任广发基金研究员、基金经理助理、研究发展部副总经理、研究发展部总经理。2013年2月起开始担任基金经理,有将近20年证券从业经验和将近9年公募基金管理经验。现任广发基金副总经理、价值投资部总经理,管理广发稳健增长、广发睿阳三年定开等基金。

翻阅傅友兴的履历,他在走上投资岗位之前,有长达十多年的研究背景(含宏观策略研究和行业研究),具有扎实的研究基本功和较广的行业能力圈。投资上,他主要通过自下而上选股,深入研究企业价值,在估值合理或者低估时买入,追求确定性较高的绝对收益。重仓的公司主要集中在行业成长空间比较好、具有较强的护城河、中长期盈利能力比较强的细分行业龙头。

5、“我打算继续持有,你随意”

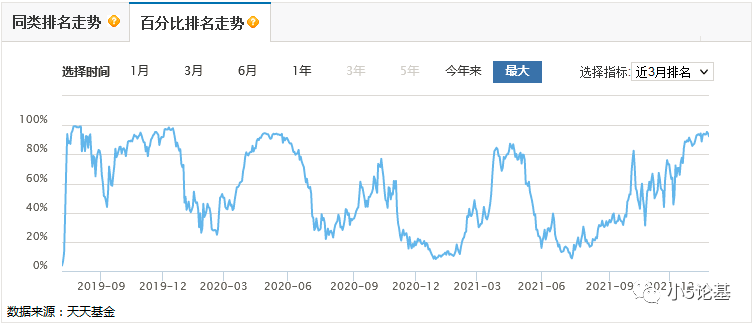

最后再讲一点,我认为,这只广发睿阳三年定开还非常适合我们普通投资者长期持有,继续看个图:

从上图中可以看出,广发睿阳过去三年很少出现在排名最靠前的80%分位以上,但最差的情况也极少低于排名最靠后的20%分位,投资体验上是非常好的,再加上其长期的业绩也足以令人满意,我认为是非常适合长期不用的闲置资金来布局的一只基金产品。

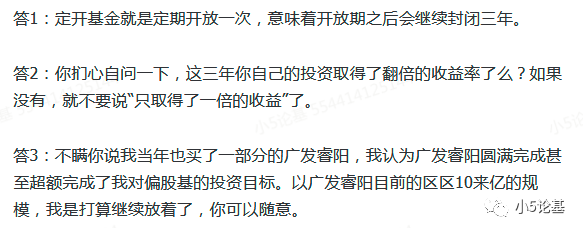

最后的最后,呼应文章开头小伙伴的提问,我的答案如下:

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。